ネットビジネスの税金や確定申告に関するQ&A

ネットビジネス等、パソコンを使ったビジネスでの税金対策や節税、確定申告に関して、専門書やインターネットで調べても、非常に断片的であったり、中には間違った解釈をされているものもあります。

本人に悪意はなくても、間違った申告をしてしまってはいけませんので、ここでは弊社税理士が過去に答えさせていただいた、よくある質問についてご紹介させて頂きます。

※税法は毎年変わります。新しい質問等も随時更新してまいりますので、ブックマーク登録をお勧め致します。

- Q1.ネットビジネスの利益は課税対象ですか?

- Q2.ネットビジネスの利益は青色申告の65万円控除の対象になりますか?

- Q3.課税対象となる期間や取引の種類と、確定申告の期間を教えてください。

- Q4.雑所得とはどういうものですか?

- Q5.雑所得の計算方法はどうすれば良いですか?

- Q6.ネットビジネスの必要経費には何が入りますか?

- Q7.開業費とは何ですか?

- Q8.入金の無い取引にも税金がかかってきますか?

- Q9.損失は繰り越しできますか?

- Q10.何%課税されますか?

- Q11.経費はどうすれば差し引きできますか?

- Q12.どのくらいの利益があれば、依頼をした方が得だというラインはありますか?

- Q13.消費税の還付とはなんですか?

- Q14.消費税の還付を受けるために必要な事前の手続きについて教えてください。

- Q15.消費税の還付を受けるために用意しなければならない書類等(証憑類)について教えてください。

- Q16.同じPPC広告なのに、GoogleとYahoo!では消費税の扱いが異なると聞いたのですが……

- Q17.Google AdSenseの売上がたくさんある人は注意が必要と聞いたのですが本当ですか?

- Q18.クレジットカード手数料の扱いには注意が必要だと耳にしたのですが……

A1.個人の場合、基本的にネットビジネスで発生した利益は「雑所得」扱いとなり、課税の対象となります。例えばサラリーマンの方など、年間の給与等が2000万円以下の給与所得者の方でも、給与所得と退職所得以外の所得の合計が20万円を超える場合、確定申告をする必要があります。つまり、ネットビジネスでの所得が20万円を超えた場合には確定申告の必要が出てきます (但し、20万円以下の利益でも、申告の必要がある方もおられますので、詳しくは「Q4」「Q5」をご参照下さい)。

A2.青色申告の65万円控除の対象になるということは、その所得が事業的規模かどうかということが問題になります。給与所得よりもネットビジネスの所得の方が少ないという方は、青色申告の65万円控除は厳しいと思われます。

A3.その年の1月1日から12月31日迄の期間に、損益が確定した取引が計算の対象となります(入金された金額ではありませんので御注意下さい)。それを確定申告の期間である翌年の2月16日~3月15日に、原則として申告を行います。 通常、副収入のないサラリーマンの方は、会社で年末調整をしてもらっていますので、何もなければ確定申告の必要は有りませんが、ネットビジネスの所得がある場合は、確定申告が必要になります(「Q5」を参照)。

A4.少々ややこしいですが、雑所得とは、(1)利子所得 (2)配当所得 (3)不動産所得 (4)事業所得 (5)給与所得 (6)退職所得 (7)譲渡所得 (8)山林所得 (9)一時所得のいずれにも該当しない所得のことを言います。 雑所得の中にはネットビジネスの利益のほか、FXの利益、公的年金、原稿料、講演料などが含まれますので、それらの合計が年間20万円を越える場合は確定申告が必要です。

A5.雑所得内は合算して算出していきます。例えばネットビジネスを複数のASP等でされている場合、それぞれの会社毎の、年間取引損益を合算します。 さらに公的年金(控除額を控除後)など、その他、総合課税の雑所得は全て通算して計算します。 また、「雑所得の合計が20万円以下で給与所得が2000万円以下であれば申告が不要」と書かれているのをよく目にしますが、それは間違いです。一概には言えないことですので、間違えてしまう可能性があります。 本来、確定申告しなくて良い人(年末調整だけで終る人)の雑所得が20万円以下なら申告不用です。給与が2000万円以下というのは、確定申告しなくて良い人(年末調整だけで終る人)の条件の一つに過ぎません。(給与が2000万円を超えると確定申告が必要になってきます) 一例として、給与が2000万円以下でも住宅控除や医療費控除など、控除を受ける人は確定申告が必要です。この方は、雑所得が20万円以下でも当然申告が必要になります。 確定申告をされる方で、雑所得20万円以下を申告書に書かなければ、当然、申告漏れになってしまいます。しかもこの場合は、売上除外ですから重加算税の対象となる可能性があります。充分に注意してください。 ちなみに、専業主婦の方など給与や他の所得が無い方で雑所得が38万円以下の場合は申告不要です。

A6.基本的には、その所得を得るために生じた必要経費の支出が認められていますので、その経費を確定申告の際に差し引くことにより、所得の総額から控除することが可能です(それを証明するため、領収書等の保管が必要です)。 一般的には「ASPの手数料」が必要経費とされているほか、「入出金に関する振込手数料」「IT関係のお仕事やネットビジネスのために要した電話代・プロバイダ使用料(通信費)」「取引のために使った資料費・図書費」「パソコン購入費(減価償却費)」なども、必要経費として認められる場合があります。

A7. 開業費とは、事業を開始するまでの間に開業準備のために特別に支出した費用です。 例えば開業セミナーの参加費用、開業地の調査のための旅費、ガソリン代、連絡通信費用、業者関係の打ち合わせ費用、関係先への手土産代、工事期間中の諸経費、開業に関する情報入手のための費用、開業までの借入利子、開業広告費用等が挙げられます。 対象期間については、必要な支出であれば特に制限はありませんが、常識的には開業の半年ないし1年ぐらい前迄のものが中心になります。 税務上の処理方法としては、開業後5年以内での任意償却が可能ですので、開業後何年か経過して所得が大きくなり、税率が最も高くなった時点(最高税率は50%)で経費化されるのが最も効率的ではないでしょうか。 最高税率では、1万円の領収書があれば、五千円の税金が節約できることになります。 経費と認められるためのポイントとしては、領収書またはノートに支出日、相手先、支出目的を記入し、領収書を保存することが必要です。

A8.よく間違われることですが、ネットビジネスのお客様が買うと意思表示した時点で税金の計算に含めます。 お金をもらっていないのに税金だけ払えというのは納得いかない方もおられると思いますが、実際に税金を払うのは個人で2.5ヶ月後、法人で2ヶ月後ですのでその頃には入金されているということになります。 また売上だけではなく、経費の方もまだ支払っていないものも含まれますのでこちらは税金が減るのでお得です。

A9.個人の場合3年(雑所得になる場合は除く)、法人の場合は9年損失が繰り越せます。 今年利益が出ている場合でも去年それ以上の損失が出ていた場合は税金が不要(法人の場合は均等割のみ)になります。 ただし損失の捉え方は、法人と個人では差がありますので詳しくはお問い合わせ下さい。

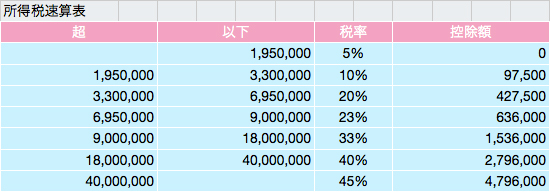

A10.個人でされている場合は、あなたがいくらお給料をもらっておられるかで異なってきます。 事業所得も雑所得も総合課税ですので、所得によって税率が変わってまいります。総合課税の特徴としては、所得が大きくなるにつれて、税率が高くなります。

A11.IT関係やネットビジネスでの売上にかかる税金は、それらの売上から必要経費を差し引いた金額が対象になります。つまり経費の金額が多ければ、その分納める税額は少なくて済みます。 経費とは、簡単に言うとIT関係やネットビジネスでの利益を得るために要した費用ですので、ネットビジネスに関する物品やサービスであれば、経費として算入できる可能性があります。 分かりやすいところでは、IT関係やネットビジネス、WEBに関する書籍代などはもちろんですが、申告の方法によってはパソコン代やインターネット接続費用等も計上できる場合があります(詳しくはお問い合わせ下さい)。 その他、郵送などの通信費や、事務用品費にしても、それらのビジネスに使っているものに関しては、いずれも経費として入れることが可能です。 但し、それらを証明する必要が出てきますから、日頃から、領収書やレシート、クレジットカードの引き落とし明細等は必ず受け取り、保管しておきましょう。

A12.これは何を優先されるかによります。 月に50万~100万円以上の利益がある場合は、適切な節税をされないと明らかに勿体ないでしょうが、在庫や初期投資が必要なビジネスなど、損失を出す可能性を考えられた場合は、利益が少ないうちから対策をしておかれることで、万が一損が出た場合にも、翌年以降の税金を減らす貯金(保険)として活用することも可能です。 また、税金のことだけでなく、対外的に法人の方が信頼感があるとお考えの方には、非常にメリットが大きくなるでしょう。

A13.消費税は原則として、売上にかかった消費税と、仕入や必要経費を支払った際の消費税の差額を納めるという仕組みになっています。 したがって、売上にかかる消費税よりも支払った消費税の方が多ければ、その差額分の消費税は還付されることになります。 具体的には、商品を日本国内で仕入れて海外へ販売した場合、仕入時には消費税を支払っていますが、販売時の売上には消費税がかかっていませんので、仕入の際に支払った消費税を還付してもらうことができます。

A14.まずはご自身(法人として事業を行っている場合は法人)が、「課税事業者」なのか「免税事業者」なのかを確認してください。消費税の還付は課税事業者でなければ受けることができません。 もしあなたが免税事業者に該当される場合は、「消費税課税事業者選択届出書」を堤出して、課税事業者を選択する必要があります。 そしてもう一つ、消費税の課税方式には「原則課税方式」と「簡易課税方式」がありますが、消費税の還付を受けるためには「原則課税方式」である必要がありますので、もしあなたが簡易課税方式を選択しているようであれば、「消費税簡易課税制度選択不適用届出書」を堤出して原則課税方式に切り替える必要があります。 尚、これらの届出書は、消費税の還付を受けようとする課税期間が始まる前日までに堤出しておく必要がありますのでご注意下さい。

A15.郵便により輸出する場合、 1)20万円超の場合は、輸出許可書または税関の輸出証明書 2)20万円以下の場合は、その事実を記載した帳簿または郵便物受領書等 上記以外の方法により輸出する場合、 輸出許可書、積込承認書または税関の輸出証明書 が必要になります。 消費税の還付は、税務署側もお金を返すわけですので、非常に入念なチェックが行われます。 弊社では、申告書堤出の時点で出来る限り調査対象にならないよう、独自のノウハウを駆使していますが、消費税の還付をすると必ずといって良いほど調査が入るという話も耳にしますので、これらの証憑類は大切に保管しておくようにしましょう。

A16.Google AdWordsに支払う広告料も、Yahoo!プロモーション広告に支払う広告料も、同じ「広告宣伝費」ですが、消費税に関しては扱いが異なります。 消費税はそもそも国内での取引に対して課税される税金なのですが、PPC広告などのオンライン広告の場合、そのシステムが運用されているサーバーで役務の提供が行われていると考えることができるため、サーバーが国外にあるGoogle AdWordsは国外取引となり消費税の課税対象とならず、サーバーが国内にあるYahoo!プロモーション広告は国内取引となり消費税が課税されます。 その為、消費税額を計算する際、Yahoo!プロモーション広告の手数料は売上から控除することができますが、Google AdWordsの手数料は控除することができません。 これは、一般の税理士や会計士でも、実はご存知なく間違えて処理してしまっているケースが多い部分でもあるのですが、もし同じ広告宣伝費だからと一緒に売上から控除していると、納付すべき消費税額が足りないこととなり、後に税務署から指摘されて調査に入られる可能性もありますので、充分気をつけて下さい。

A17.国内ASPを利用したアフィリエイトの売上には消費税が含まれています。 しかし、Google AdSenseの規約によると、GOOGLE Asia Pacific Pte.Ltdとの契約であり、消費税法上の輸出免税に該当するため、Google AdSenseの売上には消費税が含まれていません。 先程は広告主側のお話でしたが、AdSense報酬を受け取る側についても、その辺りをちゃんと理解をせずに、他のアフィリエイト収入と同じように処理してしまっていると、本来納める必要のない税金まで納めてしまうことになりかねません。 これはITビジネスに広く言えることですが、ASP各社との契約等は独特な内容になっていることが多々あります。 Google AdSenseに限らず、契約内容や利用規約も確認せずに、アフィリエイト収入だからと一括りに処理してしまうことは非常に危険です。

A18.カード決済可にしている場合、カード会社もしくは決済代行会社から売上の入金がありますが、その際に手数料が引かれているかと思います。 この手数料についてもカード会社もしくは決済代行会社との契約内容により、消費税の扱いが異なります。 消費税法では非課税となる取引が定められていて、その中に「金銭債権の譲受けその他の承継」というものがあります。 カード決済が行われた場合、事業者は消費者に対して売掛金を保有することになります。 その売掛金(金銭債権)を債権譲渡契約に基づき譲受けるわけですので、このような場合にはカード会社の手数料について消費税は非課税となります (つまり、消費税額の計算上、売上にかかる消費税から控除することはできません)。 しかし、決済代行会社から支払いを受ける際に差し引かれる手数料は、売掛金の回収なども含めた事務手続きに対する手数料であるケースもあり、その場合には役務の提供に係る手数料のため消費税は課税されています。 カード会社もしくは決済代行会社との取引が、債権譲渡契約に基づく金銭債権の譲受けなのかどうか、このポイントを押さえずに「売上から差し引かれる手数料だから…」と同じ処理をしていると、場合によっては消費税額に影響が出て、後に大変なことになるなんてことにもなりかねませんので気をつけましょう。

※税法は正確に理解しようとすると非常に複雑です。本Q&Aは文章としてのわかりやすさを重視しており、税法上の正確な表現等とは多少異なる箇所もございますので、その点ご留意ください。

※消費税法の改正により、平成27年10月1日以降の取引については「国境を越えた役務の提供に対する消費税の課税に見直し」が行われることになっており、これにより本Q&Aの内容で判断が変わる箇所が生じますこと、予めご了承ください。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。