この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、主婦の方の副業や、お小遣い稼ぎとしてYouTuberやせどり、アフィリエイト等のネットビジネスを始められる学生さんも増えてきましたが、毎年確定申告の時期が近づいてくると必ずと言っていいほど

「なるべく税金を抑えたいんですが、年間の利益がいくらまでなら大丈夫ですか?」

「扶養に入ってるんですけど、あといくらまでなら稼いでもOKですか?」

というご相談が増えます。

これはネットビジネスだけに限った話ではありませんが、昔から

「バイト(パート)でいくら以上稼ぐと扶養から外れてしまうの?」

「バイトと並行して他の副業でも稼いだけれど、あといくらまでなら稼いでも大丈夫?」

といった疑問を持たれたことのある方も多いことでしょう。

また令和2年分からは、給与所得控除・基礎控除など、いくら稼いでも良いのか(所得税がかからないのか)を判断される時に、重要になる控除額(所得から差し引きできる額)が変更になりましたので、特に気にされる方も多いかと思います。

他にも改正されている部分や、新たに創設されたものもありますが、今回は特にご質問の多い「いくらまで稼いで良いのか」に焦点を絞って解説してみたいと思います。

いくらまでなら稼いでも良い?よくある質問について

毎月の無料相談会での質問や、メール等でいただくお問い合わせを伺っていると、詳しいことまでは分からないけれども、何となく「○○円までは稼いで良いと聞いたことがあります」という方が結構多いように思われます。

ただ、どれも実際には条件があったり、色んな内容がごちゃ混ぜになられている方も多く、間違った認識のままだと、実は「気付かない内に税金がかかっていた!」「扶養から外れてしまった!」ということにもなりかねません。

なのでそんな事にならないよう、あといくらまで稼いでも大丈夫なのか、一般的なパターンを見ていきましょう。

よく聞く「103万円までは大丈夫」って何?

何となく聞かれたことのある方も多いかも知れませんが、まず最初に、一般的によく耳にする「103万円までは税金(所得税)がかからない」というお話ですが、これは誰にでも当てはまるものではなく、該当されるのは給与所得の方のみです。

例えばお給料以外に所得のある方や、個人事業の方などお給料が無く、それ以外の所得のみの方は考え方が異なりますので注意が必要です。

また、この103万円という数字は、(令和元年分までは)基礎控除というものの額である38万円と、給与所得控除の額の65万円を足した103万円の事を指しています。

なので、この103万円までは所得税はかからないという意味です。

但し、令和2年分からはこれらの内容が変更になりましたので以下に説明していきます。

基礎控除が48万円から58万円に?

少し難しい文言になりますが、分かりやすく基本的なことから説明しますと、そもそも「控除」とは、税金がかかる前の「所得」から差し引けるもののことで、全部で15種類ある「所得控除」の中の一つが「基礎控除」になります

(確定申告をされる際、「確定申告書第一表」の左下にある「所得から差し引かれる金額」にあたる部分です)。

尚、令和7年税制改正により基礎控除の額は58万円になりました。

給与所得控除は65万円が55万円に?

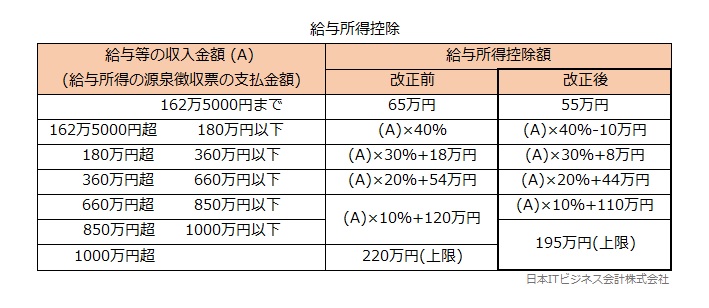

次に、給与所得の支払金額から差し引かれる金額の事を「給与所得控除」と言いますが、こちらは最低ラインとなる給与所得の162万5000円までの控除額が65万円でしたが、令和2年分からは55万円に引き下げられ、上限も給与所得が1000万円以上で220万円だった控除額が、所得額850万円以上で195万円と引き下げられました。

表にするとこのようになります。

つまり、令和元年分までは

給与所得控除(65万円)+基礎控除(38万円)=103万円

ここまでは所得税はかからないということでしたが、それが令和2年分からは

給与所得控除(55万円)+基礎控除(48万円)=103万円

となり、実際には「足して103万円」という部分は変わっていません。

そのためお給料だけの方は、引き続き103万円までが所得税のかからない所得の額になります。

では、この変更で影響のある人はどのような方なのでしょうか。

※令和7年税制改正により基礎控除の額は58万円になりました。

お給料以外の所得のみの方の場合は?

個人事業主として、アフィリエイトやせどり、ユーチューバーや物販などのネットビジネスをされている方も多いかと思いますが、それらの場合を見てみましょう。

まずお給料ではありませんので、給与所得控除は関係ありません。

そのため、ここでは基礎控除を考えることになります

(※所得控除はそれぞれのご状況に応じて対象になるものとそうでないものがありますので、ここでは広く当てはまる方の多い基礎控除だけで考えます)。

先程もお伝えした通り、令和7年税制改正により基礎控除額は58万円になっていますので、今まで「48万円超えたら税金がかかるから……」と考えていた方は、あと10万円多く稼いでも所得税はかからないことになります。

お給料だけでなく他にも所得がある方は要注意?

一番注意しないといけないのが、このパターンの方です。

最初にご説明したように、「103万円までは所得税がかからない」というのは給与所得のみの方の考え方ですので、お給料とお給料以外の所得がある方は、それぞれの所得の割合によっては、「103万円を超えていなくても所得税がかかる可能性」があるのです。

所得税を考える時に、先述しました「給与所得控除」がポイントになってきます。

給与所得控除は、給与所得からのみ差し引く事のできる控除であって、お給料以外の所得から引くことは出来ません。

例えばお給料が40万円、その他の所得が60万円ですと、合計で100万円となり、103万円を超えていない場合、所得税はどうなるのでしょうか。

令和元年分までは?

お給料の40万円から給与所得控除の65万円を引いた場合、25万円分の給与所得控除が残りますが、他の所得の控除には使えないためマイナス25万円ではなく、「0円」という考え方になります。

この「0円」と、その他の所得60万円を足した分から、基礎控除の58万円を引くと、プラス2万円となり、この2万円に対して所得税がかかります。

つまり、103万円を超えていませんが所得税はかかります。

令和7年分以降は?

お給料の40万円から給与所得控除の55万円を引いた場合、25万円分の給与所得控除が残りますが、他の所得の控除には使えないため、マイナス5万円ではなく、「0円」という考え方になります。

この「0円」とその他の所得60万円を足した分から、基礎控除の58万円を引くと2万円となり、この2万円に対して所得税がかかります。

この場合も103万円を超えていませんが所得税はかかります。

令和元年分までに比べると所得税は減るけれど?

上記のように令和元年までに比べると、給与所得からしか引けなかった給与所得控除額が減り、基礎控除額が上がった事により、所得税がかかる所得が小さくなっていますので、上記のような稼ぎ方をしている方にとっては、お得になる改正と言えるかと思います。

しかし、どちらにせよ所得の合計が103万円以下であっても、給与所得が55万円以下、その他の所得が58万円以上というバランスであれば、所得税が課税されることに変わりありません。

住民税にも注意!

これも多いケースですが、所得税の103万円を気にするあまり、忘れがちなのが住民税です。

これは年末調整や確定申告の際に国に支払う国税と異なり、各地方自治体に収める地方税になります。

住民税には均等割と所得割と言いまして、所得に関係なくかかる均等割と、所得に応じて課税される所得割がありますが、今回は所得割の方を見ていきます。

先に説明した所得税の基礎控除と同じように、住民税にも非課税控除額(基礎控除)があり、住民税の非課税控除額も33万円から10万円増え43万円となりました。

そのため、お給料のみの方の場合、給与所得控除の55万円と、住民税の非課税控除額の43万円で、98万円までは所得割は非課税(税金がかからない)ということになります。

先程の所得税の基礎控除より5万円少ない控除額になりますので、実は103万円ギリギリまで稼いでいた場合、住民税の課税対象になってしまうので注意が必要です

(※ただし、地域によっては住民税の非課税控除額が43万円より低くなっているところもあるようですので、正確な非課税控除額については、各地方自治体に問い合わせされることをお勧めします)。

まとめ

副業やアルバイトをする時でも、目一杯、税金がかからない範囲で働きたいと思っていらっしゃる方や、ご自身の税金だけでなく、ご家族の扶養から外れることになり、ご家族の税金が増えてしまう事を懸念されている方は少なくないでしょう。

ただ、今回はご紹介していませんが、新たに創設された「所得金額調整控除」や、その他にも「扶養控除」や「配偶者控除」、「医療費控除」など、それぞれのご状況によっては当てはまるものがある方もおられます。

年々、確定申告や年末調整での計算も複雑になっており、今回説明させていただいた内容のように、シンプルに考えることが出来ない方が増えているのも現実です。

かと言って、間違った内容で申告してしまったり、勘違いから申告をしていない場合は、後々ペナルティがかかる可能性もありますので、分からない時はウヤムヤにせず、事前に税務署や各自治体へ相談するなど、本来「原則所得があれば申告が必要」ということを踏まえた上で、しっかりとご自身のご状況を把握しつつ、申告が必要かどうかの判断をする必要があるでしょう。

また、扶養から抜けるかどうかの判断にも影響しますのでご注意下さい。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。