この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

弊社は2008年に創業した、ネットビジネス専門の会計会社(税理士事務所)ですので、全国のクライアント様の中には、国内せどりの他、中国のタオバオやアリババ、また欧米から商品を仕入れて転売したり、逆に販売をしておられる方、

オリジナルやOEMで商品を作られて物販をされているお客様も多くおられ、その税務申告や税金対策の実績は日本トップクラスだと自負しております。

ちなみに、無料相談やメールでの問い合わせ等でお話を伺っていると、ビジネスを始めて回り始めたものの、利益が上がった後の税金のことまで事前に考えておられる方は少ないのか、それらの質問が非常に多く寄せられます。

ただ、中には間違った認識で、そのままだと後から税務署に指摘をされ、ペナルティの税金を追徴される可能性がある方もおられましたので、今回はそれらの注意すべきポイントについて、基本的なことから専門家の目線でお伝えしていきます。

することでジャンプが可能です。

せどりや転売・物販の税金は雑所得?事業所得?

個人におけるせどりや転売・物販の税金は、「雑所得」か「事業所得」になります。

ただ、注意しないといけないこととして、無料相談でも

「副業で始めようと思うんですが、事業所得の方がお得そうだからそっちにしようと思います」

とおっしゃる方がおられますが、これは自由に決められるものではありません。

結論から申しますと、その判断基準は曖昧なのですが、国税庁のホームページでは以下のように書かれています。

雑所得について

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

引用元 国税庁 No.1500 雑所得

このように「副業に係る所得が該当する」と明記されています。

つまり、会社員の方などで副業でせどりや転売をされる方は、原則として雑所得となっていますので、副業を事業所得で申告することは出来ません。

事業所得とは?

では事業所得の方はどう書かれているでしょうか。

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。

ただし、 不動産の貸付けや山林の譲渡による所得は事業所得ではなく、原則として不動産所得や山林所得になります。

引用元:国税庁 No.1350 事業所得の課税のしくみ(事業所得) 一部抜粋

ここでは「事業してる人は事業所得で申告する」ということしか書かれていませんが、例え本業としてせどりや転売、物販を行う場合でも、残念ながら自由に事業所得として申告出来るわけではありません。

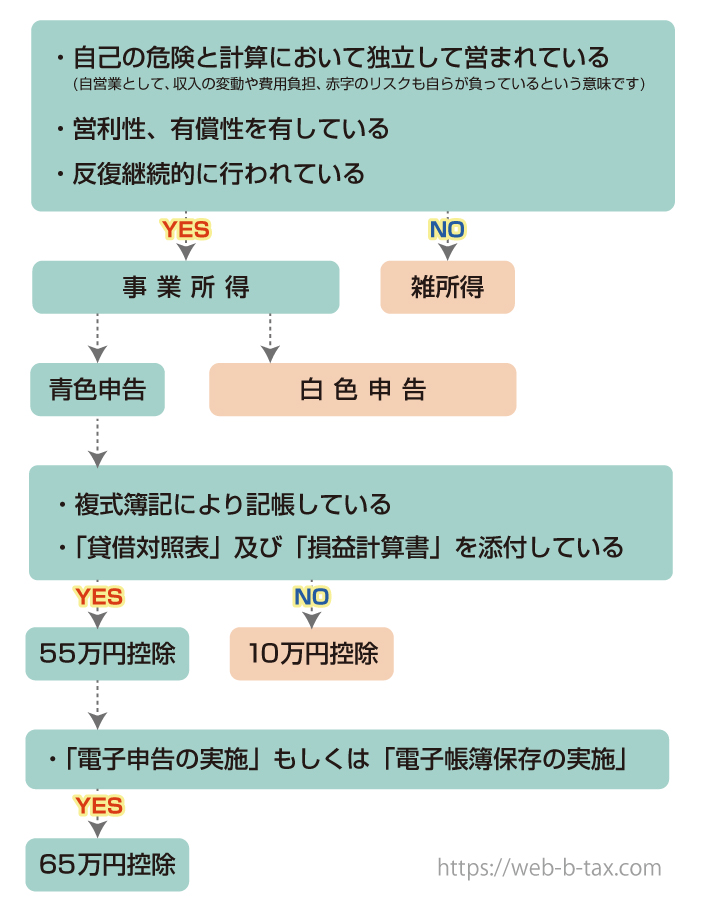

過去の裁判例を見てみると、昭和56年の最高裁判決において、「事業所得の「事業」とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ、反復継続して遂行する意思と社会的地位とが客観的に認められる業務をいうものと解されている」という判断がされています。

つまり、事業所得かどうかの判断ポイントとしては、

- 営利性・有償性の有無

- 継続性・反復性の有無

- 自己の危険と計算における事業遂行性の有無

- その取引に費やした精神的・肉体的疲労の程度

- 人的・物的設備の有無

- その取引の目的

- その者の職歴・社会的地位・生活状況

こういった内容を、客観的かつ総合的に判断することになりますので、自分で「これは事業です」と確定したり、上記の条件のどれか一つをとって事業所得と判断することは、残念ながら出来ませんので、「お得そうだから」という理由だけで、間違えて事業所得として申告してしまわないよう注意しましょう。

雑所得としての申告における「公的年金」「業務」「その他」の違いとは?

せどりで得た収入が、上記の事業所得の要件を満たさない場合、それは「雑所得」として確定申告する必要があります。

令和2年の税制改正以降、雑所得は「公的年金」「業務かかる雑所得」「その他」の3区分に分類されるようになりました。

この中で、せどりに関係してくるのは主に「業務」と「その他」の2つですが、それぞれの特徴と注意点を以下で詳しく見ていきましょう。

「業務にかかる雑所得」とは?

まず「業務かかる雑所得」として申告する場合、収入から必要経費を差し引くことが可能です。

ただし、そのためには帳簿を付けることとそれらの保存が必須となり、その分の手間や費用がかかる場合がありますので注意しましょう。

「その他の雑所得」とは?

「その他の雑所得」として申告する場合は、記帳や帳簿の保存義務はありませんが、経費として計上できる範囲が大幅に制限されます。

原則として、仕入れなどの直接原価のみが控除の対象となりますので、それ以外の経費は引けません。

尚、せどり以外にも、暗号資産(仮想通貨)の取引による利益や海外FXで得た収入も「雑所得(総合課税)」に該当しますので、これらの所得は全て合算して確定申告を行う必要があります。

見落としがないように注意しましょう。

何所得として確定申告するかの判断基準とは?

せどりでの収入をどのような形で申告すべきかの判断基準については、次のポイントを参考に判断すると良いでしょう。

- 副業として一時的にせどりを行っており、本業にするつもりがない場合は「その他の雑所得」

- 将来的にせどりを本業として取り組みたい場合は「業務かかる雑所得」

- 事業規模に達していて年間300万円以上の収入がある場合は、「事業所得」、あるいは「法人化を検討」

せどりや転売、物販で確定申告が必要な人とは?

原則、所得がある方は全員、確定申告をする必要があります。

ネット上などでは「20万円以下なら申告の必要はない」や「48万円までならしなくて大丈夫」と書かれているのをよく見ますが、それは誰にでも当てはまるわけではなく、そもそもの考え方として、所得がある方は全員、確定申告をしなければなりません。

但し、以下に当てはまる方は不要となりますので、その順で、自分は申告が必要なのかどうかを考えるようにしましょう。

所得が0、またはマイナスの場合

税金は、そもそも「売上」や「収入」にかかるのではなく、そこから原価や経費、控除等を差し引いた「所得」にかかるものですので、所得が0またはマイナスの場合は、申告をしなくても構いません。

よくお話を伺っていると、利益や所得を混同されている方がおられますが、基本知識として、

売上−経費や控除=所得

の所得にかかるということをまず理解しておきましょう。

ちなみに後に述べますが、せどりや転売、物販などを事業所得として青色申告されている方の場合は、所得がマイナスでも、3年間は損失を繰越すことが出来ます。

但し、繰り越すためには、所得がマイナスでも確定申告をする必要がありますので注意して下さい。

所得より控除が多い場合

確定申告が不要になる条件として、

「その年中(1月〜12月)の雑所得や事業所得の合計額が、すべての所得控除額の合計額より少ない者」

というのがあります。

所得控除額とは、「社会保険料控除」「生命保険料控除」「扶養控除」などのことですが、その中に「基礎控除」という万人誰しもが控除することのできる所得控除があります。

この金額(基礎控除の金額)が48万円のため、他に仕事をしていない主婦や学生の方などは、売上から経費や控除を引いた所得が、48万円を超えなければ申告不要になります。

上記の「48万円以下なら申告不要」とよく目にするのは全員ではなく、この条件が当てはまる方になります。

会社員の場合

「サラリーマンの方は、20万円以下の所得は申告不要」といった内容を目にすることがありますが、これは会社員の中でも、年末調整のみで納税手続きが完了している方だけの特例になります。

つまり、会社員であっても、他の要件で確定申告が必要な場合、 例えば、

- 年収が2,000万円を超える

- 2ヶ所以上から給与の支払いを受けている

- 医療費控除や住宅ローン控除を受けるため確定申告をしている

などの場合には、年末調整で納税手続きが完了していないことになりますのでこの特例の条件に該当せず、例え1円の所得であっても申告をしなければ申告漏れということになります。

融資を受けたい場合は確定申告はしておくべき?

上記の条件に合致して、確定申告が不要な場合でも、創業時に受けられる一部のものを除いては、ほとんどの融資で

- 開業届を提出していること

- 確定申告をしていること

が条件となっていたり、事業を行っていることの証明となるため、融資のハードルを下げることに繋がります。

上記で述べた通り、赤字の場合でも確定申告をすることで3年間の損失繰り越しも出来ますし、翌年以降、伸びることが予想される場合は、確定申告は行っておく方が良いでしょう。

不要品を売っただけでも確定申告は必要?

事業としてせどりをしているのではなく、一時的に家にあった不要品を、フリマアプリやオークション、リサイクルショップなどで売っただけでも確定申告は必要になりますか?とよく聞かれるのですが、結論として、自分のために買った生活に必要なものを、ユーズドとして販売するようなケースは非課税となります。

所得税では非課税所得が定められており、

(非課税所得) 第九条

次に掲げる所得については、所得税を課さない。

九 自己又はその配偶者その他の親族が生活の用に供する家具、じゆう器、衣服その他の資産で政令で定めるものの譲渡による所得

引用:所得税法第9条第1項第9号より

となっています。

不要品でも確定申告が必要になるケースもある?

但し、家の不要品なら何でも非課税になると言うことではなく、以下の条文のように、貴金属や骨董品など、高額なものは課税対象となり確定申告が必要な場合がありますので、しっかりと見極めるようにしましょう。

(譲渡所得について非課税とされる生活用動産の範囲)

第二十五条 所得税法第九条第一項第九号(非課税所得)に規定する政令で定める資産は、生活に通常必要な動産のうち、次に掲げるもの(一個又は一組の価額が三十万円を超えるものに限る。)以外のものとする。

1.貴石、半貴石、貴金属、真珠及びこれらの製品、べつこう製品、さんご製品、こはく製品、ぞうげ製品並びに七宝製品

2.書画、こつとう及び美術工芸品

引用:所得税法施行令第25条より

せどりや転売・物販の税金の種目は?

個人の方のせどりや物販の収入は、「事業所得」、もしくは「雑所得」として扱われます。

よく無料相談でも、

「控除があるしお得そうなので事業所得にしようと考えています」

とおっしゃる方がおられますが、これらは自由に選べるものではなく、主に「対価を得て継続的に行う事業」に該当するかどうかで判断されます。

実は事業所得か雑所得かについては明確な基準がないため、過去に裁判や国税不服審判所でも争われている事例が多くありますが、それらの裁判例を参考にすると、

- 営利性・有償性を有しているか

- 反復継続的に行われているか

- 自己の危険と計算において独立して営まれているか

- 精神的・肉体的労力の程度

- 人的及び物的設備の程度

- 安定した収益が得られる可能性があるか

引用元:国税不服審判所

といった点を基準に判断されています。

上記の点により多く該当するようであれば事業所得、そうでない場合には雑所得と考えられますので、該当しないのに「得だから!」と事業所得として申告しても、後から行政指導を受ける可能性が高くなりますのでご注意下さい。

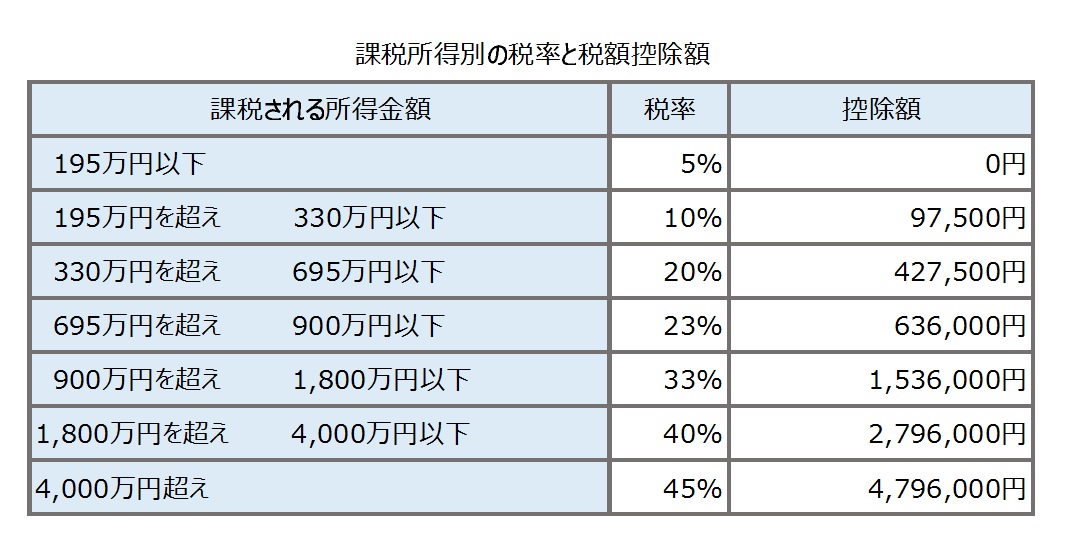

せどりや物販の収益に対していくら税金がかかる?

実際に、いくら税金がかかるかですが、事業所得でも雑所得でも、個人の場合は総合課税というものになりますので、副業の場合は、会社からのお給料やその他の利益と合算して考える必要があります。

合算した金額を、上記の表に当てはめることで、ご自身の税率が決まります。

ただし合算できないものもある?

せどりや転売をされている方の中には、同時にFXや日経225先物取引といった、投資をされている方も結構おられますが、これらは総合課税でなく分離課税ですので合算できません。

ただ、海外業者を使ったFXや、最近だとビットコインなどの仮想通貨は同じ総合課税になり、逆に合算する必要がありますので注意しましょう。

個人のせどりや転売の申告方法には青色申告と白色申告がある?

まず個人におけるせどりや転売、物販の申告方法には、白色申告と青色申告の2種類があります。

それぞれの違いについて見ていきましょう。

どちらも確定申告の方法ですが、白色申告は比較的手続きが簡素です。

一方で青色申告は、

- 最大65万円の青色申告特別控除を受けることが出来る

- 家族への給与を経費に計上することができる(青色事業専従者給与)

- 赤字を3年間繰り越すことが出来る

- 30万円未満の固定資産を全額経費として計上できる場合がある

など、節税に繋がるメリットがあります。

青色申告特別控除とは?

青色申告特別控除は、青色申告を行う個人事業主やフリーランスの方が受けられる控除のことで、正確な帳簿を作成・保存することを条件に、所得から一定額を控除できる制度です。

この制度には、10万円控除、55万円控除、最大65万円控除の3種類があり、10万円の控除は全ての青色申告者が対象で、簡易簿記による記帳でOKです。

55万円もしくは65万円控除を受けるための条件とは?

55万円と65万円の青色申告特別控除を受けるためには、以下の条件を満たす必要があります。

複式簿記による記帳

複式簿記とは、取引を二重に記録する方法で、貸借対照表や損益計算書の作成が必須となります。

確定申告書の提出

青色申告を行うためには、確定申告書を期限内に提出する必要があります。通常、確定申告の期限は翌年の3月15日です。

貸借対照表および損益計算書の添付

確定申告書に、(1)の貸借対照表および損益計算書を添付する必要があります。

電子申告の実施(65万円控除の場合)

2020年分以降の申告から、65万円控除を受けるためには、電子申告(e-Tax)を利用する必要があります。

これにより、申告書類の提出がオンラインで行われることになります。55万円控除の場合は、電子申告の実施は必須ではありません。

電子帳簿保存の実施(65万円控除の場合)

電子帳簿保存法に基づき、帳簿を電子的に保存する必要があります。

電子帳簿保存のための事前承認が必要となりますので、事前に税務署に申請してください。

55万円控除の場合は、電子帳簿保存が必須ではありません。

青色にするか白色にするかの判断方法について

まず注意点として、雑所得には青色申告がありませんので、事業所得である必要があり、また青色申告は複式簿記が必要になるなど、白色申告と比べて複雑になり、また事前に税務署に届出を提出する必要があります。

過去に、ご自身で確定申告をされていた相談者の中には、「青色申告でしたが大変なので白色申告に戻すことにしました」とおっしゃる方や、ご自身でされるのは大変なので、青色申告のまま作業を弊社に丸投げされた方もおられました。

特典だけを見ると青色申告を望まれる方が多いですが、事前にそれらを理解した上で選択する必要があるでしょう。

青色事業専従者給与とは?

青色事業専従者給与とは、青色申告者(個人事業主や法人)が、その事業に専従する配偶者や親族に支払う給与のことです。

これは経費として計上が可能ですので、事業所得から差し引いて納税額を抑えることができます。

以下に、青色事業専従者給与について解説します。

青色事業専従者の条件

青色事業専従者給与を経費として認められるためには、以下の条件を満たす必要があります。

- 事業に専従していること……その事業主の事業に6か月以上従事していること

- 配偶者や親族であること……配偶者、親、子供、その他の親族が対象です

- 満15歳以上であること

- 青色事業専従者給与に関する届出をしていること……税務署に「青色事業専従者給与に関する届出書」を提出していることが必要です

青色事業専従者給与の届出

青色事業専従者給与を経費に計上するためには、事前に税務署に「青色事業専従者給与に関する届出書」を提出する必要があります。

この届出書には、支給する給与の金額や支給方法を記載します。

給与の金額設定と支払いについて

青色事業専従者給与の金額は、市場価格や労働内容に応じて合理的な範囲で設定する必要があります。

「たくさん節税したいから……」と、過度に高額な給与は経費として認められない場合があります。

また、実際に給与を支払った事実が確認できるように、給与明細や振込明細を保管しておくことが重要です。

税務上のメリットは?

青色事業専従者給与を経費として計上することで、事業所得が減少し、所得税や住民税の負担が軽減されます。

また、配偶者や親族が給与を受け取ることで、その人の所得として計上されるため、家族全体での税負担が分散される効果もあります。

せどりや転売・物販で経費にできるものとは?

経費にできるものとして、具体的に「○○は経費に出来ます」「××は出来ません」と個別に決められているわけではなく、税法上、以下のように定義されています。

総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用

引用元:所得税法第37条第1項より一部抜粋

つまり

「せどりや転売を行う上で、直接関連のある費用については経費として認められる」

というわけです。

非常に曖昧な表現なので、実はネットビジネスの税務調査でもこの経費に関してよく争点になるのですが、分かりやすい例を出すと、仕事とは関係ない飲食費であったり、せどりとは関係ない自動車代やガソリン代、交通費、などは、もちろん認められません。

ポイントは先の「直接関連のある」というところで、今回で言うと

- せどり事業への関連性

- せどりに対する必要性

この2点について、事業者の主観ではなく、社会通念上、客観的に考えてどうかを判断されるということが重要になってきます。

ここから逸脱していると、税務署から「これは経費として認められません」と指摘を受ける可能性が高くなりますので注意が必要です

(但し、明らかに上記に該当している場合、その関連性や必要性を主張することは、決して間違いではありません)。

具体的例としては、以下のようなものが経費として考えられるでしょう。

- 仕入れ代金:商品を購入するために支払った費用

- 発送費用:商品を顧客に配送するための費用

- 通信費:インターネット接続料や電話代

- ASPなどのプラットフォームやツール料

- 書籍やスクール受講料

- 旅費や交通費

- 会計に関連する費用

- 宣伝広告費

- 外注費

- 税理士費用

- 融資の受けた場合の1年分の利子

以下にそれぞれについて解説します。

仕入れ代金

原価とも言いますが、仕入れ代金は、せどりや転売・物販を行うにあたって直接必要なものですので、経費として計上できます。

発送費用

顧客や取引先に商品を発送する費用の他、梱包するための箱や封筒、テープや糊類、緩衝材やラベルシールなども、せどりで使用した分は経費計上できます。

通信費

せどりや転売を行う際に発生する、インターネット接続料や電話代などの通信費も経費として計上することができます。

ASPなどのプラットフォームやツール料

せどりや転売を行う際に使用する、業者やツールの登録費用や使用料、またサイトを作成する場合、そのサーバー代金やレンタル料も経費として計上可能です。

書籍やスクール受講料

せどりや物販を勉強するために使った書籍や教材なども経費として計上出来ます。

また、それらのスクールや塾の受講料に加えて、受講のための交通費も計上できます。

旅費や交通費

上記であげたスクールや塾、セミナーなどを受講するために使用した交通費、また遠方の場合はその宿泊費も経費として計上できます。

会計に関連する費用

会計業務に関連する費用も、業務に使用したものは経費として計上できます。

一例としては

- 会計ソフトの使用料

- 振り込みなどの銀行手数料

- クレジットカードの年会費 など

宣伝広告費

ASPやSNSでのネット広告や、商品の宣伝や広告にかかる費用も経費として計上することができます。

外注費

せどりや転売を行うためのリサーチ作業や、受注された商品の梱包・発送を代行する会社など、外注した費用についても経費として計上できます。

税理士費用

税理士に、確定申告や決算を依頼した場合、個人でも法人でも、その費用は経費として計上できます。

なので、利益が数百万円単位に増えて来たり、取引数が増加するに連れ、申告作業でビジネスに使える時間が割かれてしまうという方は、弊社のように、面倒な税務作業を丸投げできる税理士事務所に依頼をして、ビジネスに専念するというのも一つの方法でしょう。

融資を受けた場合の1年分の利子

既に融資を受けている方は、借入金の返済に加えて利子の支払いも発生しますが、年間にかかった利子については経費として計上できますので、忘れずに計上しましょう。

減価償却資産と少額減価償却資産について

経費として計上しようと思われる方が多いですが、場合によっては注意が必要なものもあります。

まずその前提の資産について解説します。

減価償却資産とは?

事業用の資産で、購入価格が1個あたり10万円超の耐久性のある資産のことを指します。

少額減価償却資産とは?

取得価額が一定額以下の資産に対して、通常の減価償却ではなく、全額を一度に経費として計上できる制度です

具体的には、日本の税法では以下のような基準があります。

- 少額減価償却資産: 取得価額が10万円以上20万円未満の資産は、一括償却資産として3年間で均等償却できます。

- 少額資産の特例: 青色申告書を提出する中小企業などが取得する30万円未満の資産は、取得年度に全額を経費として計上できます(年間300万円まで)。

せどりや転売・物販で、上記に当てはまるものとしては、

- パソコンやスマホ、プリンターなどの端末

- ワークデスクやワークチェアなどのオフィス家具

- 仕入れに使用するための自動車や自転車などの乗り物

- 商品を撮影するためのカメラ

などが考えられますが、30万円未満のものであれば、一括経費計上するか、法定耐用年数で減価償却をするかが選択できます。

判断方法としては、もし利益が大きく出た年度により節税を考える場合は、一括計上を選択することで、より課税金額を減らすことが可能になります。

経費として計上するのに注意が必要なもの

上記で少額減価償却資産について解説しましたが、特に個人の申告においては全額経費として計上するのは厳しいケースが多くあります。

代表的なものとして、

- 家賃

- 水道光熱費

- 車代、ガソリン代

- パソコン等の端末やワークデスクやワークチェア等(少額減価償却資産)

などが挙げられますが、

これらはせどり以外にプライベートでも使える可能性があるため、過去に立ち合った税務調査の経験からも、税務署から否認される可能性が高いものとなります。

だからといって全て取り下げる必要はなく、先ほどの条文にもあった通り、せどりで利益をあげるために直接使った分であれば計上して構いません。

ポイントとしては、プライベートで使った分と、せどりで使った分を明確に分かるようにしておくということです。

例えば家賃を計上するならば、リビングなどの共有部分ではなく、せどり用の部屋を明確に分ける必要があります。

水道光熱費も考え方としては同じですが、せどりに使った分を明確に分けられない場合は計上するのは難しいと言えるでしょう。

そのため、自宅兼事務所ではなく、オフィスや倉庫を別で借りるのも一つでしょう。

ガソリン代も、プライベートとビジネスで使用するカードや決済方法を明確に分けた上で、レシートや領収書を残しておくことも対策にはなり得るでしょう。

またパソコンやスマホなどの端末も、出来れば使用用途によって複数台を分けておいたり、専用のアプリ等を使っているのであれば、端末上の使用時間を残しておいて、使用時間によって按分するなど、客観的に見て明確に分けた上で、使用した分のみ按分して申告するようにしましょう。

これらは、こうすれば必ず経費として認められるというということではありませんが、ポイントとしては、

- ビジネスとプライベートをより明確に分ける

- ビジネスとの関連性を客観的に証明する

ことが重要となります。

その他、せどりや物販の経費についての詳細は、以下の記事をご参照下さい。

関連記事>>>『せどりや転売の税金の申告では何が必要経費になる?』

所得控除の種類と内容について

上記で、青色申告の場合は最大65万円の特別控除を差し引けるとお伝えしましたが、他にも所得控除といって、収入から経費を引いた後の「所得額」から差し引ける控除があります。

尚、「生命保険控除」や「社会保険料控除」、「医療費控除」「雑損控除」など、控除するにはそれらの証明書が必要になりますので、予め準備しておきましょう。

| 基礎控除 | 2020年分より48万円(合計所得金額2,400万円以下の場合) |

|---|---|

| 配偶者控除 | 控除対象となる配偶者の給与収入が103万円以下の場合、13~48万円(納税者の所得額で決まる) 1,000万円超で0円 |

| 配偶者特別控除 | 控除対象となる配偶者の給与収入が103万円以上の場合、1~38万円(納税者の所得額で決まる) 1,000万円超で0円 |

| 扶養控除 | 控除対象となる扶養家族がいる場合、一般の扶養対象親族で38万円(年齢によって控除額が変わる) |

| 医療費控除 | 医療費支払った場合の控除(家計を一にする家庭単位) 支払った医療費(最高で200万円)-保険金など-10万円※=医療費控除額 医療費控除の特例 セルフメディケーション税制 対象医薬品の購入費-12,000円=所得控除額(12,000円超部分について、上限88,000円の医療費控除) ※総所得金額等200万円未満の場合は総所得の5% |

| 寄附金控除 | ふるさと納税など「特定寄附金」に対し、合計金額から2,000円を引いた額、もしくは、その年の総所得金額等の40%相当額から2,000円のいずれか低い金額 |

| 社会保険料控除 | 国民健康保険や国民年金など、公的な保険料の全額(家計を一にする家庭単位) |

| 生命保険料控除 | 民間の保険会社に生命保険料、介護医療保険料および年金保険料を支払った場合、最高額12万円まで |

| 地震保険料控除 | 民間の保険会社に地震保険料を支払った場合、最高額5万円まで |

| 小規模企業共済等掛金控除 | 共済掛金や個人型年金など「確定拠出年金法」に規定する個人型年金の掛金の全額 |

| ひとり親控除・寡婦控除 | 控除対象となる ひとり親である場合、35万円、寡婦(夫や妻と死別、もしくは離婚した後に婚姻をしていない方等)である場合、27万円(令和2年度税制改正により2020年分より) |

| 勤労学生控除 | 控除対象となる勤労学生の場合、27万円 |

| 障害者控除 | 控除対象となる障害者の場合、1人につき27万円(特別障害者40万円、同居特別障害者75万円) |

| 雑損控除 | 災害や盗難などにより損害を受けた場合、差額損失-所得金額の10% |

せどりや転売におけるインボイス対応について

2023年10月から開始されたインボイス制度ですが、せどりや転売・物販を行う方、特に販売者ににとって重要な内容になります。

特に消費税免税事業者がどのように対応すべきかについて解説します。

インボイス登録をするかどうかの判断方法は?

年間売上が1000万円を超えており、すでに消費税を納めている事業者は別として、消費税免税事業者がインボイス制度に対応するかどうかは、

- 利用している販売プラットフォームの要件(登録が必須かどうか)

- インボイス登録によるメリットとデメリット

この2つを考慮して判断することになります。

購入者が仕入額控除を受けられるかが重要なポイント

インボイス制度において最も重要なポイントは、購入者が仕入額控除を受けられるかどうかになります。

仕入額控除とは、消費税の課税事業者が消費税を納める際に、仕入れや経費にかかった消費税額を、売上にかかる消費税額から控除(差し引き)できる制度です。

したがって、購入者が消費税を納める義務のある者である場合、仕入額控除を受けようと思うと、出品者からインボイスを取得し、保存しておく必要があります。

相手が個人か事業主かで判断が変わる?

購入者が個人(BtoC)の場合、仕入額控除はあまり関係しないことが多いので、インボイス登録を行わなくても、売上に大きな影響を与えることは少ないでしょう。

しかし、購入者が法人や事業主で課税事業者の場合、インボイス登録をしている販売者から購入することで仕入額控除が可能となります。

つまり、同じ商品が複数の販売者から提供されている場合、インボイス登録をしていない販売者は避けられる可能性があるため、デメリットとなることがあります。

それを回避するためには、例えば登録している販売者よりも価格を安く設定するなど、対策が必要になってくるかと思いますので、そのバランスを見て、登録するかどうかを決める必要があるでしょう。

インボイス発行事業者としての登録方法について

インボイス発行事業者として登録するには、「適格請求書発行事業者登録番号」を取得する必要があります。

やり方としては、税理士などの専門家に依頼をするか、e-Taxまたは郵送で自身で手続きを行うことが可能です。

登録番号が発行された後は、各プラットホームに登録する項目があるかと思いますので、「T+13桁の数字」を入力することで、購入者があなたの番号を見ることが出来るようになります

(例えばアマゾンのセラーセントラルの場合、消費税設定ページにアクセスし、「はい、日本で消費税の納税義務があります」を選択することで、入寮欄が出て来ます)。

せどりや転売・物販の確定申告の方法について

実際にせどりや物販の確定申告を行うに当たって、大きく3種類の方法があります。

- 自分で手作業で行う

- 会計ソフトを使って自分で申告する

- 税理士に依頼をする

それぞれにメリットやデメリットがありますので、それらを元に検討するのが良いでしょう。

かかる手間や費用についてざっくりと比較するとこのような形になります。

自分で手作業で行う

領収書の整理や申告書の手配・作成など、全て自身で行うため、内容によっては非常に手間はかかりますが、費用は最も抑えられます。

なのでせどりの取引回数が少なく、利益も少額な場合はこの方法が良いでしょう。

会計ソフトを使って自分で申告する

これもご自身で行う方法ですが、会計ソフトを使用することで、申告書の作成は簡単に行うことが可能です。

ただ、領収書の整理作業や会計ソフトの費用はかかってきますので、ある程度、それに割ける時間があって、手間がかかってもご自身で行いたいという方は選択されても良いでしょう。

税理士に依頼をする

よく

「年が明けると今年もそろそろ領収書を整理して、確定申告をしなくちゃと思うと、申告が終わる3月ぐらいまでは頭から離れなくて……」

とおっしゃる方がおられますが、適切な税理士に依頼をすることでそのストレスは解消されます。

ただ、注意しないといけないこととして、

- 税理士によっては日頃の帳簿付けは自分で行う必要がある

- せどりや転売、物販に関する知識には差がある

- 節税や税務調査対策のスキルは税理士によって差がある

が挙げられるでしょう。

まず、小規模で費用の安い税理士事務所に多い傾向がありますが、申告書の作成は依頼できても、日頃の帳簿付けや領収書の整理は、自分で行う必要があるところも多くありますので、その場合、あまり手間は省けません。

そういった背景もあり、例えば弊社では創業当初から、

「領収書の整理や帳簿付け、申告書の作成や提出など、面倒な作業は丸投げしていただくだけでプロが適切に処理し、現状分析も見やすい資料として毎月お届けすることで、お客様には安心してビジネスに専念していただく」

ことを理念として行っていますので、確定申告の手間やストレスから解放されたい方は、そういった事務所を選ばれるのも良いでしょう。

ちなみに税理士費用をケチったばかりに、節税対策が甘かったり、せどりを理解した申告になっておらず、後に税務署から追徴されてしまっていては本末転倒なのと、税理士費用は経費として計上できますので、上記の表では比較として「×」にしていた税理士費用も、その分、税金がかかる所得が減りますので、総合的に見ればデメリットにはならないでしょう。

次に2つ目ですが、税理士によって、せどりや物販に関する知識は異なりますので、弊社へ寄せられるご相談でも、

「知り合いの税理士さんにせどりや転売の申告をお願いしたところ、話が通じず、他の方に相談して下さいと言われまして……」

というのをよく頂きます。

特に一般の税理士さんの場合、「アリババが〜」、「セラーセントラルで〜」と言っても専門用語が通じない場合も多いようで、そこに差が出るのは当然とも言えるでしょう。

最後に3つ目ですが、よく「税理士は国家資格だから、スキルは皆同じ」だと思われている方が多いようですが、残念ながら異なります。

また、後章で詳しく解説しますが、税務調査においてもせどりや転売のそれは、一般的なものとは異なる対処法が必要になってきますので、せどりや物販の調査にどれだけ立ち合っているかで、その辺りの実績やスキルも異なってくるのが現状です。

その他、失敗せずにせどりや物販に強い税理士を選ぶ詳しい方法についてはこちらをご覧下さい。

関連記事>>>『せどりや物販に強い税理士を失敗せず選ぶ方法とは?』

せどりや転売の帳簿の付け方とは?

確定申告やビジネスの現状把握をするのに、お金の流れを正しく把握することは大切ですが、そのための作業が帳簿付けになります。

その際の主な仕訳例を以下に解説します。

商品の仕入れ

仕入 100,000円(借方)、現金 100,000円(貸方)

商品の仕入れは「仕入」として記録します。

この場合、商品を購入するために支払った費用が100,000円であり、それを現金で支払ったことを示しています。

商品の売上

現金 150,000円(借方)、売上 150,000円(貸方)

商品の売上は「売上」として記録します。

この場合、商品を販売して得た収入が150,000円であり、それを現金で受け取ったことを示しています。

発送費用

送料 5,000円(借方)、現金 5,000円(貸方)

発送費用は「送料」として記録します。

この場合、商品を顧客に配送するための費用が5,000円であり、それを現金で支払ったことを示しています。

このように、日々の取引を適切に記録することで、ビジネスの現状を把握し、確定申告時にスムーズに経費を計上することができます。

せどりや物販の節税対策とは?

せどりやを行う上で、適切に税金対策をし、資金をビジネスへ回していくことは有意義なことでしょう。

ただ上記でも述べた通り、税理士は国家資格だから誰に頼んでも大差がない、と勘違いされている方も多くおられるようですが、税金対策や税務調査対策というのは、税理士によってスキルが全くことなります。

学校でも習いませんし、税理士試験にも出ませんので、税理士になってからも常に研究し、実践で活用できているかで雲泥の差が出て来てしまうのが現状です。

実際に他の税理士に依頼をしていたものの納得できず、弊社に来られたところ、数百万円から数千万円、節税できたという例は多々あります。

個人の場合は対策方法も限られますが、以下にご自身でも出来る基本的な対策法を紹介します。

経費を適切に計上する

上記でも述べましたが、せどりや物販において、「仕入れ代金」、「発送費用」、「通信費」、「会計ソフトの使用料」など、経費として計上することが可能ですが、過去に無料相談等でご自身で作成された帳簿を見させて頂いた際、完璧に計上できていた方はほぼ居られません。

いかに適切に計上できるかは基本となりますので、漏らさず記載するよう心掛けましょう。

青色申告を利用する

青色申告をすることで、最大65万円の控除など、複数の特典を使用することが可能になります。

また、赤字を3年間繰り越すことができるため、トータル的に事業の初期段階でのリスクを軽減することができます。

家族への給与を経費に計上する

ビジネスが大きくなってきたら、青色申告や法人にし、妻や両親、子供など、家族にもそれを手伝ってもらうことで、彼らへ給与を支給し、それを経費に計上することが出来ます。

固定資産を経費に計上する

青色申告の、30万円未満の固定資産を全額経費として計上できる特典を利用することで、税負担を軽減することができます。

この特典を利用することで、固定資産の購入にかかる費用を一度に経費として計上することが可能になります。

会社を設立して法人化する

せどりや転売、物販ビジネスを法人化することで、経費の幅もより広がりますので、節税効果を高めることが出来ます。

ただし、法人化したたけでは意味がなく、その後、顧問の税理士がどれだけ適切な節税対策を行えるかどうかによりますので、税理士選びが大きなポイントとなってくるでしょう。

また法人化のメリットとして、税負担の軽減だけでなく、信用力の向上や資金調達の容易さなどもありますので、場合によっては取引先を増やすことや、各サービスの法人プランを申請できたりというメリットもあり得ます。

尚、弊社では事前に安心材料としていただけるよう、今よりどれだけ節税できるか、無料で目安のシミュレーション資料を作成し、お渡ししている他、弊社サービスへお申し込みの方は、会社設立費用は弊社が負担させていただくサービス(※)も行っておりますので、興味のある方は、メールかページ下部のフォームよりお気軽にお問い合わせ下さい

(セールスや勧誘は一切ございませんのでご安心下さい)。

(※)登記にかかる司法書士費用を弊社で負担させて頂きます。行政等に納める費用等は含みません。また弊社提携の司法書士に限りますので、詳しくはお問い合わせ下さい。

関連記事>>>『せどりや物販の法人化のタイミングや無料にする方法とは?専門家が解説』

せどりや転売、物販の確定申告はバレない?申告しないとどうなるか

結論から申しますと、せどりや転売、物販などの確定申告は、申告しないと必ずバレます。

無料相談でもよく聞かれるのが

「せどりの利益がいくらから確定申告をしないといけませんか?」

「私はオンライン仕入れでやっているので、少々の利益だったらバレませんか?」

という質問です。

誤解を招かないようお伝えしておくと、オンライン仕入れだからバレないのではなく、オフラインでもバレますし、やり取りの記録が残るオンラインだからこそ、バレる可能性がより高くなるということが言えるでしょう。

関連記事>>>『せどりやアフィリエイトなどIT関係の税務調査の全貌を税理士が解説』

電子商取引専門調査チームの存在

国税庁では、電子商取引の急拡大に伴い、それらの取引による利益が無申告になっていることに対応するため、平成13年1月から、全国税局に「電子商取引専門調査チーム(以下、電商チーム)」を設置して、情報収集や調査を行っています。

電商チームが行っていることとは?

主に彼らが行っている事務運営の重点項目としては、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査

- 資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

があります。

さらに調査官は、国内ですとヤフーオークションやAmazonなどの各ASPや業者に、顧客がどれくらいの収入を得ているのか、資料の開示を求めることもできます。

そのため、それらの取引による収入やに関しては、税務署に筒抜けになっていると考えて頂いて構いません。

実際に、

「今まで税理士さんにもお願いしておらず、ずっと無申告だったので、近々調査に入ると税務署から連絡が来たんですが……」

との相談があり、それがきっかけで顧問契約をいただいたお客様の調査に立ち会わせていただいた際も、調査官は各ASPから取り寄せた収入の情報を1円単位で把握し、エクセルの表にまとめて持っていました。

よく

「税務署から何も言われたことがないし大丈夫だよ」

とおっしゃる方がおられますが、彼らは数年分の資料をまとめて突然連絡してきます。

連絡がないというのは、目を付けられてないのではなく、彼らも何度も調査に入るのは面倒なので、数年分の情報が溜まるまで単に泳がされているだけということもよくあり、特にせどり等は、資料を手に入れることが出来る分、空振りしようのない確実な徴収先として狙われやすい業種ですので、決して油断しないようにしましょう。

せどりや転売・物販の確定申告に必要な書類等について

確定申告には、売上伝票や領収書、請求書など、収入や経費を証明する以下の資料や書類が必要になります。

また青色申告を利用する場合には、青色申告特別控除の申請書も必要です。

具体的には以下になります。

- 確定申告書

- 収支内訳書(白色申告をする方)

- 青色申告特別控除の申請書(青色申告を利用する場合)

- 収入証明書(売上伝票や領収書)

- 経費証明書(領収書や請求書)

- 身分証明書やその他の資料

1〜3は最寄りの税務署で手に入る他、下記の国税庁のホームページからダウンロードすることも可能です。

関連リンク>>> 国税庁ホームページ「申請・届出様式 申告所得税関係」

それぞれについて解説します。

確定申告書

確定申告書は、所得や経費を記載するための書類です。

税務署や上記リンクから取得するようにしましょう。

尚、所得税の確定申告書にはAとBがあり、事業として、せどり等のネットビジネスをしている方が必要な確定申告書はBになりますので、間違えないようにして下さい。

収支内訳書(白色申告の方)

白色申告する方は、1月1日から12月31日までの売上や経費などの収入・支出をまとめた収支内訳書を確定申告書と一緒に提出する必要があります。

青色申告特別控除の申請書(青色申告を利用する場合)

青色申告特別控除の申請書は、青色申告を利用するために必要な書類です。

これを提出することにより、青色申告特別控除を受けることができます。

収入証明書(売上伝票や領収書)

上記の1〜3が準備できたら、収入証明書を準備します。

これは商品の販売によって得た収入を証明するためのものですが、白色申告の方や、青色申告でも10万円の特別控除を受ける方の場合は、収入と支出を費目別に集計したお小遣い帳のようなもので構いません。

但し、青色申告で65万円の特別控除を受ける方は、貸借対照表(青色申告決算書の4ページ目)が必要になりますので、帳簿書類の準備が必要です。

尚、弥生などの会計ソフトを利用されている方であれば、ほとんどのソフトには貸借対照表と損益計算書が作成できる機能があるかと思いますので、それらを活用しましょう。

経費証明書(領収書や請求書)

経費証明書は、商品の仕入れや発送費用などの経費を証明するための書類です。

これには、領収書や請求書が含まれます。

尚、必ず領収書を発行して貰う必要があると思ってらっしゃる方が多いですが、

- 日付と商品名

- 取引の内容

- 金額

- 発行者

- 住所氏名

の5項目が記されていればレシートでも問題ありません。

また、在来線の交通費など、領収書が発行されない場合は手書きでも構いません。

身分証明書やその他の資料

上記の書類や資料が準備できたら、あとは

- マイナンバーカード(マイナンバー通知カードの場合には、本人確認書類も必要です)

- 国民健康保険の支払金額がわかるもの

- 国民年金の控除証明書

- 生命保険料や地震保険料の控除証明書(※各人の加入状況によって)

- その他、各人の申告内容に応じた書類(例えば、医療費控除や住宅ローン控除を受ける場合には、それらに応じた書類が必要になります)

その他、サラリーマンで、副業としてせどりをされている方の場合は、

- 給与所得の源泉徴収票

が必要になりますので準備して下さい。

せどりや転売の確定申告の流れとは?

確定申告を行うための全体の流れは以下の通りです。

- 必要書類を準備する

- 申告書を作成する

- 確定申告の期間内に税務署への提出

- 税金の納付

では順にそれぞれについて見ていきましょう。

1. 必要書類を準備する

申告書を作成するにあたり、次章で紹介する、収入や経費を証明するための書類が必要になりますので、事前に準備するようにしましょう。

2. 申告書を作成する

上記 1.の書類を元に、収入や経費を計算して確定申告書を作成します。

手書きの他、Excelやスプレッドシート、また会計ソフトを利用する方もおられます。

具体的には以下の流れになります。

- 売上金額から仕入代金(原価)を差し引いて、粗利益を計算する

- 1.から必要経費と、青色申告の場合は青色申告特別控除を差し引いて課税所得を算出する

- 課税所得に所得税率をかけて所得税額を出す

- 最後に税額控除を引いた金額を出す

3. 確定申告の期間内に税務署への提出

申告書が完成したら、期限までに管轄の税務署の窓口の他、申告期間に設置される確定申告会場や、e-Tax(オンライン)などで提出します。

確定申告の期間は、毎年2月16日~3月15日(3月15日が土日祝の場合には、翌平日)までになりますので、それまでに確定申告書を提出し、そして納税を行わなければなりません。

この期限を過ぎてしまうと、加算税や延滞税などのペナルティが課されてしまいますので、前もって準備を進めておきましょう。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

ちなみに毎年、期限が過ぎてから「まだ申告していないんですが……」と相談して来られる方が複数おられますが、期限後でも申告自体は可能で、後に税務署から指摘されることを防げます。

4. 税金の納付

確定申告を行った後、税金を納付します。

納付は、銀行やコンビニエンスストア、インターネットバンキング、クレジットカードを利用して行うことができます。

確定申告書類の記入方法について

では確定申告書を記入していく流れについて、具体的に解説していきます。

まずは「収支内訳書」または「青色申告決算書」を記入すること

確定申告書の書き方のコツとしては、白色申告の方であれば「収支内訳書」、青色申告の方であれば「青色申告決算書」から記入すると、スムーズに確定申告書を作成することができますので覚えておいて下さい。

収支内訳書の場合は1ページ目の右側3分の1くらいと2ページ目、青色申告決算書の場合は2~3ページ目に、

- 売上や仕入

- 減価償却費

- 地代家賃

- 給与賃金や事業専従者

等の主な費目の内訳を記入する欄がありますので、まずは、せどりの収入や支出を集計した資料を元に、それらを記入して下さい。

▼青色申告決算書2ページ目

▼青色申告決算書3ページ目

それらの内訳の記入が完了したら、収支内訳書の1ページ目の左側、または、青色申告決算書の1ページ目の損益計算書にそれらの内訳の合計額と、それ以外の経費を集計した金額を記入し所得金額を計算します。

▼青色申告決算書1ページ目

なお、青色申告の方で65万円の特別控除を受ける場合には、青色申告決算書4ページ目の貸借対照表の添付が必要になりますので、複式簿記によって作成した帳簿書類より、貸借対照表を作成します。

▼青色申告決算書4ページ目

これで、事業に関する書類の作成は完了ですので、次に確定申告書の記入をしていきます。

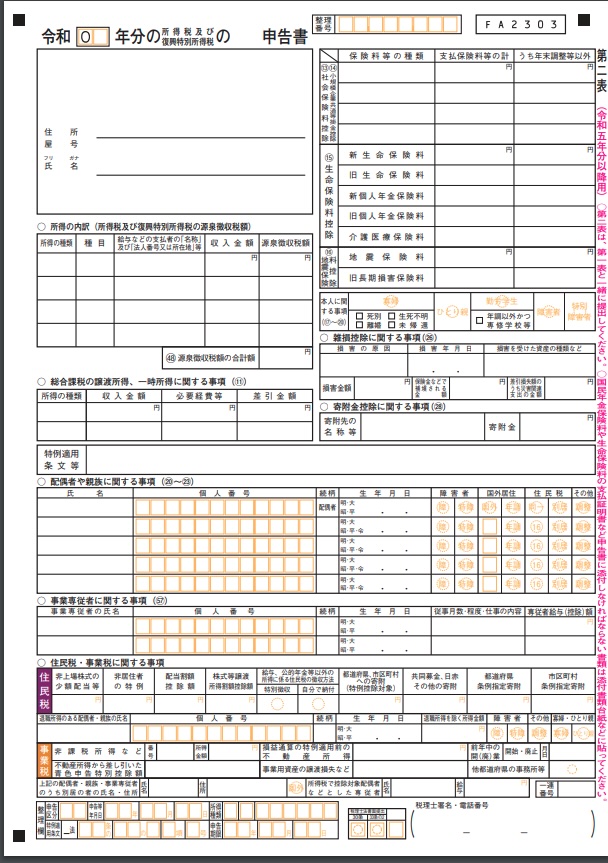

確定申告書第二表を記入する

事業に関する書類の作成が完了したら、次は確定申告書の記入になりますが、確定申告書には第一表と第二表があります。

手順としては、経験のない方は順番に記入される人がおられますが、第二表から記入していく方が分かりやすいと思いますので覚えておきましょう。

まず申告書第二表から記入する

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

等、所得控除の欄を書いていきましょう。

個々により内容が違ってきますので、事前に準備した、各控除の証明書などを見ながら記入するようにして下さい。

その他、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方の場合は、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入しましょう。

また、事業専従者がいる場合、16歳未満の扶養親族がいる場合は、

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

にも記入をしましょう。

せどりの副業を会社にばらしたくない人は?

サラリーマンの方からよく、

「副業としてせどりや転売をやっているので、会社にバレないためにはどうすれば良いですか?」

と聞かれることがあります。

サラリーマンの方が会社に見つかる最大の原因は、住民税額の変化です。

要するに、 お給料の他に収入があることでそれらが合算され、住民税の額が変わってしまうことが原因となるわけですが、対策としては、

「住民税・事業税に関する事項」

の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄(確定申告書第二表の右下)にある「自分で納付」に○を付けることで、せどりや転売の所得に対する住民税を、会社の給与から天引きせずに、自分自身に直接請求してもらうことが可能になりますので、住民税が原因で副業がバレるリスクは少なくなります。

▼関連動画

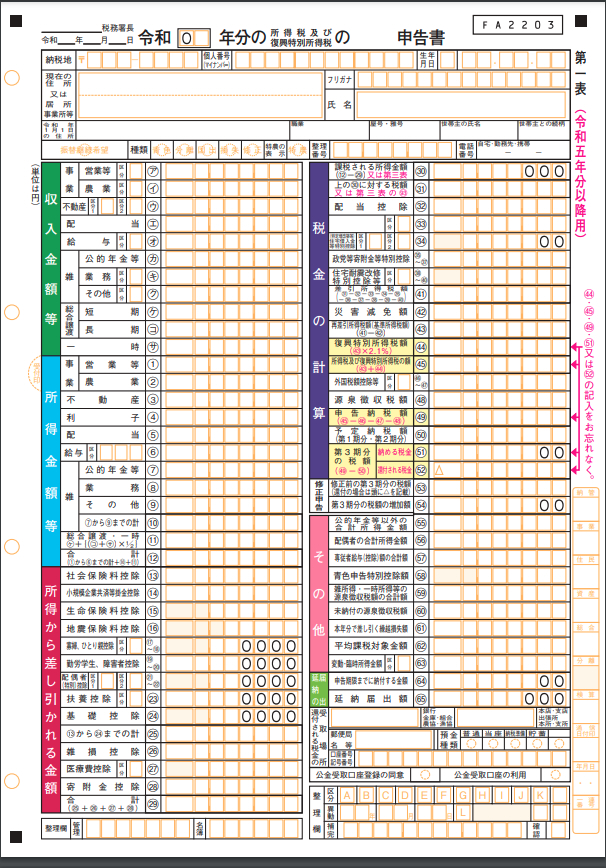

確定申告書第一表を記入する

第二表を書き終えたら、最後は確定申告書の第一表になります。

確定申告書第一表

最初に左上の収入金額等の箇所から記入していきましょう。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入していきます。

次に、左下の所得から差し引かれる金額の部分ですが、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算して、それぞれの欄に記入するようにして下さい。

左半分の記入後は、右半分の税金の計算になります。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額が計算できれば、あとは所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算していきます(44)。

あとは、所得税額と復興特別所得税額を合算すれば、納める税金の計算が完了します((45)及び(51))。

ただし、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしているなどの場合には、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入していきます。

最後に、右下のその他の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了です。

まとめ

今回は、せどりや転売・物販の確定申告について解説してきました。

確定申告は必要なものですが、やり方によっては、面倒な作業を丸投げすることも出来ますし、節税対策や税務調査対策を適切に行うことで、よりあなたの手元に資金を残し、それをまた次の仕入れや事業の拡大に使うことも可能です。

確定申告のやり方について理解された後は、次の段階も検討されることで、よりビジネスを発展させていくことに繋がるでしょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。