この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

弊社はネットビジネス専門の会計会社(税理士事務所)ですので、最近では国内や海外などから仕入れた商品を、Amazonの他、メルカリなどのフリマサイトや、ヤフオクなどのネットオークションに出品して転売をされている方が、弊社クライアント様の中にも多くおられます。

ただ注意点として、古物商の問題や、税務上の在庫の扱い、また不要品を出品した時など、他のネットビジネスの確定申告とは異なるポイントもいくつかありますので、今回はネットオークションの税金について、いくらから申告が必要なのか、確定申告書の書き方や経費のことなど、注意すべき点についても順に解説していきます。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

ネットオークションはどの金額に税金がかかるの?

税金とは、売上から経費などを差し引いた「所得」に対してかかります。

メールでのご相談などを拝見していると、「収入」や「所得」、「売上」や「利益」などを混同されている方が結構おられますので、まずはそこを整理しましょう。

「収入」は、オークションによる売上のことですので「収入=売上」と考えて構いません。

「所得」は、その売上から、商品の原価や梱包費、送料などの経費と、控除を差し引いたもので、この金額に対して税金がかかります。つまり、

売上−経費や控除=所得(課税所得)

になります。

ネットオークションの確定申告はいくらから必要になる?

まず考え方として、ネットオークションで収入を得た場合、基本的には所得があるすべての人が確定申告の対象になります。

ただし、一定の条件を満たしていれば申告が不要になりますので、その条件について見ていきましょう。

会社員などで副収入が年間20万円以下なら確定申告は不要?

給与所得者(サラリーマンなど)で、年末調整だけで納税が完了している人は、給与以外の所得が年間20万円以下の場合、確定申告は不要です。

ネットオークションの利益以外にも、FXや株式投資、暗号資産、不動産収入などを含めた合計が20万円以下であれば申告義務がありません。

ただし、以下の条件に該当する場合は所得額に関係なく申告が必要です。

- 年収が2,000万円を超えている

- 複数から給与を得ている

- 医療費控除や住宅ローン控除を受ける

主婦や学生、フリーランスの場合:所得が年間58万円以下なら確定申告は不要?

専業主婦、学生、またはフリーランス(個人事業主)で他に収入がない場合、基礎控除額である58万円以内の所得であれば確定申告を行う必要はありません(令和7年税制改正により基礎控除の額は58万円になりました)。

基礎控除とは、すべての納税者に適用される控除で、この金額を差し引いた結果、所得がゼロになる場合、確定申告は不要となります。

ただし、アルバイトやパート収入など、他に収入がある場合は、それにネットオークションの所得も合算して判断する必要があるため注意が必要です。

赤字でも確定申告を行うメリットがある場合とは?

後に解説する青色申告を行っている場合、その特典を利用して、事業所得の赤字を翌年以降に繰り越すことが可能です。

但し繰り越すためには、ネットオークションの所得がマイナスであっても、確定申告を行う必要があります。

例えば、副業で事業を行っている場合、損失を繰り越すことで翌年度の利益と損益通算することが出来ますので、このようなケースでは、例え赤字であっても確定申告を行うメリットがあると言えるでしょう。

ヤフオクで不要品を売っただけでも税金はかかる?

確定申告が不要になる条件に付随して、

「不要品をオークションで売却した場合でも税金がかかりますか? 確定申告は必要ですか?」

というお問い合わせも頂きます。

この点について結論から言いますと、自分や家族が自らのために買った生活に必要なものを、中古品として売却した場合は、基本的に税金はかかりません。

不要品が非課税になる理由

所得税法第9条第1項第9号では、生活に必要な動産の売却による所得を非課税として扱う旨が規定されていて、このように記述されています。

(非課税所得) 第九条

次に掲げる所得については、所得税を課さない。

九 自己又はその配偶者その他の親族が生活の用に供する家具、じゅその他のう器、衣服その他の資産で政令で定めるものの譲渡による所得

引用:所得税法第9条第1項第9号より

このため、自宅で使っていた家具や日用品、衣服などをオークションで売った場合、それが通常の範囲であれば課税の対象とはなりません。

不要品でも確定申告が必要になるケースがある?

ただし、すべての不要品が非課税になるわけではなく、貴金属や骨董品など高額なものには税金がかかります。

具体的には以下の記述に従って申告することになります。

(譲渡所得について非課税とされる生活用動産の範囲)

第二十五条 所得税法第九条第一項第九号(非課税所得)に規定する政令で定める資産は、生活に通常必要な動産のうち、次に掲げるもの(一個又は一組の価額が三十万円を超えるものに限る。)以外のものとする。

1.貴石、半貴石、貴金属、真珠及びこれらの製品、べつこう製品、さんご製品、こはく製品、ぞうげ製品並びに七宝製品

2.書画、こつとう及び美術工芸品

引用:所得税法施行令第25条より

ネットオークションの税金は何所得(科目)で申告すれば良い?

個人のネットオークションの所得を確定申告する時は、「事業所得」か「雑所得」になります。

ただし、自由に選べるわけではありませんので、その判断方法も含めてそれぞれの特徴について解説します。

事業所得に該当する条件とは?

ネットオークションの収入を事業所得として申告できるかどうかは、その実態によって判断されます。

ただ判断基準が曖昧なので、実は税務調査や裁判でも争われることが多いポイントです。

以下がその基準になります。

- 営利性・有償性があるかどうか

- 継続性・反復性があるかどうか

- 自己の危険と計算において独立して営まれているか

- 精神的・肉体的労力の程度

- 人的及び物的設備の程度

- 安定した収益が得られる可能性があるか

引用元:国税不服審判所

これらはやや専門的な表現ですが、これまで何度もネットビジネスの税務調査に立ち合っている経験から言いますと、以下の2つのポイントが特に重視されると言って良いでしょう。

- 継続性:一時的な活動ではなく、対価を得るために継続的に取り組んでいるか

- 事業的規模:その収入で生活が成り立つ規模かどうか

これらを踏まえて年間収入が300万円以上ぐらいが、事業所得での申告を考えるの一つの目安になるでしょう。

雑所得として申告する場合、「公的年金」「業務」「その他」とは?

事業所得に当てはまらない場合、ネットオークションの収入は「雑所得」として申告します。

ただ注意しないといけないポイントとして、令和2年度の税制改正により、雑所得は「公的年金」「業務」「その他」の3つに分類されました。

このうち、ネットオークションに関連するのは「業務」と「その他」になりますが、以下にそれぞれの特徴について解説します。

雑所得「業務」の特徴

「業務にかかる雑所得」として申告することで、収入から経費を差し引くことが可能です。

ただし原則として、記帳や帳簿の保存が必須となります。

なのでその分、手間や費用がかかる場合がありますので注意が必要です、。

雑所得「その他」の特徴

一方、「その他の雑所得」として申告する場合は、記帳や帳簿の保存は不要ですが、経費として認められる範囲が非常に限定されます。

原則として、直接原価(商品の仕入れ代)のみが控除対象となります。

尚、ネットオークションの他に、暗号資産の取引やFXによる利益等も雑所得に分類されますので、これらの所得は合算して申告する必要がありますので注意しましょう。

何所得で確定申告するかの判断基準について

ネットオークションの収入をどの区分で申告すべきか迷った場合は、以下を目安に判断するとよいでしょう

- 将来的にネットオークションを本業にするつもりがない場合:雑所得「その他」として申告

- 将来、ネットオークションを本業として展開したい場合:雑所得「業務」として申告

- 事業規模に達しており、年間300万円以上の収入がある場合:事業所得として申告、もしくは法人化を検討

オークションの確定申告で経費になるものとは?

個人におけるオークションの確定申告では、何が経費になるのかよく質問を受けますが、税法上「これとこれが経費になる」と具体的に明記されているわけではなく、一言で言うと、

「収益を上げるために要した原価、販売費、一般管理費、その他の費用」

となります。

ただ、先にお伝えした通り、雑所得でも「業務にかかる雑所得」として申告する場合は、条件を満たせばこれらの経費を差し引けますが、「その他の雑所得」として申告する時は、基本的に直接原価しか引けませんので注意が必要です。

オークションの確定申告で原価と在庫の扱いには要注意?

営利目的でオークション販売をする場合、商品の購入費用は「仕入高」として経費に計上できます。

ただ注意すべき点として、1月1日から12月31日の間に仕入れた全ての仕入れ代金を経費として計上するのは間違いで、経費として差し引けるのは、その年に売れた分の仕入れ代金だけになります。

例えば、200個の商品を仕入れてその年に100個を販売した場合、経費に計上できるのは販売した100個分の仕入れ代金のみで、売れ残った100個分は在庫として棚卸しをし、計上しないようにしましょう。

これは税務署が非常によく指摘してくる部分になりますので、間違えないよう注意しましょう。

オークションにおける販売管理費やその他の経費について

ネットオークションでの販売管理費やその他の経費として、一般的に考えられるものとしては、

- 通信費(パソコンやスマホの使用に伴う費用)

- 光熱費(電気代など)

- 交通費(商品の仕入れ時の移動費用)

- 梱包資材代

- 送料

- 振り込み手数料

- 販売手数料

- ガソリン代(車やバイクを使った仕入れや配送の場合)

- 関連書籍やセミナー代(知識向上のための勉強費用)

などがあげられるでしょう。

尚、送料や梱包資材代は全額を経費に計上できるケースが多いですが、通信費や光熱費、ガソリン代などは日常生活と兼用できるとみなされることから、オークションでの収益を上げるために使った使用割合を算出し、その分のみを経費として計上する必要があります。

オークションの税金は確定申告しないとバレる?

ネットオークションで得た収益について、

「税金の仕組みが分からなくて……」

「ネット上のものだし、少額だから申告しなくても問題ないだろう……」

とおっしゃる方がたまにおられますが、このような考えは大変危険です。

むしろ、ネット上の取引はすべて記録に残るため、税務署は容易に把握することが出来ます。

実際に少額の収益でも税務調査が行われ、追徴課税やペナルティを受けたケースも多々あります。

▼オークションなどネットビジネスの税務調査の実態と対策法についてはこちらをご参照下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

税務署から指摘されていないから大丈夫、というのは大きな誤解?

確定申告をした際に、税務署から何も指摘されなくても、それが「問題ない」というわけではありません。

申告時に税務署が指摘をすることはほぼなく、何か不備があり、実際にお尋ねが来るのはかなり後になりますし、税務調査官もヒマではありませんので、調査に入る時も通常数年分まとめて入ることが一般的です

(一概には言えませんが、起業後4年目ぐらいに一度目の税務調査が入ることが多い印象です)。

尚、税金は5年前まで遡れることから、否認された場合には過去数年分の追徴課税を求められることもあり、資金繰りによってはビジネスが立ちゆかなくなるケースも考えられます。

税務署が何も言って来てないのは見逃しているわけではなく、単に「泳がされているだけ」という可能性が多々ありますので、悲惨な事になる前に、必ず確定申告を行うようにしましょう。

▼追徴課税などペナルティに関する詳細と対処法についてはこちらをご覧下さい。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

ネットビジネスは税務署からすると絶好のカモ?

先ほども少し述べましたが、「ネット取引だから税務署に見つからない」と考えるのは非常に危険で、むしろネット上の取引はすべて記録が残るため、

- オークションサイトでの売上が立っている

- 販売者からは適切な申告がされてない

となると、言葉は悪いかも知れませんが、税務署にとっては取りっぱぐれのない「絶好のカモ」だと言えるでしょう。

通常、税理士が税務署側の情報を把握することはあまりありませんが、独自のルートによると、実際、税務署内でもネットビジネスや投資の収益に対する調査に力を入れるよう内部通達が出ており、積極的に取り組んでいます。

電子商取引専門チームの存在について

国税庁は平成13年の1月に「電子商取引専門チーム」というのを設立し、オンライン取引を監視する専門部署を発足しています。活動内容としては、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査・資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

などで、オークションサイトやアフィリエイトASP等のプラットフォーム側の報酬記録も把握できますので、オンラインだから少々バレないというのは大きな間違いなのです。

オークションで古物商許可は必要? 確定申告との関係について

オークションで物を販売する際、「古物商許可は必要ですか?」という質問をよく頂きます。

特に事業としてオークション販売を行う場合は、原則、古物商許可が求められるため、以下の条件等を理解しておきましょう。

古物商許可が必要な理由とは?

事業として、オークション転売で中古品を取り扱う場合、法律に基づき古物商許可の取得が必要です。

その背景には、「盗品の流通防止」や「犯罪の抑止」といった目的がありますが、古物営業法の条文では次のように述べられています。

第一条 この法律は、盗品等の売買の防止、速やかな発見等を図るため、古物営業に係る業務について必要な規制等を行い、もつて窃盗その他の犯罪の防止を図り、及びその被害の迅速な回復に資することを目的とする。

引用元:古物営業法

つまり、古物商許可を取得することにより、盗品の売買を防止し、健全な取引を促進するために取得が必要だということです。

オークション販売で古物商許可が不要になるケースとは?

一方で、全ての場合において古物商許可が必要なわけではなく、以下のようなケースでは許可は必要ありません。

- 自分の不要品を販売する場合

- 無料でもらった品物を販売する場合

- 手作り品やオリジナル商品を販売する場合

- 消費財(食品、化粧品など)を販売する場合

- 電子チケットやデジタル商品など、実体のないものを販売する場合

- 海外で購入した商品を販売する場合

例えば、個人的にヤフオクやメルカリで不要品や手作り雑貨を売る場合、許可は不要です。

但し、個人でも事業として継続的に商品(古物)を仕入れて販売する場合などは、原則として古物商許可証が必要になりますので注意しましょう。

古物商許可なしでオークション販売を行った場合のリスクとは?

古物商許可証を取得せずに中古品の転売を行った場合、古物営業法違反となり、

- 懲役3年以下

- 100万円以下の罰金

の罰則が適用される可能性があります。

さらに、一度摘発されると古物商許可証を再取得することが難しくなる場合もありますので、このようなリスクを回避するためにも、必要な方は早めに古物商許可を取得しておきましょう。

オークションでのインボイス対応とその必要性について

2023年10月から導入されたインボイス制度は、ネットオークションを利用した販売にも大きな影響を与える可能性があります。

この制度への対応が必要かどうか、またその判断基準について詳しく説明します。

インボイス登録をするかしないかの判断基準は?

年間売上が1,000万円を超えていて、既に消費税の課税対象となっている事業者を除き、消費税免税事業者がインボイス制度に対応すべきかどうかは、以下の点が一つの判断基準となるでしょう。

- 使用している販売プラットフォームがインボイス登録を要求しているか

- インボイス登録によるメリットやデメリットをどのように評価するか

仕入税額控除を受けられるかどうか?

インボイス制度のポイントは、購入者が仕入税額控除を受けられるかどうかでしょう。

仕入額控除とは、課税事業者が消費税を支払う時に、仕入れや経費にかかった消費税を、売上にかかる消費税から差し引ける制度のことです。

例えば自分が消費税の課税事業者だったとして、申告の際に消費税を納めるわけですが、商品を仕入れる際、インボイス登録事業者から仕入をしていれば、その時に払った消費税を、自身の申告の際に差し引けるので得になります。

但しそのためには、売り手からインボイス(請求書)を受け取り、保存しておくことが必要になります。

購入者が個人か事業者かで判断が異なる?

例えば自分が出品した商品の購入者が個人の場合、仕入税額控除はあまり関係ないため、販売者がインボイス登録をしているかどうかが売上に大きな影響を与えることは少ないでしょう。

一方で、購入者が法人や課税事業者の場合、もし同じ商品を同じ金額で購入したとして、インボイス登録をしている販売者から購入すれば、仕入税額控除が可能になるため、登録していない販売者は選ばれにくくなる可能性が考えられるでしょう。

そのため、未登録の場合は、対抗策として価格を下げる等の対策が必要になってくるかと思いますが、その分、利益を圧迫するリスクもありますので、インボイス登録を行い消費税課税事業者となるか、別の対策を検討するか、ご自身の状況に合わせて判断することになります。

インボイス発行事業者の登録方法について

インボイス発行事業者として登録するためには、「適格請求書発行事業者登録番号」を取得する必要があります。

方法としては、

- 税理士に手続きを依頼する

- 自身でe-Taxまたは郵送を利用して手続きを行う

の2種類がありますので、既に顧問税理士がおられる方は依頼をすれば代行してもらえますし、いらっしゃらない場合は、e-Taxから申し込みをしましょう。

オークションの税金はいくらかかる?税率や計算方法を解説

メールでの無料相談でも

「オークション販売をやっているのですが、税金はいくらぐらいかかりますか?」

という質問をよくいただきますが、上記でもお伝えした通り、個人の場合「事業所得」も「雑所得」も、「総合課税」という所得の合計金額で税率が決まることになりますので、それらが分からないと算出できません。

あなたの所得金額の合計を以下の表に当てはめてみて、税率や控除額、納税額を確認してみましょう。

課税所得別の税率と税額控除額

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

例えば、サラリーマンで給与所得のある方が、副業でオークションから収益を得ているケースだと、会社の給与所得とオークションの所得を合計し、そこから基礎控除の58万円を差し引いた金額を、税率表に照らし合わせて税額を導き出します。

ポイントとしては、オークション収入を「雑所得」として申告する場合、同じ「総合課税の雑所得」に該当する他の収入や損失と相殺(損益通算)できます。

例えば、暗号資産(仮想通貨)や海外業者を使ったFX取引の利益や損失も通算可能です。

ただし、国内業者のFXは雑所得でも「申告分離課税」になりますので損益通算できません。

オークションの税金、青色申告と白色申告のどちらを選ぶべき?

オークションで得た収益を申告する時には「青色申告」か「白色申告」かのどちらで申告するかを選ぶ必要があります。

それぞれに特徴やメリット・デメリットがありますので、それを理解した上で選択をすることが重要です。

青色申告と白色申告の違いとは?

白色申告は比較的手続きが簡単で、初めて確定申告をする人にも取り組みやすい方法です。

帳簿の記帳も簡易的で、税務知識が乏しくても申告が可能です。

ただ、税制上のメリットは少ないため、節税効果を期待する場合はあまり向いていません。

一方、青色申告は複式簿記による記帳や損益計算書、貸借対照表の作成が必要で、手続きがやや煩雑ですが、税務上の特典があり、適切な管理や申告ができれば、白色申告よりも節税効果を見込めます。

青色申告を選ぶメリット

青色申告を選択することで以下のようなメリットが得られます

- 青色申告特別控除:正規の簿記の原則で帳簿を作成・保存することで最大65万円の控除を受けることができます。

- 家族への給与を経費に計上できる(青色事業専従者給与):家族が事業に従事している場合、届け出た金額以下で経費に計上できます(白色申告の場合は配偶者であれば86万円、配偶者でないければ専従者一人につき50万円)。

- 損失の繰越が可能:事業が赤字の場合、その損失を3年間にわたって繰り越すことができます。

- 30万円未満の固定資産を全額経費として計上可能:少額の資産購入時に、それを経費として計上することができます(取得金額の合計額が300万円以内)。

参照:国税庁:No.2070 青色申告制度

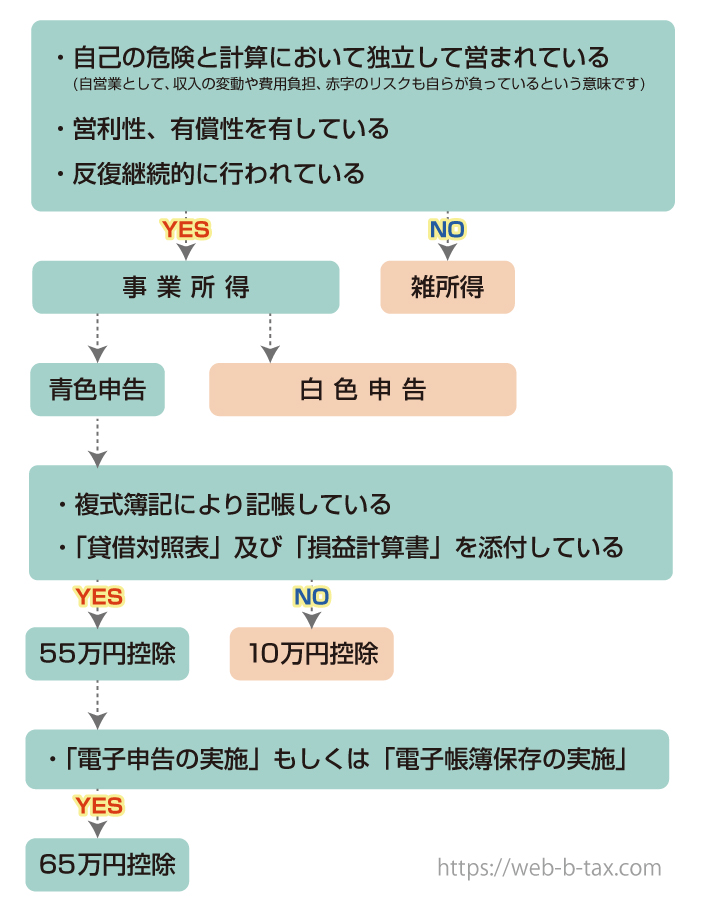

青色申告特別控除とは?

青色申告特別控除は、青色申告者が条件を満たすことで受けられる所得控除のことです。

控除額は10万円、55万円、65万円のいずれかで、以下の条件により異なります。

55万円、65万円控除の条件とは?

55万円、または65万円の青色申告特別控除を受けるためには、以下の条件が必要になります。

- 複式簿記による記帳:複式簿記により貸借対照表や損益計算書を作成すること

- 貸借対照表および損益計算書の添付:確定申告書にこれらの書類を添付すること

- 電子申告の実施(65万円控除の場合):2020年分以降、65万円控除を受けるためには電子申告(e-Tax)を利用する必要があります。55万円控除の場合は必須ではありません

- 電子帳簿保存の実施(65万円控除の場合):帳簿を電子的に保存する必要があります

つまり、65万円の控除を受けようと思うと、「電子申告の実施」、もしくは「電子帳簿保存の実施」が必要になります(55万円控除の場合は不要です)。

以下のフローチャートに当てはめてみましょう。

青色事業専従者給与と活用するための要件とは?

青色申告の「事業専従者給与制度」とは、家族への給与を経費に計上することが出来る制度です。

但し、家族への給与を経費として計上するためには、以下の条件を満たす必要があります

- 6か月以上、もっぱら事業に従事していること

- 配偶者や親族で15歳以上であること

- 税務署に「青色事業専従者給与に関する届出書」を提出していること

尚、「青色事業専従者給与に関する届出書」に記載した金額以下の額が経費なりますが、単に経費を増やしたいからという理由で給与額をあまりに高額にしてしまうと、認められない可能性もありますので、設定する給与額は労働内容や市場価格に見合った額にする必要があるでしょう。

青色申告か白色申告、どちらを選ぶべきかの判断基準について

白色申告は手続きが簡単ですが、節税効果はあまり期待できません。

青色申告は、税務上のメリットが大きい反面、手続きが煩雑で手間が増えることが考えられます。

その手間を考えずに控除があるからと青色申告を選んだものの、複式簿記を自分で行うのが難しく、白色申告に戻された方や、弊社へ記帳代行や領収書の整理、確定申告などを全て丸投げで依頼をされ、税理士費用を経費として計上される方もおられます。

税務作業が負担になって、事業の時間が削られていては本末転倒ですので、それらを考えた上で、どちらにするか選ぶことが大事でしょう。

オークションの確定申告のやり方について

オークションで得た収益を確定申告する際には、主に以下の3つの方法があります。

それぞれの方法には特徴やメリット・デメリットがありますので、自分の状況に合ったものを選択することが大切です。

手作業で自分で申告を行う

最も費用を抑えられる方法ですが、申告に必要なすべての作業を自身で行う必要があります。

具体的には、日々の記帳作業や領収書の整理、そして確定申告書の作成などがあげられるでしょう。

オークションの収益が少額で、コストを最小限に抑えたい方向けの方法です。

会計ソフトを使用して自分で申告する

会計ソフトを利用することで、申告書の作成がより効率的に行えます。

自動計算機能や申告書作成のサポート機能があるため、初めて確定申告を行う方にもおすすめの方法です。

ソフトの購入費用は必要ですが、その分、正確性や利便性が高まるでしょう。

ただし会計ソフトを使っても、日々の記帳や領収書の整理など税務作業自体は、やはり自分で行う必要があるため、時間や手間が完全に省けるわけではありませんので注意が必要です。

丸投げ可能な税理士に依頼をする

丸投げ可能な税理士に申告作業を依頼すれば、自分で行う手間を大幅に削減できます。

税理士費用はかかるものの、その費用は経費として計上できるため、利益が出ている場合は特段デメリットにはならないでしょう。

注意点としては、すべての税理士が「丸投げ」に対応しているわけではないということです。

特に安価な税理士事務所では、日々の記帳作業や領収書整理は自分で行わないといけないところも多く、依頼をすると追加料金が発生したりする事務所もあります(弊社ではクライアントさんが分かりやすいよう込み込み料金にしています)。

こうしたところだと、結局、自分で税務作業を行う時間と手間がかかってしまうため、オークションにかけられる時間が減ることが考えられるでしょう。

税理士選びで失敗しないためのポイントとは?

税理士を選ぶ際は、費用や対応範囲だけでなく、ネットオークションに関する知識や実績があるかどうかを確認することも大切です。

例えば、

「ヤフオクに出品したものの収益が……」

と言っても、オークションの仕組みや支払いサイクルが瞬時に伝わらない場合、あなたが税理士にわざわざ説明をする手間がかかったり、誤解が生じたりする可能性もあるため、「なかなか話が通じなくて……」と弊社に来られる方も多くおられます。

また、税理士は国家資格ですが、特に節税や税務調査の対策スキルは、税理士試験に出るものではありませんので、合格した後にその方がどれだけ探求し、実践で磨いてきたかによって大きな差が生まれます。

例えばオークションの税務調査では一般のそれとは異なり、「情報技術専門官」というネットビジネスに精通した専門官が同行することも多く、対応したことのない税理士だと、どうすれば良いのか迷われる方も多いようです。

弊社では、それらの対応を何度も経験していますので、相手の出方も理解していることから、それらを見越した対策を日々行っています。

つまり、同じオークション販売を行っていたとしても、依頼をする税理士が違うだけで、将来手元に残る金額も変わってくるというわけです。

▼失敗せずにオークションに強い税理士を選ぶ方法については、こちらの記事をご参照下さい。

オークション(ヤフオク)で利益が出た際に、その税金や確定申告に強い強い税理士を、失敗せずに選ぶポイントについて解説しています。

オークションの収益が増えてたら法人化で節税を?

オークション収益が増えて来た場合は、法人化することでより有効な節税対策を行うことが出来ます。

法人化と聞くと大層なことのように思われる方もおられますが、実際には司法書士などの専門家に依頼をすれば、自動的に会社が出来上がってきますし、資本金も1円から創れるようになりましたので、弊社のクライアント様の中でも、おおよそ半分の方は、サラリーマンをやりながら副業で会社を設立されている方になります。

ただ、法人化しただけではあまり意味がなく、そこからどれだけ効果的な対策を打てるかが重要であり、こちらもどの税理士に依頼をするかで大きな差が出て来ます。

▼無料で法人化する方法や、オークションで法人化する時のポイントについては、以下にまとめてありますのでご参照下さい。

オークション(ヤフオク)の法人化について、設立費用や無料で行う方法、また法人の種類やメリットとデメリット、手続きの流れやタイミング、活用できそうな補助金や助成金などを解説します。

オークション収益の確定申告の方法と必要書類について

オークション収益の確定申告の基本的な流れや必要書類について、詳しく解説します。

確定申告をスムーズに進めるために、事前準備をしっかり行いましょう。

確定申告の提出期間と納税期間

確定申告書の提出期間は、毎年2月16日から3月15日までです(3月15日が土日祝日の場合、翌営業日が期限となります)。

この期間内に申告書を提出し、所得税を納付する必要があります。

申告期限を過ぎると、延滞税や加算税などのペナルティが課される可能性があるため、余裕を持って準備を進めましょう。

なお、期限を過ぎても申告自体は可能で、もし遅れても提出すれば、ペナルティが軽減されることもありますので、必ず申告を行うようにしましょう。

▼税金に関するペナルティーの種類や具体的な対処法についてはこちらをご覧下さい。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

所得税の納付方法

所得税は以下の方法で支払うことができます。ライフスタイルや状況に合わせて、便利な方法を選びましょう。

- 振替納税

- 電子納税(ダイレクト納税やインターネットバンキングを利用)

- クレジットカード納税

- スマートフォンアプリによる納税

- コンビニ振込

- 税務署や銀行窓口での現金納税

確定申告書の入手方法

申告書の用紙は、最寄りの税務署で受け取れるほか、国税庁のホームページからダウンロードすることもできます。

また、国税庁が提供する「確定申告書等作成コーナー」を活用すれば、オンライン上で申告書を作成可能です。

作成した申告書はプリントアウトして郵送するか、e-Taxを利用してオンライン提出することができます。

収支計算と帳簿作成のポイント

確定申告書を作成するには、オークションで得た収益(収入)と、それに伴う支出を正しく把握する必要があります。

尚、受ける控除によって必要な書類が異なり、

- 白色申告や青色申告で10万円の控除:簡易な帳簿(家計簿のようなイメージ)

- 青色申告(55万円 or 65万円控除);貸借対照表や損益通算書

- 複式簿記で貸借対照表や損益通算書を作成

が必要になります。

会計ソフトを使用されている方は、これらの書類作成機能が備わっているかと思いますので、活用されると便利でしょう。

確定申告で必要な書類一覧

申告を行うには以下の書類を揃える必要があります。

- 国民健康保険の支払額を証明できるもの

- 国民年金の控除証明書

- マイナンバーカード(通知カードの場合は、追加で本人確認書類が必要)

- 生命保険料や地震保険料の控除証明書(該当者のみ)

- 住宅ローン控除や医療費控除を受ける場合はその証明書類

その他に、副業でオークション販売を行っていて、会社員等で給与所得がある方は、「給与所得の源泉徴収票」も必要になりますので準備しておきましょう。

オークションの確定申告書の書き方

以下に、記入順に沿って上記書類の画像を載せておきますので参考にして下さい。

収支内訳書P1

収支内訳書P2

青色申告決算書P2

青色申告決算書P3

収支内訳書1ページ目の左側、もしくは青色申告決算書の1ページ目にある損益計算書に、それらの内訳の合計額と、それ以外の経費を集計した金額を書き入れ、所得金額を計算します。

青色申告決算書P1

青色申告決算書P4

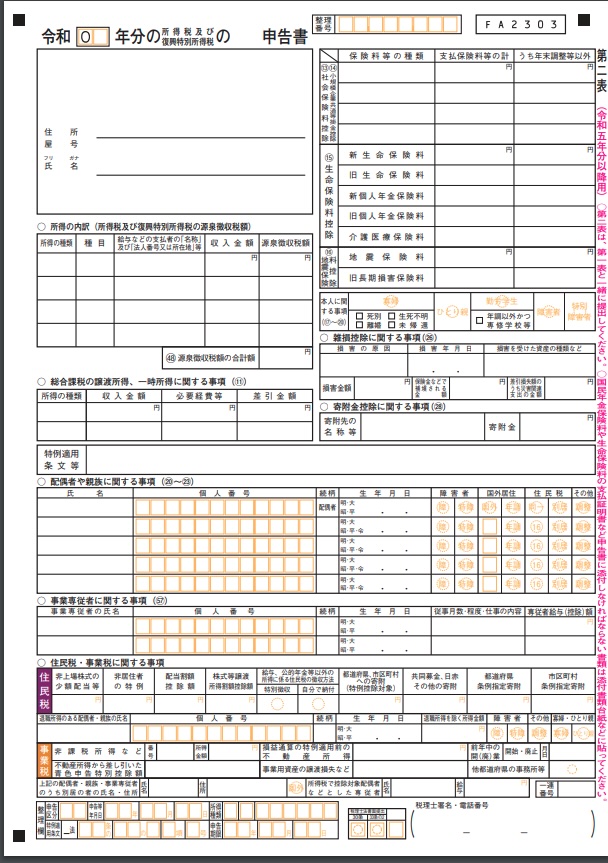

確定申告書第二表を記入する

事業に関する書類の作成ができたら、次に確定申告書を記入することになりますが、確定申告書には第一表と第二表があります。

手順としては、第一票よりも第二表から記入していく方が分かりやすいかと思いますので、そちらから記入しましょう。

申告書第二表

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

などの所得控除を記入しましょう。

これらは個々により内容が違いますので、事前に準備した控除の証明書などを参照に記入するようにしましょう。

また、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方は、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入します。

配偶者や親族に関する事項、事業専従者に関する事項も記入しましょう。また

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

も忘れずに記入しましょう。

オークションの副業が会社にバレないための方法は?

サラリーマンの方からよく

「副業としてオークション販売をしていて、会社にバレたくないんですが大丈夫ですか?」

と聞かれます。

会社に副業がバレる最大の理由は「住民税の変化」です。

給料以外にも収入があると、所得額が増えて住民税の額も増えることから気付かれるのです。

その対策としては、確定申告書第二表の右下にある「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で、「自分で納付」に○を入れることで、オークション収入分の住民税が会社給与から天引きされず、個別に納付書が自宅に届き、あなた自身が納付を行うことが出来るようになります。

こうすることで、給与から天引きされる住民税額に大きな変動が出ず、副業が会社に発覚するリスクを抑えることができます。

▼関連動画

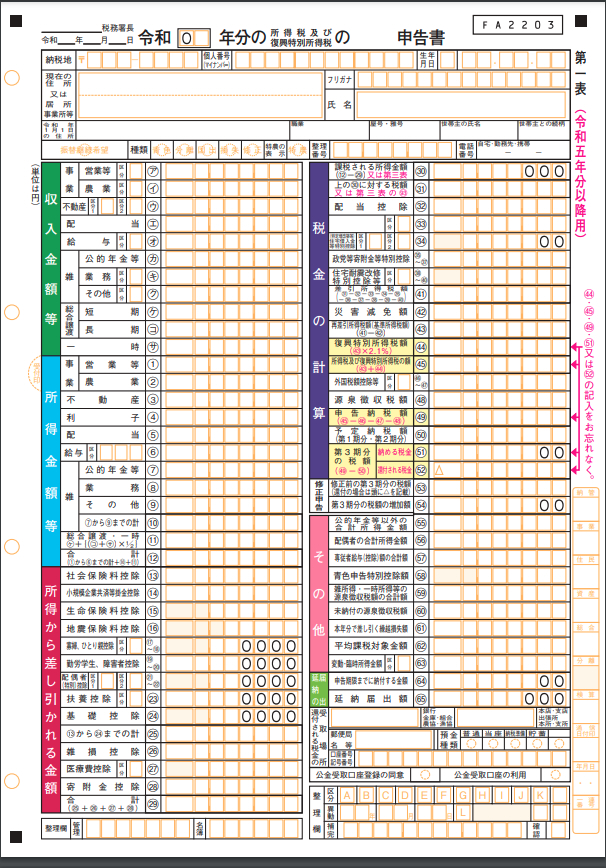

確定申告書第一表を記入する

第二表の記入が終われば、最後に確定申告書の第一表を作成します。

確定申告書第一表

まず、左上の収入金額等の箇所から記入します。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入します。

次に、左下の所得から差し引かれる金額は、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算し、各欄に記入しましょう。

左半分の記入が終われば、次は右半分の税金の計算です。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額の計算が終われば、次に所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算します(44)。

あとは、所得税額と復興特別所得税額を合算することで、納める税金の計算が完了します((45)及び(51))。

但し、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしている場合は、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入します。

最後に、右下の「その他」の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了になります。

まとめ

ここまでオークション販売に関する税金や申告のポイントと注意点、確定申告書の書き方などについて解説してきました。

毎年、確定申告の時期が近づいてくると、それらの質問が増えてきますが、ギリギリになって間に合わない方もおられますので、ご自身で申告される方は直前になって焦らないよう、普段から準備しておくようにしましょう。

また、年末頃になってくるとよく

「あ〜、今年もそろそろ領収書を整理して、確定申告の準備をしなきゃなぁ……」

という悲痛な声を耳にしますが、税務作業をしたくてオークションを始められる方はおられないと思いますが、申告作業に追われて事業が手薄になってしまい、その分、売上が減ってしまっていては意味がありませんので、売上が増えてきた方は、それらのバランスを考えて、弊社に限らずオークションに詳しい専門家に依頼をするのも効率的でしょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。