この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

ここ数年、インターネットを使った仕入れシステムや、またヤフオク、AmazonFBA、メルカリなどの販売プラットホームが簡単に使えるようになり、本業、副業のネットビジネスに関わらず、書籍やDVD、ゲームソフト、家電やカメラ、ポケカ転売(ポケモンカード)やトレカ転売(トレーディングカード)などの国内転売の他、

ここ数年、インターネットを使った仕入れシステムや、またヤフオク、AmazonFBA、メルカリなどの販売プラットホームが簡単に使えるようになり、本業、副業のネットビジネスに関わらず、書籍やDVD、ゲームソフト、家電やカメラ、ポケカ転売(ポケモンカード)やトレカ転売(トレーディングカード)などの国内転売の他、

中国のタオバオやアリババから仕入れる輸入転売ビジネス、それを日本のアマfゾン倉庫に入れて販売したり、その他、欧米のAmazonやeBay、BuyMaなどを使った転売ビジネスなどを始められる方が急速に増えており、弊社のクライアント様の中でも、それらのパイオニアの方を含めて、非常に多くの方がいらっしゃいます。

ただ、気軽に始めたものの、いざ利益が上がると税金のことについては考えておられなかった方も多いようで、毎月行わせて頂いている無料相談会や、メールや電話での問い合わせでも、転売の税金や確定申告についての質問をよく頂きます。

長年、それらの申告や税務調査に携わっていますと、一般ビジネスの確定申告や調査とはまた違った、ネットビジネス特有の税務署がみているポイントや、共通点と言いますかクセのようなものがよく分かってきます。

今回は、そんな転売ビジネスの税金や確定申告について、基本的なことから順に解説していきましょう。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

転売(転売ヤー)はどの金額に税金がかかるの?

税金は、売上から経費などを差し引いた所得に対してかかってきます。

ご相談を伺っていると、確定申告を行うにあたって、転売ビジネスで上がったどの金額に対して税金がかかってくるのか、「収入」や「所得」、「売上」や「利益」などの認識について混同されている方がおられます。

まず「収入」は、転売による「売上」のことですので、「収入=売上」と考えて頂いて構いません。

一方で所得とは、その売上から、商品の原価や梱包費、郵送費などの経費を差し引いたもので、税金というのはこの「所得」から控除などを差し引いた「課税所得」に対してかかってきますので覚えておきましょう。

転売の確定申告はいくらから必要になるの?

どの金額に税金がかかってくるのかが分かった上で、では確定申告が必要な人とそうでない人の違いについてですが、税法上の原則として、所得がある人はみな確定申告をしなければなりません。

その上で、不要になる条件が以下になります。

転売の確定申告をしなくても良い人とは?

上記を踏まえて、転売の確定申告が不要になる条件を見ていきましょう。

所得が0もしくはマイナスの場合

先ほどお伝えした通り、税金は収入ではなく所得にかかるものですので、所得が0もしくはマイナスの場合は申告する必要はありません。

ちなみに後にお話しますが、転売を事業として行っている(事業所得として申告している)方で、青色申告をしている場合は、所得がマイナスでも、確定申告をすることで、3年間の損失繰越が可能になりますので、その場合はしておく方が得だと言えるでしょう。

48万円未満や20万円以下の所得は申告不要って聞くけど?

また、その他の確定申告が不要になる条件として

「その年中の所得の合計が、全ての所得控除額の合計額より少ない者」

というものがあります。

この所得控除とは、社会保険料控除や生命保険料控除、扶養控除などのことを言いますが、その中には基礎控除という、誰でも控除することが可能な所得控除があります。

この基礎控除の金額が48万円のため、一般的に専業であれば、48万円を超えなければ申告は不要ですよとよく言われるわけです(※令和2年分の確定申告から、基礎控除の額が38万円から48万円に変更になりました)。

一方で、「20万円以下の所得は申告不要です」といった内容を目にすることもありますが、実はこれは正確ではありません。

これは会社員の中で、更に年末調整のみで納税手続きが完了している方だけの特例になります。

つまり、サラリーマンであっても、

- 年収が2,000万円を超えている

- 2ヶ所以上から給与の支払いを受けている

- 医療費控除や住宅ローン控除を受けるため確定申告をしている

といった方は、年末調整で納税手続きが完了しませんので、この特例の条件に該当せず、例え転売の所得が1円であっても、確定申告をしなければ申告漏れということになります。

不要品を売ったら税金はかかる?

ちなみに、確定申告が不要になる条件の番外編としてよくある相談が、

「家にあった不要品を売ったら税金はかかりますか?確定申告は必要ですか?」

というものです。

結論から言うと、自分のために買った生活に必要なものを、中古品として販売する場合は非課税となります。

所得税法では

(非課税所得) 第九条

次に掲げる所得については、所得税を課さない。

九 自己又はその配偶者その他の親族が生活の用に供する家具、じゆう器、衣服その他の資産で政令で定めるものの譲渡による所得

引用:所得税法第9条第1項第9号より

と非課税所得について定められています。

ただし、不要品でも確定申告が必要になる場合があります。

不要品でも確定申告が必要になるケースとは?

不要品を売る場合でも、貴金属や骨董品など、高額なものには税金がかかり、確定申告が必要になりますので注意が必要です。

(譲渡所得について非課税とされる生活用動産の範囲)

第二十五条 所得税法第九条第一項第九号(非課税所得)に規定する政令で定める資産は、生活に通常必要な動産のうち、次に掲げるもの(一個又は一組の価額が三十万円を超えるものに限る。)以外のものとする。

1.貴石、半貴石、貴金属、真珠及びこれらの製品、べつこう製品、さんご製品、こはく製品、ぞうげ製品並びに七宝製品

2.書画、こつとう及び美術工芸品

引用:所得税法施行令第25条より

転売で経費として認められるものは?

税金は売上や収入ではなく、所得金額にかかるということは、なるべく経費や控除が多ければ、税金のかかる金額が少なくなるわけですので、日頃のご相談でも

「転売ビジネスをやってるんですけど、何が必要経費になりますか?」

といった質問をよく受けます。

ちなみに税法には、具体的にコレとコレが経費と書かれているわけではなく、所得税法第37条一項には、

総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用 (所得税法第37条第1項より一部抜粋)

とあり、要するに今回の場合ですと、

「転売を行う上で直接関連のある費用については経費として認められる」

と解釈できます。

ただ、この「直接関連のある」というのが大事なポイントで、非常に曖昧なことから、強引に経費として計上しようとされる方も多く、税務署からよく指摘を受けてしまう箇所です。

もちろん、正当な場合は根拠を元に主張をすれば良いのですが、判断基準としては

転売に対する関連性

転売に対する必要性

について、主観にならず客観的にみて、社会通念上、必要と言えるかどうかで判断されてみると良いでしょう。

そこに無理があったり、強引な理由だと、税務署から指摘をされ、場合によってはペナルティの税金を課せられる可能性もありますので、十分注意するようにして下さい。

尚、転売の経費としてあげられる具体的なものの例としては、

- 仕入れ代金:商品を購入するために支払った費用

- 発送費用:商品を顧客に配送するための費用

- 通信費:インターネット接続料や電話代

- ASPなどのプラットフォームやツール料

- 書籍やスクール受講料

- 旅費や交通費

- 会計に関連する費用

- 宣伝広告費

- 外注費

- 税理士費用

- 融資の受けた場合の1年分の利子

- などがあげられますが、転売に関する経費については、以下に更に詳しくまとめてありますので、あわせてご覧下さい。

関連記事>>>『せどりや転売の税金の申告では何が必要経費になる?』

転売にはいくら税金がかかるの?

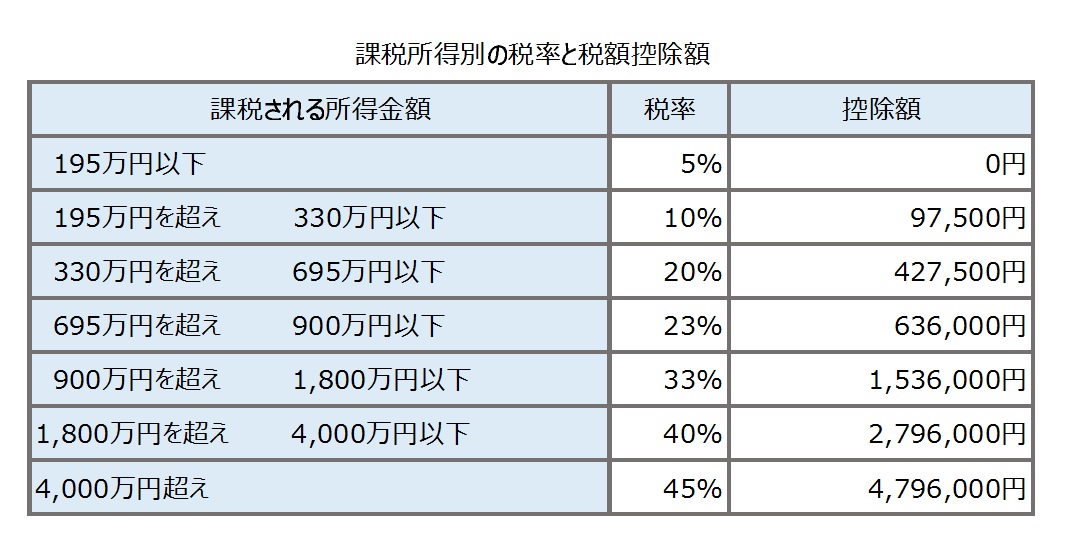

転売ビジネスの所得額が分かったら、どのぐらいの税金がかかるかですが、税率を判断するためには、転売での所得の他に、同じ分類である総合課税の所得全てを合算した所得額を、以下の表に照合して判断することになります。

例えば会社員の方の場合、お給料(給与所得)も総合課税になりますので、それと転売の所得額を合算し、その合計額を以下の表に照合して判断します。

尚、弊社のクライアント様の中には、転売などのビジネスと並行して、FXや仮想通貨などのトレードをされている方も多くいらっしゃいますが、海外業者を使ったFXや仮想通貨取り引きなどと、事業的規模ではない雑所得の転売(つまり事業所得ではない転売)は、同じ雑所得になりますので合算しなければなりません。

但し雑所得であっても、国内業者を使ったFXや日経225先物など、総合課税ではなく、分離課税となるものについては合算できませんのでご注意下さい。

転売は何所得(種目)として確定申告するの?

では確定申告の際、何所得として申告すべきかですが、所得の種類に関しては後ほど解説するとして、結論から申しますと、個人事業の場合、一般的には「事業所得」、もしくは「雑所得」だと考えられます。

ではその違いについて見ていきましょう。

雑所得とは?

まず雑所得についてですが、税法上は

雑所得とは、他の9種類の所得のいずれにも当たらない所得をいい、公的年金等、非営業用貸金の利子、著述家や作家以外の人が受ける原稿料や印税、講演料や放送謝金などが該当します。

とあります。

他の9種とありますが、税法上、個人に入ってくるお金は、

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 譲渡所得

- 山林所得

- 一時所得

- 雑所得

という10種類の所得に区分されますが、雑所得とは、雑所得以外の9つの所得に該当しないものと定められています。

事業所得とは?

一方で事業所得とは、

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。 ただし、 不動産の貸付けや山林の譲渡による所得は事業所得ではなく、原則として不動産所得や山林所得になります。

と定められており、要は事業として行ったもので収益が上がった場合には、事業所得になるというわけです。

雑所得と事業所得はどう違うの?

ではこの2種類の内、どちらで申告をすれば良いかですが、事業所得として申告した場合は以下のメリットがあります。

損益通算が可能になる

「損益通算」とは、利益と損失を通算(合算)できるということです。

つまりある事業で赤字が出た場合は、他の所得と相殺することが可能になります。

例えば給与所得が250万円の会社員が転売を始めて、その収入が100万円あったとしましょう。

そのために使った経費が200万円の場合、雑所得だと赤字計上できませんので、

(250万円(給与所得)+0円(雑所得))×10%(所得税率)−97,500=152,500万円

になりますが、これが事業所得で申告した場合、

(250万円(給与所得)+100万円(事業所得)−200万円(必要経費))×5%(所得税率)=7.5万円

転売の赤字100万円を、会社の給与所得と損益通算して、所得税は150万円にしかかからず、上記の税率表に照合すると、雑所得では152,500万円ですが、事業所得だと7万5000円で済むことになります。

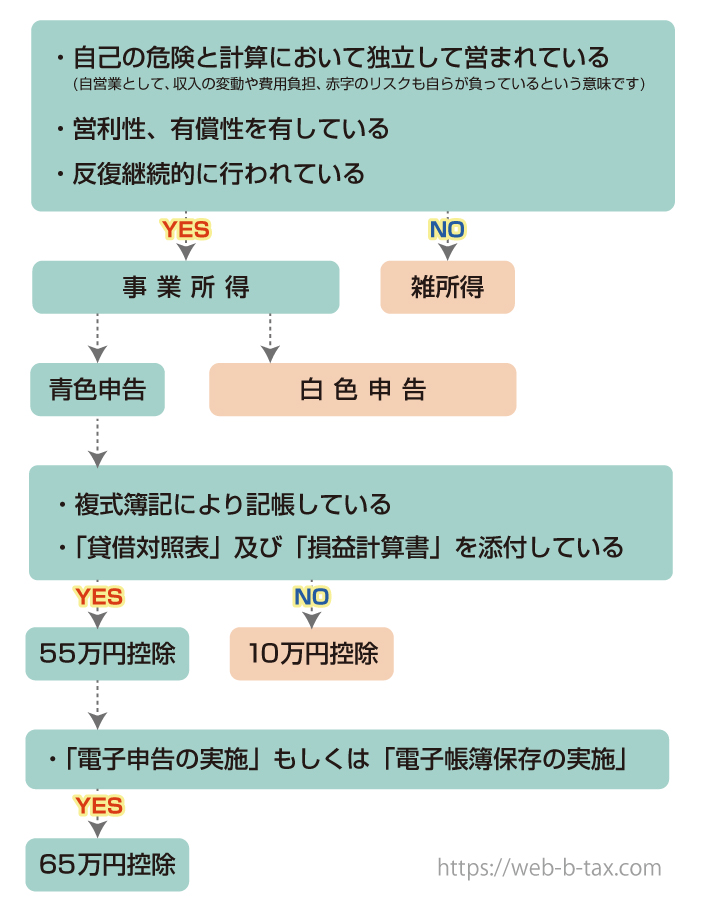

青色申告が出来る

次に、事業所得の場合は、事前に手続きをすることで、通常の白色申告ではなく、青色申告が出来るようになります。

青色申告だと、最大65万円の控除を得ることが出来るようになり、それを収入から引くことが出来ますので節税に繋がりますが、条件として複式簿記が必要となり、申告が複雑になりますのでご注意下さい。

赤字を繰り越すことが出来る

損益通算のところでもお話しましたが、雑所得だと他の所得(上記の場合は給与所得)と相殺できませんし、その赤字を翌年に繰り越すことも出来ません。

事業所得だと、経費を多く使って赤字が出た場合など、他の所得と相殺しても尚、赤字が残っている場合は、翌年の所得から差し引くことが可能になりますので、結果、翌年の税金が減ることになります。

雑所得より事業所得の方がお得?

これらの条件を見ますと、雑所得よりも事業所得で申告した方が有利だと思われますので、相談会でも「事業所得で申告します」とおっしゃる方がおられますが、残念ながら事業所得で申告するには幾つか判断基準があり、充たしていないのに事業所得で申告をしてしまうと、税務署から指摘を受ける可能性が高くなります。

事業所得になる判断基準とは?

過去の判例で、

- 営利性・有償性があるかどうか

- 継続性・反復性があるかどうか

- 事故の危険と計算における事業遂行性があるかどうか

- 精神的・肉体的労力の程度はどうか

- 人的・物的設備の有無はどうか

- 本件貸し付けの目的はどうか

- 請求人の職歴・社会的地位・生活状況等はどうか

引用元:国税不服審判所

と記されています。

詳細は上記のリンク先をご覧いただくとして、これまで実際に、ネットビジネスに関する税務調査に何度も立ち合ってきた現場の経験から申し上げますと、気を付けるべき判断基準としては、

- 対価を得て継続的に行っているかどうか

- 事業的規模であるかどうか

この2つが重要な判断基準であると言えます。

1.は、一時的なものではなく、継続して行っている事業かどうかということです。

2.については、事業規模と呼べるような規模で行っているかどうかですが、その判断基準の目安としては、

「その収入で生活しているかどうか」

があげられます。

以前、相談者さんから聞いた話で、ネット上には裏ワザ的な節税法として、例えば会社員の方の年収600万円だとして、副業で経費をいっぱい使ってわざと赤字にし、それを事業所得として申告して、お給料の税金を還付(返して)もらえば良いといった内容があったりするようです。

これらは専門家からすろと、明らかに現場を知らない素人が頭で考えた内容だと思われますが、一般的に開業当初は、初期投資で赤字になることも多くありますけれども、このような状態が長く続くと、上記の2つの基準と照らし合わせても、それを事業と言えるのかという疑問が出てくるでしょう。

なので現実には税務署から指摘をされ、

「事業所得として認められないので雑所得として申告しなさい」

と言われ、ペナルティーの税金まで課せられる可能性が高いと考えられます。

そうなっては節税の意味も全くありませんので、素人のいい加減な情報に惑わされることなく、しっかりと判断した上で申告を行うようにしましょう。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

雑所得として申告する場合の「公的年金」「業務」「その他」の違いとは?

副業としての転売による利益が、事業所得としての条件を満たさない場合は、「雑所得」として扱う必要があります。

ただし注意点として、令和2年の税制改正により「公的年金等に係る雑所得」「業務に係る雑所得」「その他の雑所得」の三つに分類されました。

このうち、転売ビジネスに関係してくるのは「業務に係る雑所得」と「その他の雑所得」です。

それぞれの特徴を正しく理解して申告方法を判断しましょう。

「業務にかかる雑所得」としての取り扱い

転売活動から得た収入を「業務に係る雑所得」として申告する場合、売上から経費を差し引くことが出来ます。

例えば、仕入れ費用や発送費、梱包資材、通信費など、業務に直接関連する費用を経費として申告可能です。

但しこの方法を選ぶと、記帳(帳簿付け)や帳簿の保存が原則必須となります。

これにより、帳簿管理の手間やコストなどが発生する点には注意が必要です。

「その他の雑所得」としての取り扱い

「その他の雑所得」として転売収入を申告する場合、帳簿の作成や保存は求められませんので手続きが比較的簡単という利点がありますが、経費として計上できる範囲が非常に限られます。基本的に差し引けるのは、商品の仕入れにかかった費用、つまり直接原価のみが控除対象となります。

また、転売以外にも、暗号資産(仮想通貨)の売買益や海外FXによる利益も雑所得(総合課税)に分類されます。

これら複数の雑所得がある場合は、すべて合算したうえで1つの雑所得として申告する必要がありますので、その点も注意しましょう。

何所得で申告するかの選び方と判断の目安について

転売で得た収益を、どの所得区分で申告するか迷った場合には、次のような基準を参考に検討してみましょう。

- 転売をあくまで副業として続ける予定で、本格的な事業化を考えていない場合……「その他の雑所得」として申告

- 将来的に転売を本業として行っていきたい場合……「業務に係る雑所得」として申告

- すでに年収ベースで300万円以上の収入があり、事業規模に達していると判断される場合には、「事業所得」として申告、または法人化を検討

雑所得と事業所得、青色申告と白色申告の判断基準について

ここまで、雑所得と事業所得、青色申告と白色申告の違いについて解説してきましたが、以下のフローチャートに簡単にまとめていますので、概ねこの図にそって判断していけば良いでしょう。

転売の売上から引ける所得控除とは?

青色申告の場合は最大65万円の特別控除を差し引けると述べましたが、他にも収入(売上)から経費を引いた後の「所得額」から差し引ける所得控除というものがありますので、以下をご参照下さい。

| 基礎控除 | 2020年分より48万円(合計所得金額2,400万円以下の場合) |

|---|---|

| 配偶者控除 | 控除対象となる配偶者の給与収入が103万円以下の場合、13~48万円(納税者の所得額で決まる) 1,000万円超で0円 |

| 配偶者特別控除 | 控除対象となる配偶者の給与収入が103万円以上の場合、1~38万円(納税者の所得額で決まる) 1,000万円超で0円 |

| 扶養控除 | 控除対象となる扶養家族がいる場合、一般の扶養対象親族で38万円(年齢によって控除額が変わる) |

| 医療費控除 | 医療費支払った場合の控除(家計を一にする家庭単位) 支払った医療費(最高で200万円)-保険金など-10万円※=医療費控除額 医療費控除の特例 セルフメディケーション税制 対象医薬品の購入費-12,000円=所得控除額(12,000円超部分について、上限88,000円の医療費控除) ※総所得金額等200万円未満の場合は総所得の5% |

| 寄附金控除 | ふるさと納税など「特定寄附金」に対し、合計金額から2,000円を引いた額、もしくは、その年の総所得金額等の40%相当額から2,000円のいずれか低い金額 |

| 社会保険料控除 | 国民健康保険や国民年金など、公的な保険料の全額(家計を一にする家庭単位) |

| 生命保険料控除 | 民間の保険会社に生命保険料、介護医療保険料および年金保険料を支払った場合、最高額12万円まで |

| 地震保険料控除 | 民間の保険会社に地震保険料を支払った場合、最高額5万円まで |

| 小規模企業共済等掛金控除 | 共済掛金や個人型年金など「確定拠出年金法」に規定する個人型年金の掛金の全額 |

| ひとり親控除・寡婦控除 | 控除対象となる ひとり親である場合、35万円、寡婦(夫や妻と死別、もしくは離婚した後に婚姻をしていない方等)である場合、27万円(令和2年度税制改正により2020年分より) |

| 勤労学生控除 | 控除対象となる勤労学生の場合、27万円 |

| 障害者控除 | 控除対象となる障害者の場合、1人につき27万円(特別障害者40万円、同居特別障害者75万円) |

| 雑損控除 | 災害や盗難などにより損害を受けた場合、差額損失-所得金額の10% |

「生命保険控除」や「社会保険料控除」、「医療費控除」「雑損控除」などは、それらの証明書が必要になりますので、確定申告の前に予め準備しておきましょう。

転売の確定申告のやり方について

転売の確定申告のやり方には、

- 手作業で自分で行う

- 自分で会計ソフトを使って申告する

- 税理士に丸投げする

主に、上記3つの種類がありますが、それぞれのメリットやデメリットは以下の表のようになります。

手作業で自分で行う

最も費用は抑えられますが、日頃の記帳作業や領収書の整理、確定申告書の手配や作成など、全てを自分で行うため、内容によっては非常に手間や時間がかかります。

利益が少額で、転売に関する仕入や販売の回数が少ない方にお勧めの方法です。

自分で確定申告を行う際に注意すべきポイントとは?

ご自身で処理される場合は、下記に気を付けるようにして下さい。

- 電子帳簿保存法違反になっていないか

→青色申告が取り消される可能性があります - 消費税の仕入税額控除を引きすぎていないか

→仕入れ等の領収書にインボイスがあるかないかの確認を怠ると、必要以上の仕入税額控除を行うことになり、税務調査で追徴課税されてしまいます。

会計ソフトを使って自分で申告する

同じく自分で確定申告を行う方法ですが、会計ソフトを使用することで、申告書の作成は簡単に行うことが出来ます。

ただ、会計ソフトの代金が必要なのと、記帳作業や領収書の仕訳作業に手間と時間を要しますので、それらがかかってもご自身で行いたい場合は選ばれると良いでしょう。

税理士に丸投げする

税理士に記帳代行や申告代行、税金対策を丸投げする方法です。

上記の表では、費用の欄が×となっていましたが、実際には経費として計上できますので、その分、課税所得が減ることになり、あまりデメリットにはならないでしょう。

ただ注意点として、費用の安い税理士に多いのが、安いかわりに日頃の帳簿付けや領収書の仕訳は自分でやって下さいというところが結構あります。

これだと、転売の作業の他に、それらに時間を割く必要がありますので、手間や時間は省かれません。

また、税理士によって転売に関する知識には差がありますので、

「アリババで仕入れたものをFBAに入れて……」

と言っても伝わらないケースも多いようで、それで弊社へ相談に来られる方も多くおられます。

また、税理士は国家資格なので、節税や税務調査などは誰に依頼をしても同じだと思われる方が多いですが、それは間違いです。

例えば節税や税務調査というのは、学校でも習いませんし、税理士試験でも出題されません。

税理士に合格した後、その人がどれだけ研究し、実践で活かしてきたかによってスキルに差が出るものです。

また、転売などの税務調査というのは、一般のそれとは異なり、税務署の調査官の他に、情報技術専門官という転売などに詳しい専門官が付き添ってきますので、それらの調査に対応した実績が多いか少ないかでも、結果に大きな差が出てきます。

他にも、電子帳簿保存法違反になっていないかや、仕入れ等の領収書にインボイスがあるかないかの確認も、プロに任せることが出来ますので、安心して事業に集中することが出来るでしょう。

税理士を選ぶ際は、手間を省けるかどうかだけでなく、その選択次第で、後に手元に残るお金の額も変わってきますので、慎重に選ぶようにしましょう。

失敗せずに転売に強い税理士を選ぶポイントについては、こちらに詳しくまとめてありますのでご覧下さい。

関連記事>>>『転売に強い税理士を失敗せず選ぶ方法とは?専門家が解説』

海外と取引をされている方は注意が必要?

ここまで個人の方の一般的な税務申告について解説してきましたが、一口に転売と言ってもその定義はまちまちだったりします。

中でも、中国や欧米などから商品を仕入れたり、また逆に、海外の販売チャネルを使われている場合などは、円換算や消費税の還付、関税についても考える必要が出てきますので、該当される方は以下をご参照下さい。

《関連記事》

・『転売ビジネスや海外アフィリエイト等の正しいドル円換算の仕方とは?』

・『プロが教える!輸入転売や輸出の消費税還付のやり方と注意点とは?』

・『輸入転売で避けては通れない関税とその税務処理の正しいやり方とは?』

収益が増えてきたら法人化で節税も?

今回は個人事業の方の税金について解説してきましたが、転売の売上が増えてきた場合には、会社を設立して法人化をすることで、より節税を行うことが可能になってきます。

法人化と言っても、今は手間もほとんどかかりませんし、弊社の場合ですと、顧問契約をされる方は会社設立にかかる手数料は弊社が負担致しております。

もちろん誰でも得になるわけではありませんので、興味のある方は、以下に詳細をまとめてありますのでご覧下さい。

関連記事>>>『せどりや物販の法人化のタイミングや無料にする方法とは?専門家が解説』

転売でのインボイス対応と必要性について

2023年10月からのインボイス制度は、転売ビジネスをされている方にとって、大きく関わってくる内容ですが、実際、どのように対応すべきかと判断方法について解説します。

インボイス登録の判断基準とは?

年間売上が1000万円を超えていて、既に消費税を納めている事業者を除き、消費税免税事業者がインボイス制度に対応すべきかは、使用している販売プラットフォームでインボイス登録が必要かどうか、そしてインボイス登録によるメリット・デメリットを考慮して判断することになるでしょう。

基準は購入者が仕入税額控除を受けられるかどうか

インボイス制度のポイントは、購入者が仕入税額控除を受けられるかどうかです。

仕入税額控除とは、消費税の課税事業者が消費税を支払う際に、仕入れや経費にかかった消費税を売上にかかる消費税から差し引くことができる制度です。

そのため、購入者が消費税の課税事業者の場合、売り手からインボイスを受け取って、それを保存しておくことが必要になります。

購入者が個人か事業主かで判断する?

購入者が個人の場合は、あまり仕入税額控除は関係がありませんので、販売者がインボイス登録をしなくても、売上にさほど関係はないでしょう。

ただ、購入者が法人や事業主で課税事業者だと、インボイス登録をしている販売者から購入すれば、仕入税額控除が受けられるため、インボイス未登録の販売者は選ばれにくくなる可能性があります。

ということは、それに対抗しようと思うと、控除される分と同じ額かそれ以上に価格を下げるなどの対策が必要かもしれません。

もちろん利益が減ることになりますので、インボイス登録をして消費税の課税事業者になるか、個別に対策を取るか、どちらがベターかを考えて判断することになるでしょう。

インボイス発行事業者の登録方法

インボイス発行事業者として登録するには、「適格請求書発行事業者登録番号」を取得する必要がありますが、やり方としては、税理士に依頼するか、自身でe-Taxまたは郵送で手続きを行う方法があります。

登録番号が発行された後は、アマゾンや楽天など各販売プラットフォームのマイページから、「T+13桁の番号」を入力することで、登録完了となります。

転売の具体的な確定申告のやり方

ここまで転売の税金について解説してきましたが、確定申告のやり方や、申告書の具体的な書き方について、具体的に解説していきましょう。

転売の帳簿の付け方について

転売における確定申告の仕訳例を解説します。

商品仕入れ

仕入 100,000円(借方)、現金 100,000円(貸方)

商品の仕入れは「仕入」として記録します。

この場合、商品を購入するために支払った費用が100,000円であり、それを現金で支払ったことを示しています。

商品売上

現金 150,000円(借方)、売上 150,000円(貸方)

商品の売上は「売上」として記録します。

この場合、商品を販売して得た収入が150,000円であり、それを現金で受け取ったことを示しています。

発送費用

送料 5,000円(借方)、現金 5,000円(貸方)

発送費用は「送料」として記録します。

この場合、商品を顧客に配送するための費用が5,000円であり、それを現金で支払ったことを示しています。

転売の確定申告はバレないのか?

転売の確定申告は、申告しないとバレます。

無料相談でもよく聞かれるのが、

「転売の利益がいくらから税金を確定申告をしないといけませんか?」

「ネットで仕入や販売を行っているので、少しならバレませんよね?」

のような内容です。

基本的に、リアルでもネット上でもバレますが、オンラインは全て記録がネット上に残る上、国税庁は平成13年1月より、電子商取引専門調査チームというのを設置しており、日頃の情報収集や調査の他、国内だと例えばヤフオクやアマゾン、メルカリなど、各業者に対して、顧客がいくら収益を上げているのか、開示を求めることが出来ますので、税務署はより確実な証拠を手に入れやすくなっています。

ちなみに、もし確定申告をしなかったらどうなるかについては、以下にまとめてありますので、必ず覚えておきましょう。

関連記事>>>危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?

転売の確定申告の流れについて

まず、転売の確定申告の流れについてを見ておきましょう。

- 必要書類を準備する

- 申告書を作成する

- 確定申告の期間内に税務署への提出

- 税金の納付

1. 必要書類を準備する

確定申告書を作成するのに、以下に挙げる収入や経費を証明するための書類が必要になりますので、まずはそれらを準備するようにしましょう。

2. 確定申告書を作成する

上記 1.の必要書類を元に、収入や経費を計算して確定申告書に記入していきます(具体的な記入例は以下を参照)

手書きの他、Excelやスプレッドシート、また会計ソフトを利用する方もおられます。

具体的には以下の流れになります。

- 売上金額から仕入代金(原価)を差し引いて、粗利益を計算する

- 1.から必要経費と、青色申告の場合は青色申告特別控除を差し引いて課税所得を算出する

- 課税所得に所得税率をかけて所得税額を出す

- 最後に税額控除を引いた金額を出す

3. 確定申告の期間内に税務署への提出

申告書が完成したら、以下の期間中に管轄の税務署の窓口や、申告期間に設置される確定申告会場、もしくはe-Tax(オンライン)などで提出します。

確定申告の期間は、毎年2月16日~3月15日(3月15日が土日祝の場合には、翌平日)までになりますので、その間に確定申告書を提出し、納税も行わなければなりません。

この期限を過ぎてしまうと、加算税や延滞税などのペナルティが課されてしまいますので、前もって準備を進めておきましょう。

ちなみに毎年、期限が過ぎてから「まだ申告していないんですが……」と相談して来られる方が複数おられますが、期限後でも申告自体は可能で、後に税務署から指摘されることを防げます。

転売の確定申告に必要な書類とは?

転売の確定申告には、以下の資料や書類が必要になりますので準備しましょう。

尚、青色申告の方は、青色申告特別控除の届出書も必要です。

- 確定申告書

- 収支内訳書(白色申告をする方)

- 青色決算書(青色申告を利用する場合)

- 収入証明書類(売上伝票や領収書)

- 経費証明書(領収書や請求書)

- 身分証明書やその他の資料

1〜3は最寄りの税務署の他、国税庁のホームページからダウンロードすることが可能です。

関連リンク>>> 国税庁「申請・届出様式 申告所得税関係」

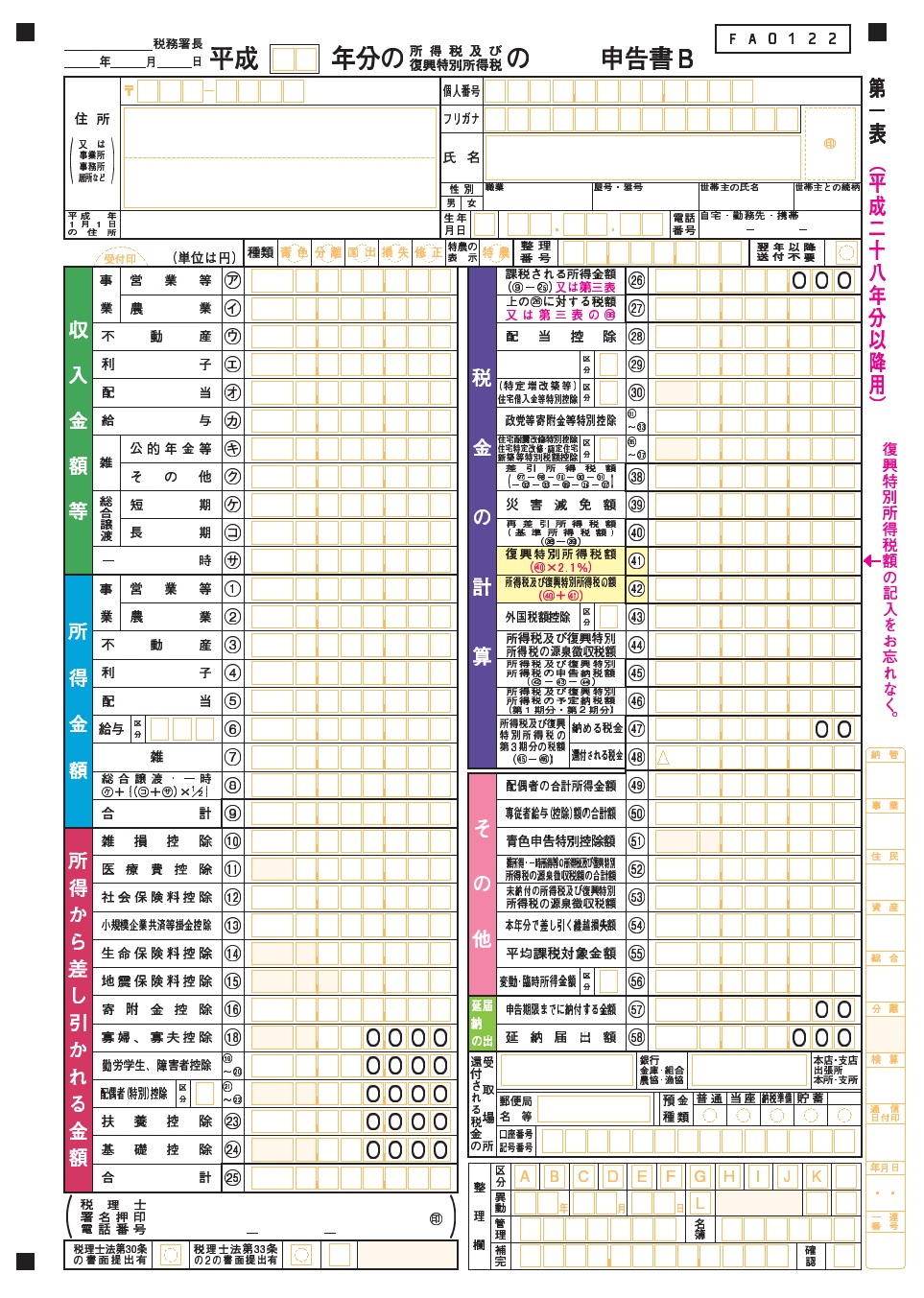

確定申告書

確定申告書は、所得や経費を記載するための書類になります。

収支内訳書(白色申告の方)

白色申告の場合、1月1日から12月31日までの売上や経費などの収入・支出をまとめた収支内訳書を、確定申告書と一緒に提出します。

青色決算書(青色申告を利用する場合)

青色申告の場合、1月1日から12月31日までの売上や経費などの収入・支出をまとめた青色決算書を、確定申告書と一緒に提出します。

収入証明書(売上伝票や領収書)

上記の1〜3が準備できたら、収入や費用を集計します。

これは商品の販売によって得た収入を証明するためのものですが、白色申告の方や、青色申告でも10万円の特別控除を受ける方の場合は、収入と支出を費目別に集計したお小遣い帳のようなもので構いません。

但し、青色申告で55万円の特別控除を受ける方は、複式簿記で作成した貸借対照表(青色申告決算書の4ページ目)が必要になりますので、帳簿書類の準備が必要です。

尚、弥生会計などの会計ソフトを利用されている方であれば、ほとんどのソフトには貸借対照表と損益計算書が作成できる機能がありますので、それらを使うことが出来ます。

経費証明書類(領収書や請求書)

経費証明書は、商品の仕入れや発送費用などの経費を証明するための書類です。

これには、領収書や請求書が含まれます。

ちなみに、レシートではダメですか?と聞かれることがありますが、レシートもインボイスか区分記載請求書のものであれば構いません。

また、在来線の交通費など、領収書が発行されない場合は、ご自身で手書きで作成しても構いません。

身分証明書やその他の資料

上記の書類や資料が準備できたら、

- マイナンバーカード(マイナンバー通知カードの場合には、本人確認書類も必要です)

- 国民健康保険の支払金額がわかるもの

- 国民年金の控除証明書

- 生命保険料や地震保険料の控除証明書(※各人の加入状況によって)

その他、各人の申告内容に応じた書類(例えば、医療費控除や住宅ローン控除を受ける場合には、それらに応じた書類が必要になります)

その他、会社員で副業として転売をされている方は、給与所得の源泉徴収票が必要になりますので準備して下さい。

転売の確定申告書類の書き方や記入方法について

では転売における確定申告書の書き方や記入方法について、確定申告書を使って解説します。

「収支内訳書」または「青色申告決算書」を記入する

確定申告書の書き方のポイントは、白色申告の方であれば「収支内訳書」、青色申告の方であれば「青色申告決算書」から記入すると、スムーズに確定申告書を作成することができます。

収支内訳書の場合は1ページ目の右側3分の1くらいと2ページ目、青色申告決算書の場合は2~3ページ目に、

- 売上や仕入

- 減価償却費

- 地代家賃

- 給与賃金や事業専従者

等の主な費目の内訳を記入する欄がありますので、まずは、転売の収入や支出を集計した資料を元に、それらを記入して下さい。

▼青色申告決算書2ページ目

▼青色申告決算書3ページ目

それらの内訳の記入が完了したら、収支内訳書の1ページ目の左側、または、青色申告決算書の1ページ目の損益計算書にそれらの内訳の合計額と、それ以外の経費を集計した金額を記入し所得金額を計算します。

▼青色申告決算書1ページ目

なお、青色申告の方で55万円の特別控除を受ける場合には、青色申告決算書4ページ目の貸借対照表の添付が必要になりますので、複式簿記によって作成した帳簿書類より、貸借対照表を作成します。

▼青色申告決算書4ページ目

これで、事業に関する書類の作成は完了ですので、次に確定申告書の記入をしていきます。

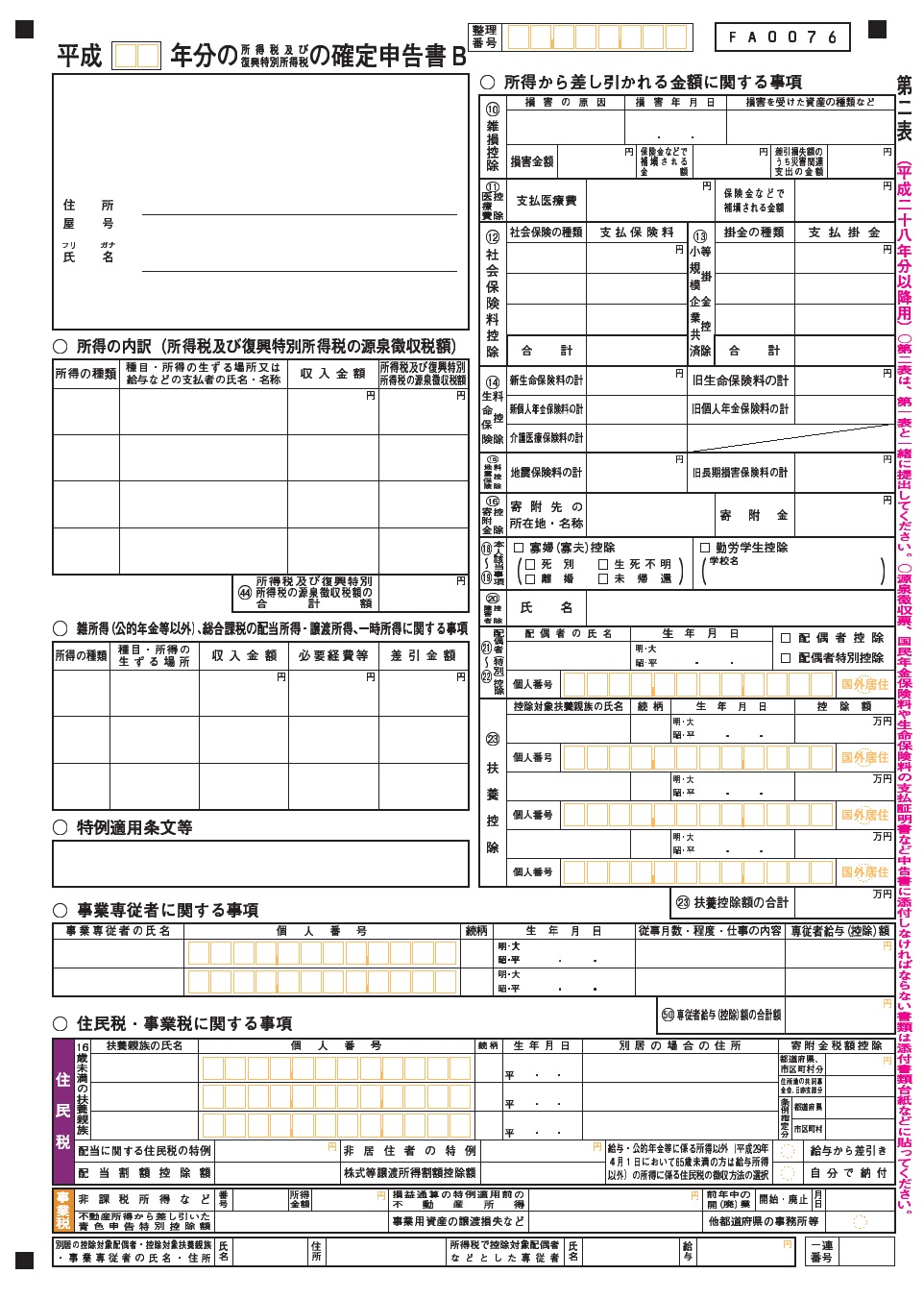

確定申告書B第二表を記入する

確定申告書には第一表と第二表がありますが、ポイントとしては、第二表から記入していくと、スムーズに作成できます。

▼申告書B第二表

第二表は、主に右半分の「社会保険料控除」や「生命保険料控除」、「扶養控除」などといった所得控除に関する箇所を主に記載していくことになります。

ここはそれぞれの状況に応じて記載箇所が異なってくるため、事前に用意した準備書類(各種控除証明書など)を元に記入していきましょう。

他に、源泉徴収された所得がある場合や、雑所得、配当所得・譲渡所得、一時所得などがあるには、「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄、「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄を、それぞれ記入します。

また、事業専従者がいる場合、16歳未満の扶養親族がいる場合には、「事業専従者に関する事項」「住民税・事業税に関する事項」欄に、それぞれ必要事項を記入します。

転売の副業が確定申告で会社にバレない方法は?

会社員の方から、

「確定申告をしたら、会社に転売をしていることがバレますか?」

という相談をよくいただきますが、一般的に、会社に副業がバレる原因は住民税の額が増えるからです。

その場合、確定申告書「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄(確定申告書第二表の右下)にある「自分で納付」に○を付けることで、転売の所得に対する住民税を、会社の給与から天引きではなく、自分に直接に請求してもらえますので、会社へ請求される住民税の額でバレる可能性は少なくなります。

確定申告書B第一表を記入する

最後に確定申告書第一表を記入して完成になります。

▼申告書第一表

左上の収入金額等の箇所から、順番に記入していきましょう。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、または、青色申告決算書からそれぞれの金額を転記します。

次は、左下の所得から差し引かれる金額の箇所です。

確定申告書第二表の右半分に記入した情報を基に、各人に応じた所得控除額を計算し、それぞれの欄に記入しましょう。

左半分の記入が完了したら、次は右半分、税金の計算になります。

所得金額の合計額(9)-所得から差し引かれる金額の合計額(25)で、課税される所得金額(26)を計算することができます。

課税される所得金額が計算できれば、あとは所得税額を計算し((27)、(38)、(40))、所得税額に対する復興特別所得税額を計算します(41)。

あとは、所得税額と復興特別所得税額を合算すれば、納める税金の計算が完了します。((42)及び(47))

ただし、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしているなどの場合には、(43)~(46)欄にその金額を記入し、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(47)」または「還付される税金(48)」に記入します。

最後に、右下のその他の箇所は、専従者給与の額や青色申告特別控除額などを、各人の申告内容に応じて記入し、申告書の作成は完了になります。

まとめ

今回は、転売ビジネスの税金について解説してきましたが、最近では簡単に取り組むことが出来るようになった分、実は税務署も目を光らせている業態だったりします(実際に内部文書が回っています)。

「オンラインで完結しているから少しならバレないだろう」

と思われている方がたまにおられますが、逆にオンライン上に記録が残る分、むしろ税務署は把握しやすいのです。

指摘をされてペナルティーを課せられていては、本来納める必要のなかった税金まで徴収されてしまいますので、そんなことのないよう、事前にしっかりと準備をしておくようにしましょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。