この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

アフィリエイトからの収入が増えてくると、確定申告が必要になりますが、税金のことはあまり考えずに始められる方も多いようで、毎年、年末頃になるにつれ、それらに関するお問い合わせやご相談がより多くなります。

弊社はネットビジネス専門の会計会社(税理士事務所)ですので、全国のアフィリエイターさんから問い合わせや、確定申告代行のお申し込みが日々寄せられますが、中には

「税金のことは分からなくて……」

「確定申告が必要とは知らなくて……」

という方もおられます。

ただ、税務署にそんな言い訳は通用せず、近年、アフィリエイト等のネットビジネスの申告に関して、税務署は特に目を光らせていますので、本来、きちんと申告していればかからなかったペナルティーを課せられる可能性も出て来ます(以下の記事参照)。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

そんなことにならないよう、今回はアフィリエイトの確定申告のやり方や、申告が必要・不要になる条件、また会社にバレない方法や、実際の申告書を使った書き方など、順を追って解説していきます。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

アフィリエイトの税金は何所得(種目)として申告する?

個人のアフィリエイトの確定申告は、「事業所得」または「雑所得」になります。

事業所得の条件とは?

注意しないといけないポイントとして、よく問い合わせでも、

「控除があると聞いたので、事業所得として申告しようと思っています」

とおっしゃる方がおられますが、これらは自由に選べるものではなく、実態によって判断されます。

ただ、判断基準が曖昧なので、税務調査や裁判で争点になることも多いのですが、事業所得になる判断基準としては、

- 営利性・有償性があるかどうか

- 継続性・反復性があるかどうか

- 自己の危険と計算において独立して営まれているか

- 精神的・肉体的労力の程度

- 人的及び物的設備の程度

- 安定した収益が得られる可能性があるか

引用元:国税不服審判所

となっています。

少し難しい文言ですが、過去に何度もネットビジネスの税務調査に立ち合った経験から要約すると、

- 対価を得て継続的に行っているか

- 事業的規模であるかどうか

この2点が重要な判断基準だと考えます。

1.については、一時的なものではなく、継続的に行っている事業かどうかということ。

2.については、事業規模と呼べる規模で行っているかどうか、更に具体的には「その収入で生活しているかどうか」ということが一つの判断基準になるでしょう。

また金額としては、年間収入が300万円以上で、上記の条件に合うかを見て検討されるのが一つのタイミングになるでしょう。

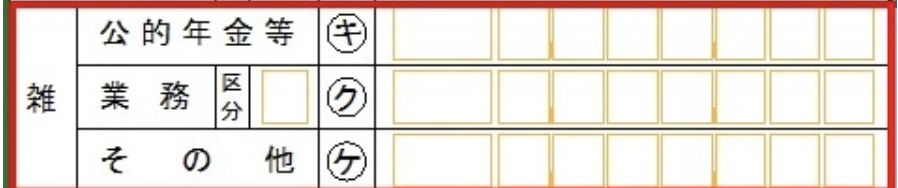

雑所得の「公的年金」「業務」と「その他」の違いとは?

上記に当てはまらず、雑所得として申告する場合ですが、令和2年度税制改正で、雑所得が

- 公的年金

- 業務

- その他

の3つの分類に分かれました。

「公的年金」は今回関係ありませんので割愛しますが、雑所得として申告する場合、「業務」と「その他」はそれぞれ以下のような特徴があります。

雑所得「業務」の特徴

「業務にかかる雑所得」として申告することで、経費を差し引くことが出来ますが、記帳と帳簿の保存が必須となります。

その分、手間やコストがかかることを考慮しておく必要があるでしょう。

雑所得「その他」の特徴

記帳や帳簿保存は不要ですが、必要経費の範囲が極めて狭くなり、引けるのはほぼ直接原価のみとなります。

ちなみに、アフィリエイトの他に、暗号資産(仮想通貨)の取引や海外FXなどをされている方は、同じ雑所得(総合課税)として申告することになりますので、それぞれの所得を合算して考えましょう。

何所得で申告するか判断の仕方は?

以上を踏まえて、その所得として申告するかについてですが、分かりづらい場合は、

- 将来的にもアフィリエイトを本業にしようと思っていない方は「その他の雑所得」

- 将来、事業として本業にしようと思っている方は「業務にかかる雑所得」

- 事業として行っていて、年間300万円を超えたぐらいで、先にお伝えした事業実態に当てはまる場合は、個人の「事業所特」、もしくは「法人化」を検討

というのを一つの目安として考えられるのも良いかと思います。

アフィリエイトでインボイス登録すべき?

アフィリエイターの方から、

「インボイス登録をした方が良いですか?」

というご相談を受けることがありますが、仕組みをご説明しますと、売上にかかる消費税から、仕入れにかかった消費税を差し引くためのもので、それを発行できるのはインボイス制度に登録済みの事業者のみになります。

なので主に物販の場合だと、プラットフォームを使って、あなたが販売している商品を仕入れて、更にそれを小売りしているようなケースの場合、もしインボイス制度に登録済みの他のネットショップが、あなたと同じ商品を同額で販売していた場合は、仕入額控除が使えるそちらを選ばれてしまう可能性が高くなるでしょう。

その場合、値下げをして対応をするなどの対策が必要になるかも知れません。

ただアフィリエイトの場合は、販売者と購入者の間に入っているだけのケースがほとんどだと思いますので、あまり影響はないかと思いますが、既にAmazon等でもインボイスの登録番号(適格請求書発行事業者登録番号)を入力する欄があり、各ASPからアナウンスが出されているかと思いますので、それらの内容を考慮して、対応すべきかどうかを判断するのが良いでしょう。

アフィリエイトの税金、確定申告しないとバレる?

アフィリエイトで収益が出たものの、

「税金の申告がよくわからなくて……確定申告していません」

「ネット上の収入だし少しくらい申告しなくてもバレないですか?」

とおっしゃる方がたまにおられますが、これは非常に危険です。

結論から申しますと、ネット上の取引は全て記録に残るため、税務署は簡単に把握できます。

実際、少額であっても税務調査が入り、ペナルティが課せられるケースも多くあります。

▼ネットビジネスの税務調査の実態と対策法についてはこちらをご覧下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

「税務署から何も言われてないから大丈夫」は大きな誤解?

「確定申告の時も税務署から何も言われなかったから大丈夫」

という方がおられますが、税務署は申告の内容を即座に指摘することはありません。

申告内容に不備があって税務署からお尋ねが来るのはかなり後になりますし、税務調査に入る時も、通常、調査官は数年分まとめて調査に入ります

(起業後4年目ぐらいに一度目の税務調査が入ることが多い印象です)。

税金は5年前まで遡れますので、否認された場合は過去数年分の追徴課税を求められる可能性もあり、場合によってはビジネスが立ち行かなくなることもあるでしょう。

ちなみに、無申告や明らかな不備の場合は別として、顧問税理士の税務調査対策スキルによって結果に差が出て来ることは多々ありますが、税務署が何も言って来てないから問題ないのではなく、単に泳がされているだけということも多くありますので、悲惨なことになる前に、必ず適切な確定申告を行うようにしましょう。

アフィリエイターは税務署の絶好の調査対象?

先ほどもお伝えしましたが、ネットだからバレないのではなく、全て記録が残るネットビジネスだからこそ必ずバレます。つまり、

- ASPでは売上が立っている

- アフィリエイターからは適切な申告がされてない

となると、言い方は悪いですが税務署にとっては取りっぱぐれのない絶好のカモになりますので、実際、税務署内の内部通達でもネットビジネスや投資の利益に対する徴収に力を入れているという内容が出されています。

電子商取引専門チームの存在とは?

その証拠に、国税庁は平成13年の1月からオンライン上の取引を監視する専門の「電子商取引専門チーム」というのを発足しました。

具体的な活動内容としては、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査・資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

などです。

YouTube、オークション、アフィリエイト、せどり等、ネットビジネスを調査するこのチームは、事業者の情報収集や電子取引の調査手法の開発などを行うと共に、ASP等のプラットフォームの報酬記録も把握できます。

つまり税務署は、申告漏れや不備を発見するためにこうした情報を活用し、アフィリエイト収入をチェックしていますので、ネットビジネスだからこそバレないという考えは非常にリスクが高いのです。

アフィリエイトの税金の確定申告はいくらから必要?

アフィリエイトで収入を得ている場合、原則として所得があるすべての人が申告の対象になります。

ちなみに、税金は売上にかかるのではなく、そこから経費や控除を差し引いた「所得」にかかります。

それを踏まえた上で、確定申告が不要になる条件に当てはまれば、申告をしなくても良いということになります。

確定申告が不要になるケースとは?

確定申告が不要になる条件を確認しておきましょう。

会社員の場合:年間20万円以下の副収入は確定申告が不要?

給与所得者(サラリーマンなど)で、年末調整のみで納税が完了している方は、給与以外の所得が20万円以下であれば確定申告は不要です。

例えば、アフィリエイトの他、FXや株式投資、暗号資産(仮想通貨)、不動産からの家賃収入など、それらの利益の合計額が20万円以下である場合、申告義務は発生しません。ただし、

- 年収が2,000万円を超えている

- 複数の給与を得ている

- 医療費控除や住宅ローン控除を受ける

これらに該当する場合は、所得額に関わらず確定申告が必要です。

学生や主婦、フリーランスなど:年間58万円以下の所得なら確定申告不要?

専業主婦や学生、個人事業主など、他に収入がない場合、基礎控除額の58万円以内であれば確定申告が不要になります(令和年税制改正により基礎控除は58万円になりました)。

基礎控除とは、すべての納税者が利用できる控除で、これを差し引いた所得がゼロ以下であれば申告は不要です。

ただし、パートやアルバイトなど、他に収入がある場合は、アフィリエイトの所得を含めた合計額で判断されますので注意が必要です。

赤字でも確定申告した方が良い場合もある?

青色申告の特典を利用して、事業所得の赤字を翌年に繰り越したい場合は、所得がマイナスであっても確定申告が必要です。

副業で事業を行っている方など、損失を繰り越すための申告をしておくことで次年度の利益から損益通算することが可能ですので、その場合は所得がマイナスでも確定申告をしておくのも一つでしょう。

アフィリエイトの税金はいくら?税率や計算方法について

「アフィリエイトの税率は何パーセントで、税金はいくらぐらい掛かりますか?」

と聞かれることがありますが、先ほどお伝えした通り、税金は「所得」にかかり、個人の場合、事業所得でも雑所得でも「総合課税」という、他の所得との合計金額で税率が決まります。

なので、全ての所得金額を以下の表に当てはめて、税率や控除額、納税額を判断することになります。

課税所得別の税率と税額控除額

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

例えば、会社員で給与所得がある方が副業でアフィリエイト収入を得ている場合、会社の給与所得とアフィリエイト所得を合計し、そこから所得控除を差し引いた金額を税率表に照らし合わせて税額を求めます。

ただし注意点として、アフィリエイト収入を「雑所得」で申告する時には、同じ「総合課税の雑所得」に分類される他の雑所得のマイナス額を差し引くことが可能です(これを損益通算といいます)。

多いケースとしては、暗号資産(仮想通貨)の取引や、海外業者を使ったFX取引等の収益も合計します(国内業者のFXは雑所得でも「申告分離課税」のため損益通算できません)。

アフィリエイトの確定申告で経費になるものとは?

個人のアフィリエイターが確定申告をする際、何が経費になるのかよく質問を受けますが、税法上、アフィリエイト収入に関する経費について「これとこれが経費になる」と具体的に明記されているわけではありません。

また、先にお伝えした通り、雑所得でも「業務にかかる雑所得」として申告する場合は経費を引けますが、「その他の雑所得」として申告する場合は、基本的に直接原価しか引けなくなりました。

ちなみに現在の申告書ではこのような表記になっています。

▼具体的にアフィリエイトの経費として考えられるものとダメなもの、高額なものの処理方法などについてはこちらの記事をご参照下さい。

▼具体的にアフィリエイトの経費として考えられるものとダメなもの、高額なものの処理方法などについてはこちらの記事をご参照下さい。

弊社のクライアントさんには、ホームページやブログ、メルマガ等に広告を載せて収入を得られている、いわゆる「アフィリエイター」の方もたくさんおられ、中にはテレビやマスコミ等でも有名な方や、本を出版されている方々もいらっしゃい …

アフィリエイトは青白申告と白色申告のどちらで確定申告すべき?

個人のアフィリエイト収益を申告する際、「青色申告」と「白色申告」の2種類がありますが、それぞれにメリットとデメリットがありますので、事前に理解しておきましょう。

白色申告と青色申告の違いについて

白色申告は手続きが比較的簡単で、初めての方でも取り組みやすい申告方法です。

帳簿の記帳もシンプルで、税務知識があまりなくても申告が可能です。

ただ税務上のメリットは少なく、控除などの恩恵を多く受けたい場合には青色申告の方が適しているでしょう。

一方、青色申告は手続きがやや複雑で、複式簿記による記帳や損益計算書、貸借対照表の作成が必要ですが、さまざまな税制上のメリットが提供されています。

青色申告の主なメリットとは?

青色申告を選択することで以下のようなメリットがあります。

- 青色申告特別控除:正規の簿記の原則で帳簿を作成・保存することで最大65万円の控除を受けることができます。

- 家族への給与を経費に計上できる(青色事業専従者給与):家族が事業に従事している場合、届け出た金額以下で経費に計上できます(白色申告の場合は配偶者であれば86万円、配偶者でないければ専従者一人につき50万円)。

- 損失の繰越が可能:事業が赤字の場合、その損失を3年間にわたって繰り越すことができます。

- 30万円未満の固定資産を全額経費として計上可能:少額の資産購入時に、それを経費として計上することができます(取得金額の合計額が300万円以内)。

参照:国税庁:No.2070 青色申告制度

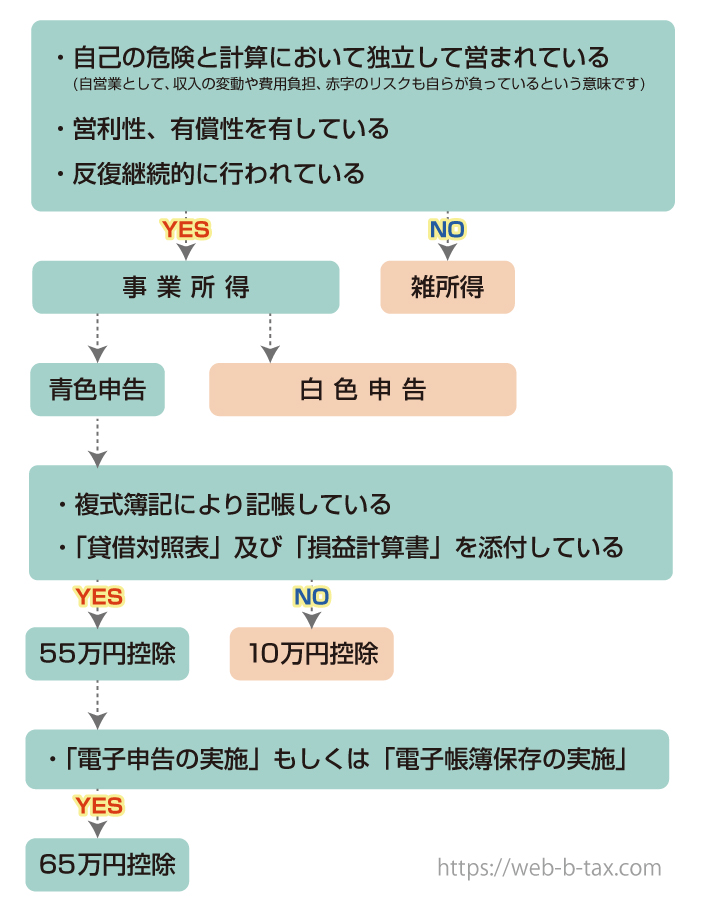

青色申告特別控除について

青色申告特別控除は、青色申告者が条件を満たすと受けられる所得控除です。

控除額は10万円、55万円、65万円のいずれかで、以下の条件により異なります。

55万円、65万円控除の条件について

55万円、または65万円の控除を受けるには、これらの条件が必要になります。

- 複式簿記による記帳:複式簿記により貸借対照表や損益計算書を作成すること。

- 貸借対照表および損益計算書の添付:確定申告書にこれらの書類を添付すること。

- 電子申告の実施(65万円控除の場合):2020年分以降、65万円控除を受けるためには電子申告(e-Tax)を利用する必要があります。55万円控除の場合は必須ではありません。

- 電子帳簿保存の実施(65万円控除の場合):帳簿を電子的に保存する必要があります。

つまり、65万円の控除を受けるには、「電子申告の実施」、または「電子帳簿保存の実施」が必要です(55万円控除の場合は不要です)。

以下のフローチャートに当てはめると分かりやすいでしょう。

青色事業専従者給与とは?

青色申告の事業専従者給与制度を利用すれば、家族への給与を経費に計上することが可能です。

ただし、以下の条件を満たす必要があります。

- 6か月以上、もっぱら事業に従事していること

- 配偶者や親族で、15歳以上であること

- 「青色事業専従者給与に関する届出書」を税務署に提出していること

ちなみに「青色事業専従者給与に関する届出書」に記載した金額以下の額が経費なります。

経費を増やしたいからと、給与額を高く設定しようと考える方もおられますが、あまりに高額だと認められない可能性もありますので、給与額は労働内容や市場価格に応じた適正な額に設定する必要があるでしょう。

青色申告か白色申告かを選ぶ基準とは?

青色申告は、事業所得がある場合に税務的なメリットは大きくなりますが、その分、帳簿作成や事前申請の手間がかかります。

そこを理解せずに青色申告を選んだものの、自分で行うには複式簿記等がややこしくて白色申告に戻された方や、弊社へ、記帳代行や領収書の整理、確定申告などを全て丸投げで依頼をされた方も結構おられます。

税務作業に時間を取られて本業に支障が出ていては本末転倒ですので、その辺りをよく考えて選ぶようにしましょう。

アフィリエイトの確定申告のやり方について

アフィリエイト収益の確定申告のやり方については、以下の3つの方法があります。

- 手作業で自分で申告する

- 会計ソフトを使って自分で申告する

- 税理士に丸投げする

それぞれのメリットとデメリットについては以下の表のようになりますが、それぞれに詳しく説明します。

手作業で自分で申告する

費用を最も抑えられる方法ですが、日々の帳簿付けや領収書の整理、確定申告書の作成など、すべてを自分で行う必要がありますので、その分、時間や手間がかかります。

アフィリエイトの収益が少額の方や、できるだけ費用をかけずに申告をしたい方向けの方法です。

会計ソフトを使って自分で申告する

会計ソフトを使うことで、申告書作成がスムーズに行えます。

会計ソフトの購入費用は必要ですが、複雑な計算をサポートしてくれるため、初めて確定申告をする方にもおすすめです。

ただし、日々の記帳作業や領収書の整理自体は、結局自分で行う必要がありますので、それらの手間や時間がかかるのがデメリットと言えるでしょう。

税理士に丸投げで依頼をする

税理士に記帳や申告作業を依頼することで、自身の手間を大幅に減らすことができます。

依頼費用はかかりますが、税理士費用は経費として計上できますので、利益が出ている場合はあまりデメリットにはならないでしょう。

ただし注意点として、全ての税理士が丸投げで行ってくれるわけではありません。

特に依頼費用の安い税理士事務所に多いパターンとして、日常の帳簿付けや領収書の整理は自分で行う必要があるところや、別途料金がかかるケースも多くあり、これでは結局、税務作業でアフィリエイトに避ける時間が減ってしまいますので、依頼をする意味がなくなってしまいかねません。

失敗しない税理士選びのポイントとは?

税理士を選ぶ際は、費用や丸投げできるかだけでなく、アフィリエイトに関する知識や経験が豊富かどうかを確認することも重要です。例えば、

「A8とインフォトップから報酬が入っていて……」

と言っても伝わらず、その場合はあなたから税理士に、その都度説明する必要が出て来ますので、話が通じないからと弊社へ依頼をされる方も多くいらっしゃいます。

また、税理士は国家資格なので、誰に依頼をしても節税や税務調査などの結果は変わらないと思ってらっしゃる方が多いですが、節税や税務調査は税理士試験にも出るものではありません。

税理士になった後、その方がどれだけ探求し、現場で実践したかでスキルに大きな差が出る部分です。

また、アフィリエイトなどネットビジネスの税務調査は、一般のものとは異なり、税務署の調査官の他にも「情報技術専門官」というネットビジネスに詳しい専門官が同行して来ることがよくありますので、対応した経験のない税理士の場合は、あたふたされるようです。

同じアフィリエイターをやっていても、税理士選び次第では、後に手元に残る金額が変わってくる可能性が多いにありますので、適当に考えずしっかり選ぶようにしましょう。

▼失敗せずにアフィリエイトに強い税理士を選ぶ方法は、こちらの記事にまとめていますのでご参照下さい。

アフィリエイトの税金や確定申告、インボイスや経費などの説税、納税に強い税理士を失敗せずに選ぶ方法について解説しています。

アフィリエイト報酬が増えてきたら法人化で節税を

個人事業として始めたアフィリエイトの収益が大きくなってきた場合は、法人化をすることでより効果的な節税対策を行うことが可能になってきます。

会社設立や法人化というと大げさなことのように思われるかも知れませんが、専門家に任せれば手間はほとんどかかりませんし、資本金も1円から可能ですので、弊社のクライアント様の約半数は、会社員をしながら副業として法人化をされている方です。

▼また弊社へ依頼をされる場合、0円で会社を設立する方法もありますので、アフィリエイトの法人化のポイントについては以下をご覧下さい。

アフィリエイトの法人化で、税金(確定申告や決算)での節税法や目安、失敗しないポイントの他、無料で会社を設立する方法などについて解説しています。

アフィリエイトの確定申告の方法と必要書類について

ここでは、アフィリエイト収益に対する確定申告の基本的な流れと必要書類について説明します。

確定申告書の提出期間と納税期間は?

確定申告は毎年2月16日から3月15日までに、確定申告書の提出と納税を行う必要があります(3月15日が土日祝日であれば翌営業日まで)。

申告期限を過ぎると延滞税や加算税などのペナルティが発生するため、早めに準備を始めましょう。

もし期限を過ぎた後でも申告は出来ますし、遅れてでも出せば、ペナルティが軽減されることにもなりますので、必ず申告を行いましょう。

▼税金のペナルティの種類や具体的な対策法についてはこちらをご参照下さい。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

所得税の納付方法

所得税は以下の方法で納付できます。自分の状況に合わせて、使いやすい方法を選択しましょう。

- 振替納税

- 電子納税(ダイレクト納税またはインターネットバンキング)

- クレジットカード納税

- スマホアプリ納税

- コンビニ振込

- 窓口納付

確定申告書の入手方法について

申告書の用紙は税務署で取得できるほか、国税庁のウェブサイトからダウンロードも可能です。

また、国税庁の『確定申告書等作成コーナー』では、オンライン上で申告書を作成し、プリントアウトの他、e-Taxで提出することもできます。

収支計算と帳簿の作成

確定申告書に記入するにあたって、アフィリエイトの収入と支出の集計を把握する必要があります。

白色申告や青色申告で10万円の控除を受ける場合は、簡易な帳簿(お小遣い帳のようなイメージ)を作成する程度で問題ありませんが、青色申告で55万円や65万円の控除を受ける場合は、貸借対照表や損益計算書が必要になります。

多くの会計ソフトにはこれらの書類作成機能が備わっているため、利用すると便利でしょう。

確定申告に必要な書類一覧

確定申告の際に必要となる書類は以下の通りです。

- 国民健康保険の支払額を証明できるもの

- 国民年金の控除証明書

- マイナンバーカード(通知カードの場合は、追加で本人確認書類が必要)

- 生命保険料や地震保険料の控除証明書(該当者のみ)

- 住宅ローン控除や医療費控除を受ける場合はその証明書類

また、給与所得がある方は(副業としてアフィリエイトを行っている場合など)は、「給与所得の源泉徴収票」も必要になりますので、忘れずに準備しておきましょう。

アフィリエイトの確定申告書の書き方

以下に、記入順に沿って上記書類の画像を載せておきますので参考にして下さい。

収支内訳書P1

収支内訳書P2

青色申告決算書P2

青色申告決算書P3

収支内訳書1ページ目の左側、もしくは青色申告決算書の1ページ目にある損益計算書に、それらの内訳の合計額と、それ以外の経費を集計した金額を書き入れ、所得金額を計算します。

青色申告決算書P1

青色申告決算書P4

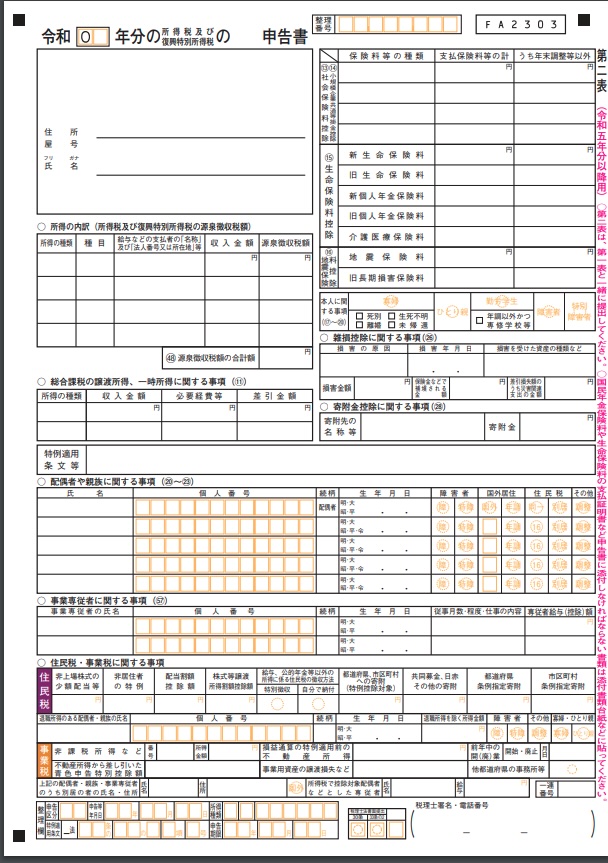

確定申告書第二表を記入する

ビジネスに関する書類の作成が出来たら、次に確定申告書を記入することになりますが、確定申告書には第一表と第二表があります。

手順としては、第一票よりも第二表から記入していく方が分かりやすいかと思いますので、そちらから記入しましょう。

申告書第二表

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

などの所得控除を記入しましょう。

これらは個々により内容が違いますので、事前に準備した控除の証明書などを参照に記入するようにしましょう。

また、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方は、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入します。

また、事業専従者がいる方や、16歳未満の扶養親族がいる時には、

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

も忘れずに記入しましょう。

アフィリエイトの副業が会社にばれないためには?

会社員の方からよく寄せられる質問に

「副業としてアフィリエイトをしていますが、会社にバレない方法を教えて下さい」

というものがあります。

副業をしていることが会社にバレる一番の原因は、住民税の変化です。

つまり、給料以外にも収入があると、所得額が増えて住民税の額も増えることから気付かれるのですが、対策としては、

確定申告書第二表の右下にある「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で、「自分で納付」に○を入れることで、アフィリエイト収入分の住民税が会社給与から天引きされず、個別に納付書が自宅に届き、あなた自身が納付を行うことが出来るようになります。

こうすることで、給与から天引きされる住民税額に大きな変動が出ず、副業が会社に発覚するリスクを抑えることができます。

▼関連動画

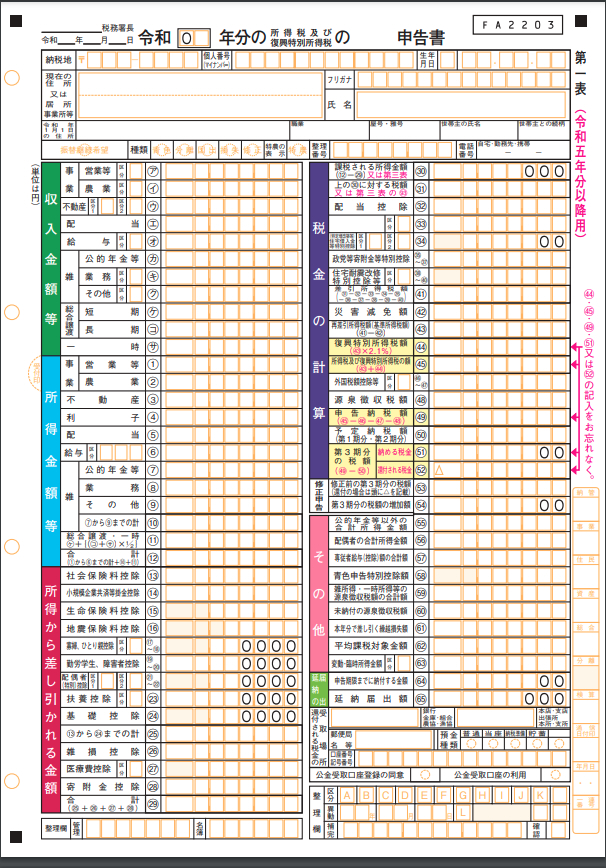

確定申告書第一表を記入する

第二表の記入が終われば、最後に確定申告書の第一表を作成します。

確定申告書第一表

まず、左上の収入金額等の箇所から記入します。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入します。

次に、左下の所得から差し引かれる金額は、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算し、各欄に記入しましょう。

左半分の記入が終われば、次は右半分の税金の計算です。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額の計算が終われば、次に所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算します(44)。

あとは、所得税額と復興特別所得税額を合算することで、納める税金の計算が完了します((45)及び(51))。

但し、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしている場合は、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入します。

最後に、右下の「その他」の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了になります。

まとめ

今回はアフィリエイト収入における確定申告のやり方や、必要・不要になる条件、その他ポイントや申告書の書き方等について解説しました。

ご相談を伺っていると、税金のことまで考えずに始めた方や、収入が増えて来て、慌てて税務処理を始めたものの予想以上に大変で、確定申告が終わるまで、アフィリエイトに費やす時間が無くなってしまったという方もおられました。

そもそも、申告作業をやるためにアフィリエイトを始められる方はいらっしゃらないかと思いますので、ご自身の収益や今後の方向性なども考えた上で、より良い方法を選ばれるのが長い目で見て良いでしょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。