この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、副業や本業でネットビジネスをされる方の中でも、せどりや輸入転売などの物販をされる方が非常に増えて来ていますが、その販路として、AmazonのFBAやヤフオクなどのオークションサイトを使われている方も多くおられます。

また逆に、せどりの仕入れ先(仕入れ元)として、ヤフオク等を使われている方もいらっしゃいます。

そんなオークションやフリマアプリ、またAmazonやBASEなどのプラットホームが便利で気軽に使えるよう整ってきたことで、参入される方も多いのでしょうが、いざ税金のこととなると、あまり理解せずに、利益が出てからあたふたされたり、間違った申告をして損をされたり、最悪の場合には税務署から指摘をされ、本来納める必要のなかったペナルティの税金まで徴収されることにもなりかねません(実際に、税務署から連絡が来たんですが……といったご相談が、弊社には全国から日々寄せられます)。

そんな悲惨なことにならないよう、今回はオークションの税金や正しい確定申告のやり方について、順を追って解説していきましょう。

ヤフオクなどのオークションの申告は何所得になるの?

まず、ヤフオクなどで転売した収益を申告をするにあたって、個人の方の場合、何所得として申告をするのかですが、一般的に「事業所得」または「雑所得」と考えられます。

毎月、東京と大阪で行わせて頂いている無料相談会や、メールや電話でのお問い合わせでも、

「事業所得として申告した方が何かとお得なようなので、雑所得ではなく事業所得でしようと思ってるんですが」

とおっしゃる方がおられますが、そもそもそれは自由に選択できるものではなく、主に「対価を得て継続的に行う事業」に該当するかどうかで判断されます。

ただ、これに関しては、実は明確な判断基準がありませんので、過去に裁判や国税不服審判所でも争われているのですが、それらの裁判例を鑑みると、

- 安定した収益が得られる可能性があるかどうか

- 自己の危険と計算において独立して営まれているかどうか

- 営利性・有償性を有しているかどうか

- 反復継続的に行われているかどうか

- 人的及び物的設備の程度

- 精神的・肉体的労力の程度

等を基準に判断されています。

なので、上記の基準に多く該当するようであれば事業所得として認められるでしょうし、「得だから!」と強引に事業所得として申告したとしても、該当しないと判断されれば「認められないので雑所得として申告して下さい」と、後から指導が来ることが考えられるでしょう。

オークション収益のどの金額に対して税金がかかるの?

何所得になるかが分かれば、どの金額に対して税金がかかるのかを見ていく必要がありますが、たまにご相談を伺っていると、認識を間違っておられる方がいらっしゃいますので、基本的なことから見ていきましょう。

税金は「収入」ではなく「所得」にかかるもの

ご相談を伺っていると、収入や所得、利益などという単語が入り交じって使われている方がおられますが、そもそも税金というのは、「収入」にかかるものではなく「所得」にかかるものです。

例えばヤフオクで、商品を転売して、上がった利益があったとします。

そこから原価や経費を差し引いたものを「所得」と言いますが、その金額に税金がかかってくるわけです。

オークションで必要経費として認められるものは?

上記を踏まえると、出来るだけ経費を計上することで、所得が少なくなるわけですから、節税のためにもたくさん計上しようと、

「オークションの場合は何が経費になりますか?」

と聞かれることが非常に多くあるのですが、実は経費というのは具体的な品目が定められているわけではなく、個人の場合は所得税法第37条第一項に、

総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用 (所得税法第37条第1項より一部抜粋)

と記されていますので、要するに「オークションで物販ビジネスを行う上で、直接関連のある費用については経費として認められますよ」ということになります。

ただ、この「直接関連のある費用」というのがくせ者で、非常に曖昧な表現であることから、税務調査でもよく争点になる部分でもあります。

オークション転売の経費として考えられる具体的なもの

では、オークションで転売などの物販ビジネスを行う上で、経費として考えられそうなものは、具体的に

- 販売手数料

- 振り込み手数料

- 資材梱包秘

- 商品の仕入れや発送時の送料

- 商品買い付けの際の交通費

- オークションビジネスに関する書籍代やセミナー代などの参加費

- 商品の仕入れ代金

- オークションビジネスに関わるパソコンやスマホなどの通信費

- ビジネスをする上での電気代などの光熱費

- ビジネスに直接関係する事柄での車やバイクなどのガソリン代

などが考えられるでしょう。

但し、気を付けないといけないのは、上記の1〜7までは、直接オークションビジネスに関わっているものであれば、全額を経費として計上できるケースが多くありますが、8〜10は、日常生活でも使えるものになりますので、全額を計上するのではなく、実際にオークションを使ったビジネスで使用した分を計算して、その分を按分して計上する必要があります

(それをせずに確定申告を行うと、あとで税務署からほぼ指摘を受けると言って良いかと思います)。

仕入れた商品の原価を経費として計上する際のポイントとは?

上記で、経費として計上できるものに「7.商品の仕入れ代金」をあげましたが、商品仕入れの代金は「仕入高」として経費計上できます。

但し、これは税務署が必ずといって良いほどチェックし、もし間違えていた時には指摘してくることですが、確定申告の際、1月1日〜12月31日までの間に仕入れた購入代金の全てを、必要経費として計上することは出来ません。

判断基準として、その年の確定申告で必要経費として収入から差し引けるのは、その年に売れた分の商品仕入高に限られます。

つまり、10個仕入れた中から7個しか売れず、3個は在庫として残った時には、7個分の仕入高は経費として計上できますが、残りの3個は棚卸しをして計上しないようにする必要があります。

仕入れた全ての購入代金を経費として計上してしまうと間違いになり、オークションなどを使った物販をされている場合、税務署が非常に目を光らせている部分でもありますので、絶対に間違えないように注意して下さい。

オークションの確定申告が必要な人と不要な人の違いとは?

さて、これもよく聞かれることですが、オークションを使った物販で利益が出たとします。

結論から申しますと、日本に居住されている個人の場合、得た所得に対しては全て所得税が課せられます。

但し、いくつか申告が不要になる条件もありますので、以下にご紹介していきましょう。

家にある不要品を処分しただけでも確定申告は必要?

前項で、「全ての所得に対して所得税が課せられる」と書きました。

なので、オークションで物販などのビジネスをされている方は、原則として確定申告が必要になってくるわけですが、中には

「ビジネスとしてオークションサイトを使っているんじゃなく、家にあった不用品をヤフオクで処分しただけなんですが、その場合も申告が必要になりますか?」

という質問もあり、実際に、申告された方もおられるようです。

ただ結論から申しますと、家にあった不要品を売っただけの場合は、それに対する税金はかかりません。

(非課税所得) 第九条 次に掲げる所得については、所得税を課さない。 九 自己又はその配偶者その他の親族が生活の用に供する家具、じゅう器、衣服その他の資産で政令で定めるものの譲渡による所得 (所得税法第9条第1項第9号より)

と税法にも記されており、上記のようなものを「生活用動産」と呼ぶのですが、家で不要になった生活用品を売った場合は、原則として税金はかかりません。

但し例外がある!

じゃぁ、何でもかんでも不要品としてオークションで売っても、税金はかからないのかと言うと、実はそうではなく、例外があります。

「所得税法施行令」の中には

(譲渡所得について非課税とされる生活用動産の範囲) 第二十五条 所得税法第九条第一項第九号(非課税所得)に規定する政令で定める資産は、生活に通常必要な動産のうち、次に掲げるもの(一個又は一組の価額が三十万円を超えるものに限る。)以外のものとする。 貴石、半貴石、貴金属、真珠及びこれらの製品、べつこう製品、さんご製品、こはく製品、ぞうげ製品並びに七宝製品 書画、こつとう及び美術工芸品 (所得税法施行令第25条より)

とあり、例えば貴金属や骨董品などで高額なものに関しては課税対象となり、申告が必要なケースが出てきます。

つまり、昔買ったけれども使わなくなった指輪があるので、それをヤフオクに出品したところ40万円で落札されたという場合には、税金がかかってくる可能性が高く、確定申告が必要になってきますので注意しましょう。

専業でオークション物販をされている方のケースについて

先ほど、事業所得と雑所得という話を少ししましたが、個人事業主として、専業でオークションを使った転売ビジネスや物販をされている方や、主婦や学生などで、パートやアルバイトの収入がない方、要するに、給与所得者でない方の場合は、年間38万円を超える利益(正確には「所得」)があれば、原則として確定申告が必要になります。

これは、所得控除の中にある、基礎控除という、誰もが控除(差し引くこと)が出来るものの金額が38万円なため、それ未満であれば、専業の方の場合は申告が不要になるということです

(※令和2年分の確定申告からは、基礎控除の額は48万円になりました)。

但し、給与所得者同様、ネットオークション以外の利益がある場合には、それら全ての合計額で判断することになりますので注意が必要です。

会社員等が副業でオークション物販をされているケースは?

一方で、サラリーマンなどの給与所得者の場合、会社からの給料以外にも、年間で20万円を超える利益(正確には「所得」)があれば、原則として確定申告が必要になってきます。

一般的に、「会社員は20万円以下の所得は申告不要」といった文言を目にすることがありますが、実は正しくありません。

これはサラリーマンの中でも、年末調整のみで納税手続きが完了している方だけの特例ですので、例えサラリーマンでも、

- 年収が2,000万円を超えている方

- 2ヶ所以上から給与の支払いを受けている方

- 医療費控除や住宅ローン控除を受けるため確定申告をしている方

などの要件で確定申告が必要な場合、 例えば、年末調整で納税手続きが完了していないことになりますので、この特例の条件には該当せず、1円の所得であっても申告をしなければ申告漏れということになりますので注意が必要です。

また、この時の20万円というのは、給与所得と退職所得以外の所得の合計額で判断する必要があります。

なので例えば、オークションを使ったビジネスの他にも、FXやアフィリエイトなどで利益がある場合、オークションだけなら20万円以下でも、全てを合計すると超えるのであれば、もちろん確定申告が必要になりますので注意しましょう。

具体的にはいくら税金がかかるの?

よくメールでの質問で、

「今年のオークションでの利益が○○円なんですが、具体的にいくら税金がかかりますか?」

と聞いて来られる方がおられますが、正直それだけでは分かりません。

先ほども申し上げた通り、事業所得にしろ雑所得にしろ、総合課税というものになりますので、給与や他の利益と合算して考える必要があるからです。

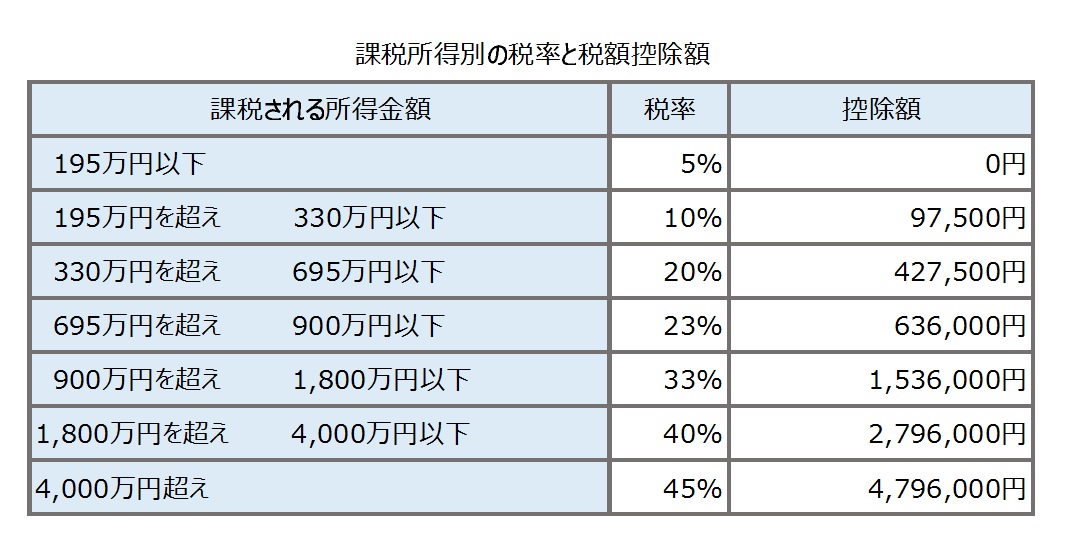

それを合算した金額を、以下の表に当てはめることで税率が分かります。

合算する際に注意すべきこととは?

ちなみに先ほど、合算する必要があると申しましたが、個人の場合は合算できるものと出来ないものがあります。

例えば、オークションを使ったビジネスの他に、FXや日経225先物取引といった投資をされている方の場合、これらは総合課税でなく分離課税になりますので、これらの利益は合算できません。

但し、投資の中には海外業者を使ったFXや、ビットコインなどの仮想通貨といったように、総合課税となるものもありますので、それらは逆に合算しなければなりません。

つまり、オークションビジネスで利益が出ているが、ビットコインが暴落して損失が出ていた場合、同じ雑所得であれば、オークションの利益からビットコインの損失を差し引くことが出来ますので、税率が下がる可能性があるというわけです。

オークションの確定申告の具体的なやり方

では、金額などの数字が出たら、ここからは実際にオークションの確定申告をしていく段取りについて解説していきます。

確定申告はいつからいつまで?

確定申告というのはいつでも出来るものではなく、個人の場合は期間が決まっています。

毎年、2月16日~3月15日(3月15日が土日祝の場合には、翌平日)ですので、それまでに確定申告書を提出し、納税までを済ませる必要があります。

この期限を過ぎてしまうと、加算税や延滞税など、本来納める必要のなかったペナルティが課されてしまいますので、前もって準備を進めておきましょう。

ちなみに、うっかり期限が過ぎた場合でも、延滞税はかかりますが、申告自体は可能ですので、後に税務署から指摘されることを防げます。

ペナルティについては以下にまとめていますが、ペナルティを最小限に抑えるためにも、申告は必ず行うようにしましょう。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

オークションの確定申告に必要なものを揃える

オークションの確定申告を行う上で必要なものをあげます。

確定申告書を用意する

まずは、「確定申告書」を手に入れる必要があるわけですが、所得税の確定申告書にはAとBがあり、事業として、オークションを使ったビジネスをされている方は、確定申告書Bが必要になりますので、間違えないよう準備しましょう。

他にも、青色申告の承認申請書を提出している人は「青色申告決算書」、それ以外で白色申告をする人は「収支内訳書」が必要になります。

関連記事>>>『個人事業の開業届の書き方と確定申告の経費で得する法を税理士が解説!』

これらの書類は、最寄りの税務署で手に入るほか、下記の国税庁ホームページからダウンロードすることも可能です。

また、e-Taxのサイトで申告書を作成し、プリントアウトすることも可能です。

資料を準備する

先ほど、税率の表をご紹介しましたが、書類に記入するために、事前にオークションを使ったビジネスの収入と支出を集計しておきましょう。

具体的には、収入と支出を費目別に集計したお小遣い帳のようなものをイメージして頂ければ構いませんが、青色申告で65万円の特別控除を受ける方は、貸借対照表(青色申告決算書の4ページ目)が必要になりますので、帳簿書類の準備が必要です。

ちなみに会計ソフトを使われている方は、恐らく貸借対照表と損益計算書を作成できると思いますのでそれで構いません。

他には、

- マイナンバーカード(マイナンバー通知カードの場合には、本人確認書類も必要です。)

- 国民健康保険の支払金額がわかるもの

- 国民年金の控除証明書

- 生命保険料や地震保険料の控除証明書(※各人の加入状況によって)

- その他、各人の申告内容に応じた書類(例えば、医療費控除や住宅ローン控除を受ける場合には、それらに応じた書類が必要になります。)

その他、サラリーマンで、副業としてされている方は

- 給与所得の源泉徴収票

が必要になります。

申告書類の記入方法

では確定申告書を記入していく流れについて、具体的に解説していきます。

まずは「収支内訳書」または「青色申告決算書」を記入すること

確定申告書の書く際のポイントとしては、白色申告の方は「収支内訳書」、青色申告の方は「青色申告決算書」から記入すると、スムーズに確定申告書を作成することができます。

収支内訳書の場合は1ページ目の右側3分の1くらいと2ページ目、青色申告決算書の場合は2~3ページ目に、

- 売上や仕入

- 減価償却費

- 地代家賃

- 給与賃金や事業専従者

等の主な費目の内訳を記入する欄がありますので、まずは、せどりの収入や支出を集計した資料を元に、それらを記入して下さい。

▼収支内訳書1ページ目

▼青色申告決算書2ページ目

▼青色申告決算書3ページ目

それらが完了したら、収支内訳書の1ページ目の左側、または、青色申告決算書の1ページ目の損益計算書にそれらの内訳の合計額と、それ以外の経費を集計した金額を記入し所得金額を計算しましょう。

▼青色申告決算書1ページ目

なお、青色申告の方で65万円の特別控除を受ける場合には、青色申告決算書4ページ目の貸借対照表の添付が必要になりますので、複式簿記によって作成した帳簿書類を元に、貸借対照表を作成します。

▼青色申告決算書4ページ目

これで、事業に関する書類の作成は完了ですので、次に確定申告書の記入をしていきます。

確定申告書B第二表を記入する

確定申告書には第一表と第二表がありますが、第二表から記入していくことでスムーズに作成できます。

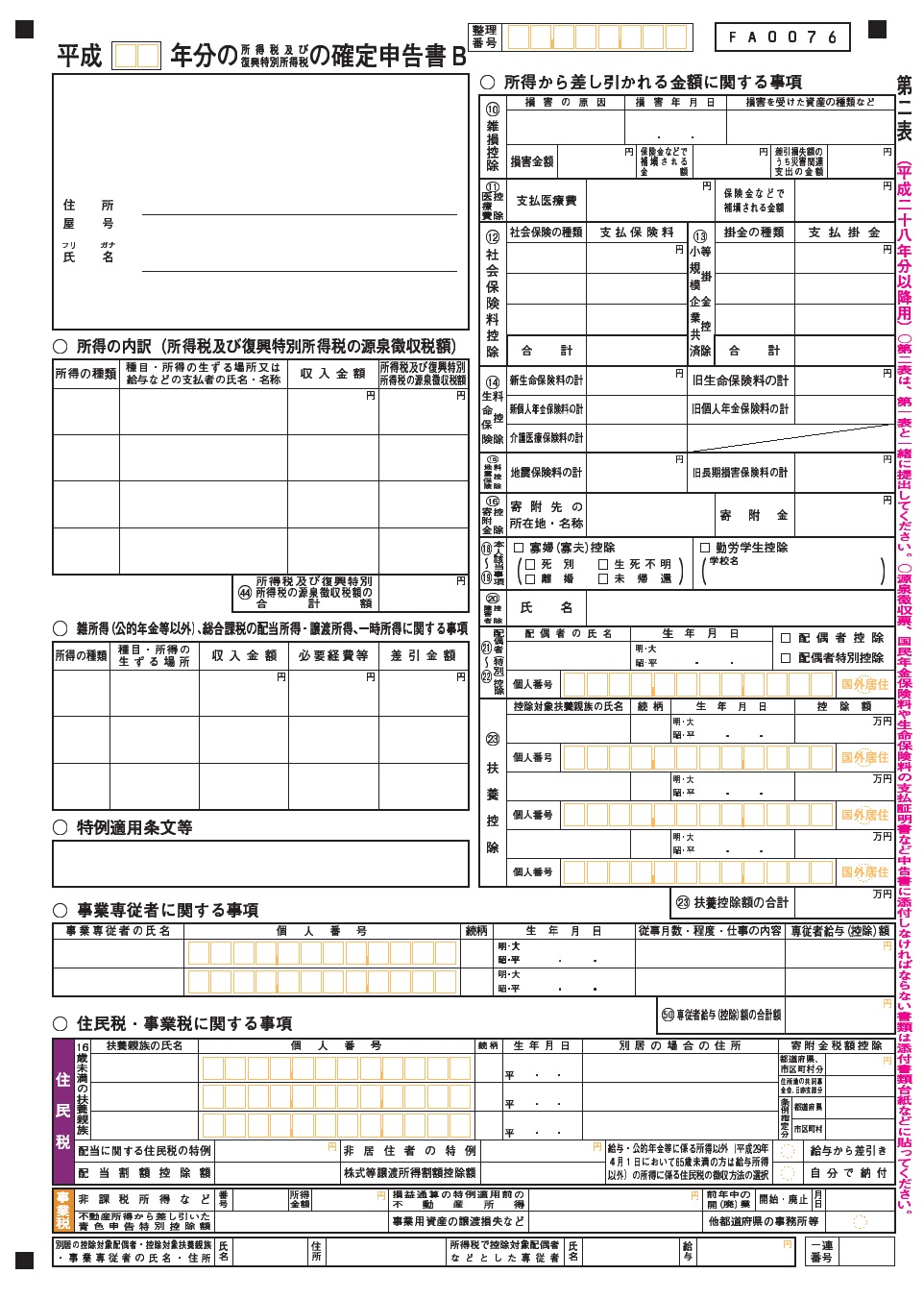

▼申告書B第二表

第二表は、主に右半分の「社会保険料控除」や「生命保険料控除」、「扶養控除」などといった所得控除に関する箇所を主に記載していくことになります。

ここはそれぞれの状況に応じて、記載箇所や内容が異なってくるため、事前に用意した準備書類(各種控除証明書など)を確認しながら、正確に書いていきましょう。

他に、源泉徴収された所得がある場合や、雑所得、配当所得・譲渡所得、一時所得などがあるには、「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄、「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄を、それぞれ記入して下さい。

また、事業専従者がいる場合、16歳未満の扶養親族がいる場合には、「事業専従者に関する事項」「住民税・事業税に関する事項」欄に、それぞれ必要事項を記入します。

副業が会社にバレたくない方は?

ちなみに、副業でオークションを使ったビジネスをされている方の場合、就業規則などで副業が禁じられているので、バレないようにしたいとおっしゃる方が多くおられるのですが、一般的に、会社に副業がバレる原因は、副業をすることで住民税の額が変わることにあります。

その場合は、「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄(確定申告書第二表の右下)の「自分で納付」に○を付けることで、副業の所得に対する住民税を、お勤め先の給与から天引きせず、自身に直接請求してもらうことができますので、会社へ請求される住民税の額は変わらなくて済みます。

該当される方は参考にして下さい。

▼関連動画

確定申告書B第一表を記入する

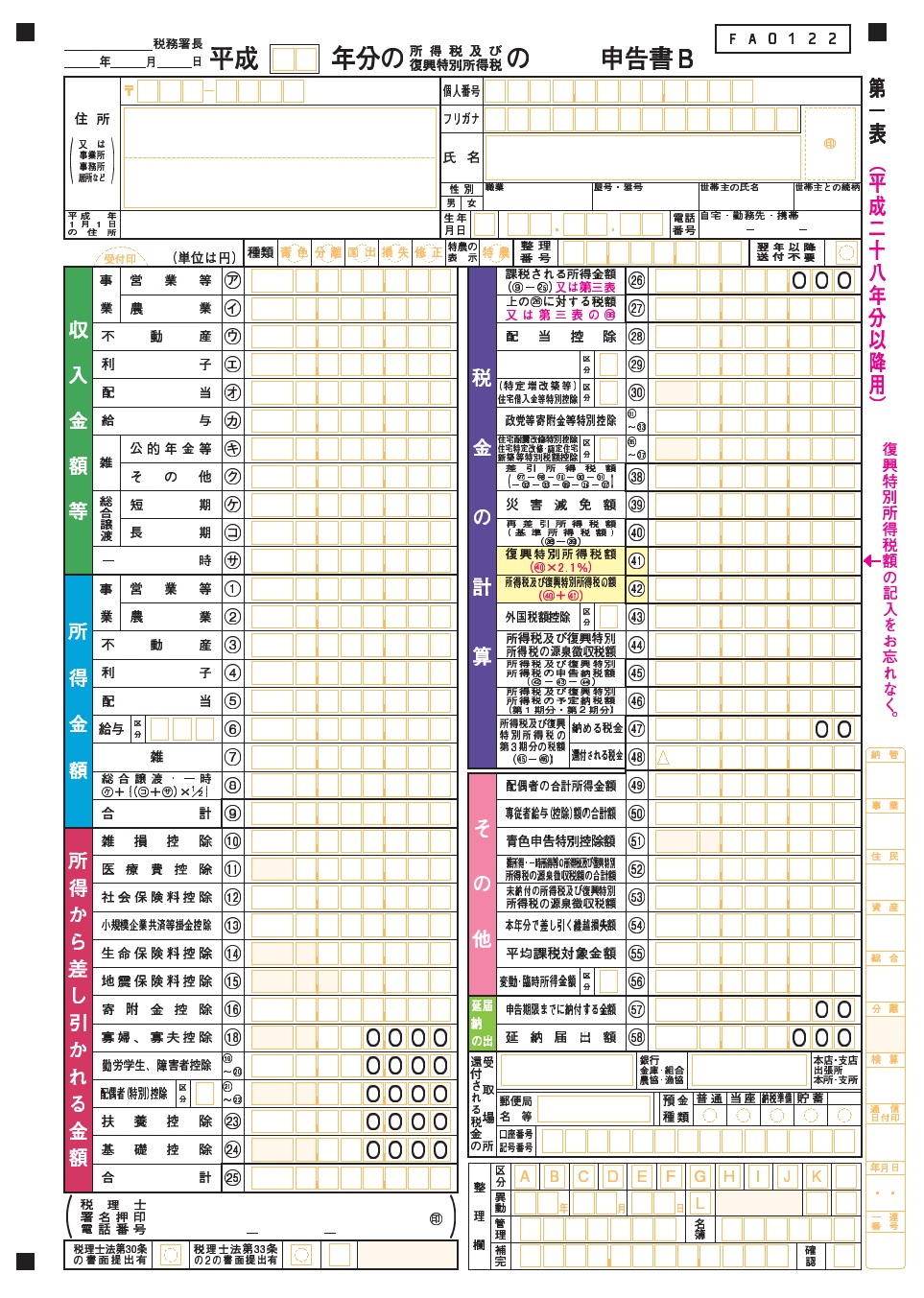

最後に確定申告書第一表を記入して完成になります。

▼申告書B第一表

左上の収入金額等の箇所から、順番に記入していきます。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、または、青色申告決算書からそれぞれの金額を転記します。

次は、左下の所得から差し引かれる金額の箇所です。

確定申告書第二表の右半分に記入した情報を基に、各人に応じた所得控除額を計算し、それぞれの欄に記入します。

左半分の記入が完了したら、次は右半分、税金の計算です。

所得金額の合計額(9)-所得から差し引かれる金額の合計額(25)で、課税される所得金額(26)を計算することができます。

課税される所得金額が計算できれば、あとは所得税額を計算し((27)、(38)、(40))、所得税額に対する復興特別所得税額を計算します(41)。

あとは、所得税額と復興特別所得税額を合算すれば、納める税金の計算が完了します。((42)及び(47))

ただし、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしているなどの場合には、(43)~(46)欄にその金額を記入し、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(47)」または「還付される税金(48)」に記入します。

最後に、右下のその他の箇所は、専従者給与の額や青色申告特別控除額などを、各人の申告内容に応じて記入し、申告書の作成は完了です。

まとめ

ここまで、オークションを使ったビジネスの税金や確定申告について順を追って解説してきましたが、今回は基本的な流れに絞ってお伝えしました。

更に利益が増えてきて、税金対策や節税をされたい方は、個人事業から法人化することで、より効果的な節税を行うことも可能になってきます。

但し、やみくもにやっていいわけではもちろんなく、弊社ではどれだけ節税できるか、事前に無料でシミュレーション資料をお作りしていますが、場合によっては個人のままの方が良い場合もありますし、会社を設立したからといって、自動的に節税になるわけではもちろんなく、ネットビジネスのことと節税対策、あと税務調査対策のスキルを合わせることが出来て初めて、効果的な対策が可能になってきます。

基準としては、年間の売上が300万円を超えてきたら、検討しても良いのかなと思います。

《関連記事》

・『事前に知るべき!フリーランスが法人化するメリットとデメリットとは?』

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。