この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、WordPress等を使った独自サイトや、楽天やYahoo!のショップの他、AmazonにFBA登録をしていなくても、BASEやSTORES、MakeShopなど、誰でも簡単にネットショップを作れるようになり、またヤフオクやメルカリ、その他SNSなど、アプリから簡単に出品することが出来たりと、個人で簡単にネットショップを始めることが出来るようになりました。

ただ、簡単だからこそ気軽にやり始めたものの、利益が上がったは良いものの、税金のことを考えていなくてあまり手元にお金が残らなかったり、確定申告をどうすれば良いのかが分からないといったご相談が、弊社の無料相談会やメール問い合わせでも寄せられます。

そこで、あやふやにして「少々は大丈夫だろう」と申告していなかったが為に、後に税務署から指摘をされ、本来払う必要のなかったペナルティーの税金まで徴収された方も実際におられますので、そんなことにならないよう、今回はネットショップの開業にあたって、税金の面から予め知っておくべきお得な知識について解説していきましょう。

ネットショップの税金は申告しなくてもバレない?

無料相談会やメール相談でお話した際に、たまに聞かれることとして、

「いくらまでなら税務署にバレませんか?」

「ネットショップだったらバレませんか?」

といった内容があります。

恐らく、ネット上の取引だから、税務署にはバレにくいと思ってらっしゃるのかも知れませんが、それは大きな間違いで、むしろネット上だからこそバレるのです。

実際に国税局では、「電子商取引監視チーム」というのを設置し、ネット上の取引を監視しています。

イメージで言うと、刑事ドラマに出て来るサイバー犯罪対策課みたいなものでしょうか。

また、税務調査官は銀行口座はもちろん、各ASPなどに、顧客がどれくらいの収入を得ているのか、資料の開示を求めることもできます。

そのため、ネット上での取引による収入に関しては、税務署に筒抜けになっていると思って下さい。

実際、過去にあったことですが、ネットショップの利益を申告していなかったために税務署から連絡があり、税務調査に発展した事例では、調査官は各ASPから取り寄せた収入の情報を1円単位で把握し、エクセルの表にまとめていたケースもありました。

要するに、データ上で申告しなければならない利益があるのに無申告となっていた場合、税務署からしてみれば、空振りしようのない、あたかも売れることが確定した上で営業に向かうようなものですので、むしろネットショップというのは税務署から狙われやすいわけです。

尚、「私のところにはまだお尋ねもなにも来てないから大丈夫」とおっしゃる方もたまにおられますが、通常、税務調査というのは数年分まとめて入ることが一般的ですので、それは目を付けられていないのではなく、まだ調査に発展していないだけという可能性も大いにあるのです。

ネットショップで確定申告が必要なケースと不要なケースとは?

まず結論から申しますと、ネットショップからの収入がある人は、原則、確定申告が必要になります。

ただし、確定申告をしなくても良い条件の中に、

「その年中の所得の合計額が、すべての所得控除額の合計額より少ない者」

というものがあります。

所得控除額とは、社会保険料控除や生命保険料控除、扶養控除などのことですが、その中に基礎控除という万人誰しもが控除することのできる所得控除があります。

よく「年間の所得が38万円以下なら確定申告は不要」だとか、「20万円以下なら申告不要」といったワードを耳にされたことのある方もおられるかも知れませんが、この金額(基礎控除の金額)が38万円のため、一般的には専業であれば38万円を超えなければ申告不要という言われ方をしています

(※令和2年分の確定申告からは、基礎控除の額は48万円になりました)。

更に、20万円以下の所得は申告不要という内容についても、これだけでは実は正確ではありません。

これは会社員の方で、年末調整のみで納税手続きが完了している方だけの特例になりますので、仮に会社員であっても、他の要件で確定申告が必要な場合、例えば、

- 年収が2,000万円を超える方

- 2ヶ所以上から給与の支払いを受けている方

- 医療費控除や住宅ローン控除を受けるため確定申告をしている方

などの場合には、上記でお話しした、年末調整で納税手続きが完了していないことになりますので、この特例の条件に該当せず、例え1円の所得であっても申告をしなければなりません。

ネットショップを開業する際に、まず税金の種類と申告方法を決める

さて、上記に照らし合わせて、自分が確定申告が必要とわかった場合、どのように申告をすれば良いかを考えなければなりません。

ネットショップは何所得になるの?

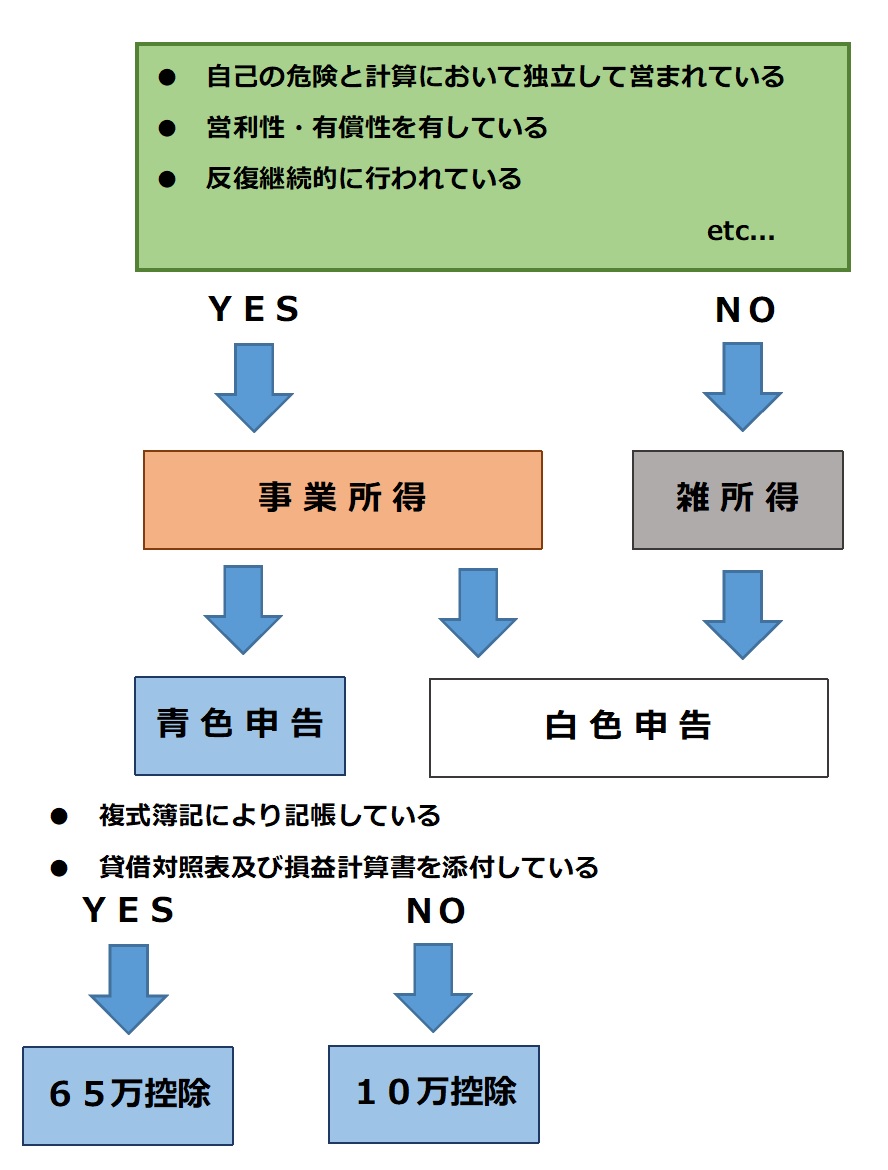

ネットショップの所得については、一般的に「事業所得」または「雑所得」になると考えられます。

よく、

「事業所得の方が雑所得よりもお得なので、事業所得として申告しようと思っています」

とおっしゃる方がおられますが、それは自由に選べるものではなく、そのための条件や、またそれぞれの所得にはどのような申告方法があり、詳しくは以下の記事にまとめてありますのでご参照いただくとして、それらを次の図にまとめてみましたので、自分がどれに該当するのかを判断し、それに合わせて次項の提出しておくべき書類を用意するようにしましょう。

関連記事>>>『副業の利益も確定申告が必要?雑所得と事業所得の違いを税理士が解説!』

ネットショップを開業する際に提出しておくべき書類について

では実際に、ネットショップを開業するにあたって準備すべき書類や手続きについて解説していきます。

開業届を提出する

まず最初に、個人事業として始める場合、開業届を税務署に提出する必要がありますが、書類自体は最寄りの税務署か、もしくは国税庁のホームページからもダウンロードすることも出来ますので、プリントアウトしたものに記入し、最寄りの税務署へ提出しましょう。

内容については、空欄を埋めていくだけですので、特に難しくはないかと思いますが、もし不明なところがあれば、税務署の窓口で聞けば教えてもらえます。

開業届を出してなくても確定申告は必要になる?

たまに、毎月の無料相談会へ来られた方で、

「開業届を出していなかったんですが、確定申告は必要ですか?」

とおっしゃる方がおられますが、開業届の提出の有無と、確定申告が必要か不要かは関係ありません。

例え開業届を提出していなくても、前項でお伝えした確定申告が必要なケースに該当すれば、確定申告を行う必要があります。

開業費用をお得に必要経費として計上する方法

確定申告が不要な方の条件として、

「その年中の所得の合計額が、すべての所得控除額の合計額より少ない者」

というのをご紹介しましたが、「所得」というのは要するに、売上から原価や必要経費、控除などを差し引いた額です。

つまり、必要経費を多く計上できれば、それだけ税金がかかってくる所得の額が少なくなるわけですが、開業準備のために使った費用も「開業費」として経費に計上することが可能です。

ここまでは一般的なことですが、更に突っ込んだお話をしますと、この開業費、実は「繰延資産」と税法では言いまして、必ずしも事業の開始年度に計上する必要はありません。

例えば、初年度は色々と準備が必要だったり、軌道に乗せるまでは時間がかかったりすることがよくあります。

ということは、先ほどお話した「所得」の額は、それほど大きくならない場合が多くあります。

つまり、節税を考えなくてもいい場面です。

その後、順調に事業が推移し、売上も上がってきたところで、繰延資産として残しておいた開業費を、その年の必要経費として計上することで、大きくなった売上から開業費を引けることになりますので、税金がかかってくる「所得」の額が抑えられることで、節税が出来るというわけです。

但し、この開業費というのは個人と法人では扱いが異なったり、また節税に使えるということは、より多くの税金を徴収したい税務署側からすると、本来、認めなくない部分でもあるわけですので、もしトラブルなく有効に活用されたい場合は、弊社に限らず、ネットショップのことと、税務調査対策について、あと節税対策のスキルに長けた専門家に、事前に相談されるた上で活用されることをお勧めします。

ここで大事なポイントとしては、このように開業する前から、節税は始まっているということです。

ネットショップで必要経費になるものは?

前項では開業費について解説しましたが、同じく売上から経費を差し引くことで、所得の額を減らすことが出来ます。

ただ、何でもかんでも経費として認められるわけではもちろんなく、税法の中で、必要経費として認められる物について具体的に書かれているわけではなく、個人事業の方の場合、所得税法第37条第一項に、

総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用 (所得税法第37条第1項より一部抜粋)

と記されています。

つまり簡単に言うと、「ネットショップを行う上で、直接関連のある費用については経費として認められますよ」ということです。

非常に曖昧な部分ですので、税務調査でもよく争点になる部分なのですが、判断のポイントとしては、今回の場合

- ネットショップ事業への関連性

- ネットショップ事業に対する必要性

これらについて、主観ではなく客観的かつ社会通念上、どうかという基準で考えることが重要になってきます。

ネットショップの経費として考えられる具体的なものは?

では、上記の判断基準を元に、具体的にネットショップの経費として考えられるものとしては、

- 商品の仕入れ代金

- ASPなどに支払う販売手数料

- 振込手数料

- 商品買い付けの際の交通費

- 資材梱包費

- 商品を発送する際などの送料

- ネットショップ関連の書籍代やセミナー代

- パソコンやスマホなどの通信費

- 電気代などの光熱費

- 商品仕入れの際などに使った車やバイクなどのガソリン代

こういったものが考えられるでしょう。

但し、1〜7までのような、ネットショップに直接関係しているものについては、全額経費として認められるケースが多くありますが、8〜10に関しては、事業だけでなく、日常の生活にも使えるものですので、実際に事業で使った費用を計算した上で、それを按分して計上する必要があります。

それをせずに全額計上してしまうと、後で税務署からほぼ間違いなく指摘を受けるといって良いでしょう。

白色申告と青色申告を選ぶ

上記の図で説明した通り、雑所得の場合は白色申告、事業所得の場合には、白色申告もしくは青色申告という選択肢が出て来るわけですが、白色申告と青色申告の違いとは一体何でしょう?

白色申告と青色申告の違いについて

では具体的な違いについて見ていきましょう。

- 白色申告は簡易な簿記による記帳で構いませんが、青色申告は正規の簿記の原則による 記帳義務(複式簿記)があります。

- 青色申告には「青色申告特別控除」があり、所得から、毎年65万円(又は10万円)を差し引くことが可能です。

- 青色申告だと、損失の繰り越しと繰り戻し還付が可能です(例えば個人事業の場合、開業して1~2年は赤字というケースもよくありますが、青色申告ならば赤字を3年間繰り越すことができます。)

- 青色事業専従者給与の必要経費算入 家族に支払った給料を支払った金額で経費として落とせるというものです。

白色申告の場合、いくら支払っても50万円(配偶者の場合は86万円)しか経費として認められませんが、青色申告の場合は、一定条件の下、支払った給料は全て経費になります。 - 貸倒引当金の計上 売掛金や未収入金などの貸し倒れによる損失に備えられるよう、これらの金額の合計額に対して5.5%を費用に出来るという制度です。

白色申告の場合は経費になりません。

青色申告の条件と提出書類について

上記だけを見ると、白色よりも青色申告の方が圧倒的に得なように感じますが、青色申告をするには幾つかの条件があります。

個人の場合ですと、青色申告が認められるのは、事業所得・不動産所得・山林所得となり、雑所得に青色申告はありません。

青色申告をする場合には、指定の期日(業務を開始してから2ヶ月以内。ただし、業務開始がその年の1月15日以前の場合は3月15日までとなります。)に、税務署へ「青色申告の承認申請書」を提出しておく必要があります。

青色申告で65万円の特別控除を受けるには複式簿記が必要になり、個人で申告処理をされる場合は、そこそこ手間や時間、あと知識が必要になってきます。

なので、青色申告の方が得だからと申請をしたものの、複式簿記が大変すぎて申告前にはビジネスに使える時間が減ってしまい、結局白色に戻されるという方も中にはおられますので、それらのことを踏まえた上で判断する必要があると言えるでしょう。

利益が出てきたらより節税できる法人化を検討する?

さて、順調に事業が推移して、売上や規模が大きくなってきたら、会社を設立して、個人事業から法人化(法人成り)をされる方が増えてきます。

その際によく聞かれるのが、

「利益がいくらになったら法人化するべきでしょうか?」

というご相談です。

これは、家族関係なども含めた個々の状況や、優先されたい内容により異なりますので、一律幾らからというのは決めにくいのですが、そのため弊社では、ご希望の方にはメールで必要項目をお聞きした上で、事前に個人と法人でどれだけ税額が変わるのか、無料でシミュレーション資料をお作りしているわけです

(もちろん契約の必要はありませんし、こちらから勧誘やセールスをすることは一切ありません)。

法人化の一番のメリットは、個人と比べて法人の方が、より多くの節税対策を行うことが可能になりますので、税制面でもお得だと言えるでしょう。

また、特にネットショップといったお客様と直接対面することがないビジネスモデルの場合、ショップの特商法上の表記においても、個人名よりも法人の方が、信用を得やすいというメリットもあるでしょう。

ただし、法人成りにはメリットがある一方、設立費用がかかったり、個人の確定申告と比べて申告が複雑であったりします。

それらの詳細や、解決策については以下にまとめてありますので、興味のある方はご参照下さい。

《関連記事》

・『事前に知るべき!フリーランスが法人化するメリットとデメリットとは?』

・『個人事業から会社設立をして法人化する際のリスクと注意点とは?』

まとめ

ここまで、ネットショップを開業されるにあたっての必要書類や税金についてのお話をしてきました。

開業にあたっての情報としては、ショップの作り方であったり、仕入れの仕方、マーケティングの方法などを書かれている本やサイト、セミナーは多くありますが、必ず税金もついてくるものであり、開業届けの項目でも、開業前から節税は始まっていると書きましたが、事前に知っておくかどうかで税額が大きく変わってくるケースもありますので、早い内から対策を講じておかれることをお勧めします。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。