この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、eBayや海外Amazonの他、中国や韓国のECサイトなどに出品をして、輸出販売されている方も増えて来ており、ネットビジネス専門の会計会社(税理士事務所)である弊社へも、それらの税金や確定申告に関するご相談が全国より寄せられます。

最近では、eBayや海外Amazonの他、中国や韓国のECサイトなどに出品をして、輸出販売されている方も増えて来ており、ネットビジネス専門の会計会社(税理士事務所)である弊社へも、それらの税金や確定申告に関するご相談が全国より寄せられます。

特にeBayなどのネットビジネスは、その確定申告や税務調査にも特有の注意点がありますので、それらに応じた対策が必要だったり、また消費税の還付やインボイスの対応なども非常に複雑になりますので、一般の税理士さんに依頼をされた方が

「うちでは対応できないので専門の税理士さんに相談して下さい、と言われたので来ました」

と弊社へ相談に来られる方も多くおられます。

詳細は後に解説しますが、特にeBayなどのネットビジネスの場合は、いかに専門スキルの高い税理士に依頼出来るかどうかによって、将来あなたの手元に残る金額に大きな差が出て来てしまうのが現実です。

そこで今回は、eBayに強い税理士を失敗せずに選ぶ方法や、注意すべき確認ポイントなどについて解説していきます。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

eBayの売上がいくらになったら税理士に相談すれば良い?

eBay物販の収益が増加してくると、「そろそろ税理士に相談した方が良いかな?」と考えられる方も多いかと思います。

ただ実際には、売上がいくら以上になったら相談すべきといった基準が存在するわけではなく、事業の規模や、自分で税務作業をどこまでこなせるか、また依頼する税理士の節税スキルなどによって最適なタイミングは異なります。

税理士への依頼を考える売上の目安とは?

一律の基準はないとしても、ある程度の目安がないと判断材しづらいでしょうから、弊社のクライアント様の傾向を見ると、大体、年間の売上が300万円から500万円を超えたあたりで、検討されるケースが多い印象です。

その目的としては、節税対策ももちろんですが、その他にも帳簿管理や領収書の整理、確定申告といった手間のかかる税務作業を丸投げして、eBay販売に専念したいという理由もよく聞かれます。

また、税理士費用は必要経費として計上できますので、作業を丸投げした上で税金も減らせることでメリットにもなるでしょう。

eBay物販に強い税理士を選ぶ際の3つの注意点とは?

ただ、税理士を選ぶ際にはいくつかの重要なポイントがあります。

まず第一に、すべての税理士が帳簿付けや領収書の整理など、日常的な税務作業を丸投げでやってくれるわけではありません。

確定申告のみを請け負う税理士も多く、日々の税務作業は自分でやらないといけないところも多くあります。

次に、実績があり評判の良い税理士ほど早期に受け入れ枠が埋まってしまうことがあります

(お陰様で弊社も毎年、確定申告の締切を待たずに前年末には受付を締め切らせていただいております)。

さらに注意すべきは、年の途中で税理士に依頼した場合でも、eBayでの物販事業は基本的に「1年分の会計データ」をまとめて処理する必要があるため、費用も年間ベースで発生しますし、申告時期に申し込んでも間に合わなくて断られることもよくありますので注意しましょう。

eBayに強い税理士選びは早めの行動がカギ

毎年、確定申告の直前になって「今からでもお願いできますか?」といったお問い合わせが寄せられますが、上記で申し上げた通り、eBayに長けた人気のある税理士さんほどすぐに埋まる可能性が高くなりますので、スムーズに税務処理を進めたい方ほど、余裕を持って相談されることがとても大切です。

▼eBayの確定申告の具体的なやり方や注意点などについてはこちらをご参照下さい。

eBayに関する確定申告のやり方や必要書類、消費税還付についてなど、専門の税理士が解説します。

eBayに強い税理士へ依頼する際の費用相場は?

eBayビジネスの税務処理を税理士へ依頼をするのに、大体費用はいくらぐらいかかるのかですが、実際には依頼する内容や税理士事務所によって異なりますが、一般的な相場としては、月額で約1万円から5万円程度、年間ではおおよそ12万円〜60万円程度です。

ただし注意点として、この価格の中にどこまでの業務が含まれているかは、事務所によって異なりますので確認が必要です。

よくあるのは、比較的料金の安い税理士事務所に多いのが、年に一度の確定申告のみが対象で、日々の記帳作業や領収書の整理などは自分でやらないといけないケースです。

ただそれだと、結局eBay販売にかけられる時間を削って、日々の税務作業を行う必要がありますので、税理士に依頼をするメリットがあまり感じられないかも知れません。

またeBay販売の場合は、消費税還付やインボイスの対応も関わってきますので、それらの実績があるかどうかも確認する必要があるでしょう。

eBay販売で税理士に依頼をするよくあるタイミングは?

eBay物販に取り組む中で、どのタイミングで税理士に依頼をすれば良いのかと迷われている方も多いでしょう。

なので実際によくあるタイミングについて、その背景や目的も一緒にご紹介します。

eBay販売を始めたタイミングで

eBay物販を始めた時は、商品の仕入れや出品、運営方法などに集中するあまり、税金のことまで手が回らないケースも多くあります。

ただ売上が伸びてくるとそれに比例して、帳簿の作成や領収書の整理、確定申告の準備といった税務作業の負担が増えてきます。

そのため、早い段階で税理士に丸投げし、自分はeBay販売に専念できる体制を整えられる方も多くおられます。

青色申告に切り替えのタイミングで

eBayでの売上が増えてくると、より節税効果の高い「青色申告」を検討される方が増えてきます。

ただし、青色申告は複式簿記や貸借対照表、損益計算書などが必須となり、税務処理がより複雑になりますが、かと言って運営者さんがそこから簿記の勉強を始められるのはむしろ負担が大きいでしょう。

青色申告にすると、青色申告特別控除として最大65万円の控除が受けられますし、税理士に支払う報酬も必要経費として計上できます。

つまり結果的に、その合計額に対する税金が減ることになりますので、あなたがご自身で処理されるよりも総合的なメリットは大きくなるでしょう。

消費税の課税事業者になるとき

年間売上が1,000万円を超えると、消費税の課税対象となり、さらにインボイス制度に登録するかどうかの対応も必要になります。

これらの制度は専門的な知識が必要で、万が一不備があると税務署からの指摘につながります。

実際、近年の税務調査では、インボイスのミスに関する指摘が頻発しており、消費税の仕入額控除が否認されてしまうケースもあるようですので注意が必要でしょう。

▼eBayでインボイス登録が必要かの判断ポイントについてはこちらをご参照下さい。

eBayに関する確定申告のやり方や必要書類、消費税還付についてなど、専門の税理士が解説します。

法人化を検討する時に

個人事業で売上が300万〜500万円を超えたあたりで、法人化を検討される方が増えてきますが、法人は法人税の対象となり、個人よりも複雑な決算書等の作成が必要になることから、税理士との顧問契約されるのが一般的です。

目的としては、節税対策や社会的な信用度のアップなどが挙げられますが、注意点としては、単に会社を設立して法人間しただけでは意味がなく、設立後にどれだけ顧問の税理士が、効果的な施策を行うことが出来るかで大きな差が出ることになります。

特にeBay販売などのネットビジネスならではのポイント等もあることから、どれだけそれらの実績があり、節税対策や税務調査対策スキルの高い税理士に依頼できるかによって、将来あなたの手元に残る金額に差が出て来ることになるでしょう。

▼通常、法人化には費用がかかりますが、無料で法人化する方法等についてはこちらをご参照下さい。

eBay販売で法人化する売上や費用の目安とタイミング、やり方や必要書類とインボイス等の注意点、また無料で法人化する方法などについて解説します。

税務調査に備えて

節税と同じくらい重要なのが、実は税務調査への備えです。

節税に関して気にされる方は多いですが、いくら節税対策を行ったとしても、税務調査で否認されてしまっては無意味です。

特にeBay販売のようなネットビジネスの調査では、それらに詳しい「情報技術専門官」が同行してくることもよくあり、一般の業種の調査とは異なる対応が求められますので、それらに長けた税理士に依頼をすることで、あなたの資産を守る用心棒としての役割も果たしてもらえるでしょう。

現在の税理士に不満を感じたとき

すでに契約している税理士がいる場合でも、以下のような理由から乗り換えを検討される方は多くいらっしゃいます。

- ネットビジネスに対する理解が浅くて話が通じない

- 節税や調査対応の対応が乏しい

- 専門用語が多く、威圧感があって相談しづらい

- 毎月、税理士事務所へ出向く必要がある

コミュニケーションのしやすさは、契約してみないとなかなか分かりづらいところではありますが、長く依頼を続けていく上では重要なポイントとなるでしょう。

ただ、細かい仕組みについては、事前に確認できる部分もあり、例えば細かいことですが、弊社では気軽に相談していただけるよう、税理士に対して「先生」と呼ぶことはご遠慮いただいております(笑)。

また、未だに毎月、紙の資料や領収書を持参する必要がある事務所も多いようですが、せっかくネットを使ってビジネスをしているのに、税金のことがアナログだと不便に感じられる方も多いでしょう。

なので弊社の例を挙げると、普段のやり取りはメールやチャットでOKですので、気になった時にパソコンやスマホから気軽に相談していただくことが可能です。

また、領収書や紙の資料は専用封筒をお渡ししますのでそれに入れてお送りいただくか、クラウドにアップしていただく、もしくは写メや画像をオンラインでお送りいただければ、こちらで仕訳や処理を行います。

なので、直接会って相談したいという方は事務所へお越しになられますし、なるべく時間や手間を省きたいという方は、チャットのみの方も多くおられます。

その結果、来所していただく必要もありませんので地域の壁もなく、弊社は大阪にありますが、関東圏のお客様が最も多くおられ、北は北海道から南は九州・沖縄の離島まで、クライアント様の実績がございます。

つまり、あなたの希望に合ったコミュニケーション環境が準備されているかどうかも、長く続けていく上では重要なポイントとなってくるでしょう。

また、女性のお客様でご希望があれば、女性スタッフが担当させていただくことも可能ですので、お気軽にご相談下さい。

弊社では、税理士との関係は決して上下関係ではなく、対等な立場からあなたのビジネスを支える伴走者だと考えていますので、税金のことはもちろん、税務に関するスキルはもちろん、円滑にやり取りできることも重要だと考えています。

税理士に依頼する一般的なメリットとデメリットとは?

eBay販売に強い税理士に依頼をするメリットやデメリットの前に、税理士に依頼をすることで得られる一般的なメリットとデメリットについて理解しておきましょう。

面倒な税務作業の手間を大きく減らせる

年明けになると、

「今年もそろそろ領収書の整理をして、確定申告の準備をしなくちゃ……」

と憂鬱な声を聞かれたことがある方も多いでしょう。

実際に事業主の方のお話を伺っていても、確定申告が終わるまでは頭のどこかでずっと気になって、ビジネスに全力で集中できないとおっしゃる方がほとんどです。

そんな時に、日々の記帳作業や領収書の整理、確定申告などを全て丸投げできる税理士に依頼をすることで、それらのストレスから解放され、ご自身はビジネスに専念することができ、税理士費用も経費として計上できるというメリットがあります。

ただ、注意すべきは全ての税理士が丸投げで受けてくれるわけではなく、日々の記帳作業や領収書の整理は自分でやらないといけないところも多くありますので、その場合は、税理士に依頼をすることで得られるメリットが享受できないことになることから、事前に確認する必要があるでしょう。

確認項目としては、

- 面倒な日々の記帳作業や領収書の整理、確定申告まで丸投げすることが出来るか

- eBayやネットビジネスの話が通じるか

- ネットビジネスに関する節税や税務調査に長けているか

後々、メリットを感じられなかったと後悔しないよう、少なくともこれらをクリアしているかどうかは確認しておくのが良いでしょう。

適切な節税アドバイスを受けられる

税理士に依頼をすることで、節税に関する具体的なアドバイスを受けることが出来ます。

ただし、ここでも一つ注意したいのが「税理士によって節税スキルには差がある」ということです。

税理士資格は国家試験なので大差ないと思ってらっしゃる方が多くおられますが、実際には、節税対策や税務調査対策というのは試験にも出ませんので、税理士資格を得てから、その方がどれだけ日々研鑽を積み、実践で培って来たかによってスキルに大きな差が出てきます。

なので、同じ売上だったとしても依頼をする税理士によって、将来あなたの手元に残る金額に差が出て来てしまうのが現実です。

また最近では、YouTubeなどでも節税の情報が多くありますが、普段から実際の現場に立ち合っている者からすると、中には視聴回数を稼ぐ目的で、かなり際どい内容やリスクの高いものも多くありますので、そのまま鵜呑みにせず、信頼できる専門家にきちんと相談したうえで対策を練る必要があると言えるでしょう。

資金調達のサポートを受けられる

事業を拡大するにあたって、銀行などの金融機関からの融資を検討される場面も出てくるかと思いますが、その際、税理士に資金調達のサポートを依頼することが出来ます。

一般的には書類の作成までを行う事務所が多いですが、クライアント様のお話を伺っていると、

- 銀行に一人で相談に行くのは不安だ

- もし手続きを間違えて断られてしまったらどうしよう

などの声が多くありましたので、弊社では更に一歩踏み込んだサービスとして、書類の作成に加え、弊社に銀行の融資担当者をお呼びし、税理士が同席の下で初回の面談を受けていただくということも行っています。

これにより、クライアント様から

「同席してもらえたので安心して面談に臨むことが出来た」

というお声をいただくと共に、銀行の融資担当者からも、

「普段から税理士さんがしっかりと会計を管理して下さっているのが分かり、こちらも融資を通しやすいです」

という感想をいただいております。

実際、融資は担当者が決められるものではなく、上司である融資部長の決裁が必要になりますので、それが下りやすいよう有利な条件を、担当者にしっかり伝えることにも一役買っているようです。

税務調査への対応を依頼できる

もし税務調査が入った時にも、税理士が顧問としてついていれば対応を任せることが可能です。

もし、顧問税理士がついていない場合は、ご自身が対応することになりますが、向こうもプロですので、素人が太刀打ちするのは現実問題として非常に難しいでしょう。

とりわけeBayのようなネットビジネスの調査では「情報技術専門官」というそれらに詳しい調査官が立ち会うケースもよくあり、専門的な指摘をしてくることも多くあるため、そららに長けていない場合は税理士でも対応に困られることがあるようです。

弊社では税務調査の時のみならず、日頃から調査を見越した対策を行っていますが、それらに強い顧問税理士がついているかどうかで、調査の際に手元に残る金額にも大きな差が出る可能性があることは知っておくべきでしょう。

▼eBayなどネットビジネスの税務調査に関する詳細と対策についてはこちらをご覧下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

税理士と会計士の違いについて

たまに、税理士と会計士は何が違うのですか?という質問を受けることがあります。

結論から申しますと、担っている専門分野や法的に定められた独占業務が違います。

なのでそれぞれの特徴や業務を理解した上で、ご自身のニーズに合った専門家を選ぶことが大切になります。

税理士の専門分野と業務内容について

税理士は、名前の通り税金に関する業務を行う国家資格者です。

法人税、所得税、消費税、相続税などの申告書の作成や、税務調査への対応、節税対策のアドバイスなどが主な業務となります。

これらは法律上、税理士のみに認められている「独占業務」とされており、資格がなければ行うことはできません。

公認会計士の専門分野と業務内容について

公認会計士は、主に監査を行う専門家になります。

特に上場企業や大手企業の財務諸表に対し、第三者としてその正確性や信頼性を保証するという役割を担っており、投資家や取引先などのステークホルダーに向けて、企業の健全性を示す大切な業務になります。

この監査業務は、公認会計士だけが行える独占業務となっています。

公認会計士が税理士業務を行っている?

上記の説明をすると、

「会計士も確定申告などの税理士業務を行っていませんか?」

とよく聞かれるのですが、これは過去に税理士不足を解消すべく、公認会計士は税理士試験を受けていなくても、登録するだけで税理士業務を行えるという制度によるものです。

ただ、実際には公認会計士と税理士では上記で解説した通り、専門分野や国家試験の内容も違いますので、この制度には以前から賛否があり、この制度だけを見て、税理士よりも会計士の方が上だと勘違いされている方もおられますが、実際には上下の関係ではなく、単に専門分野や独占業務の違いになります。

税理士と会計士のどちらと契約すれば良い?

どちらに依頼をすれば良いのかは、あなたが求めているサポート内容によって異なります。

例えば、税務申告や節税対策、記帳代行などを依頼する場合は税理士が適しているでしょう。

一方で、株式上場(IPO)の準備や監査対応、株式公開による資金調達といった目的がある場合は、公認会計士に相談するのが適しているかと思います。

税理士にも専門性の違いやスキルの差がある

税理士を選ぶ際に見落とされがちですが、実は税理士の中でも更に専門分野やスキルの違いがあります。

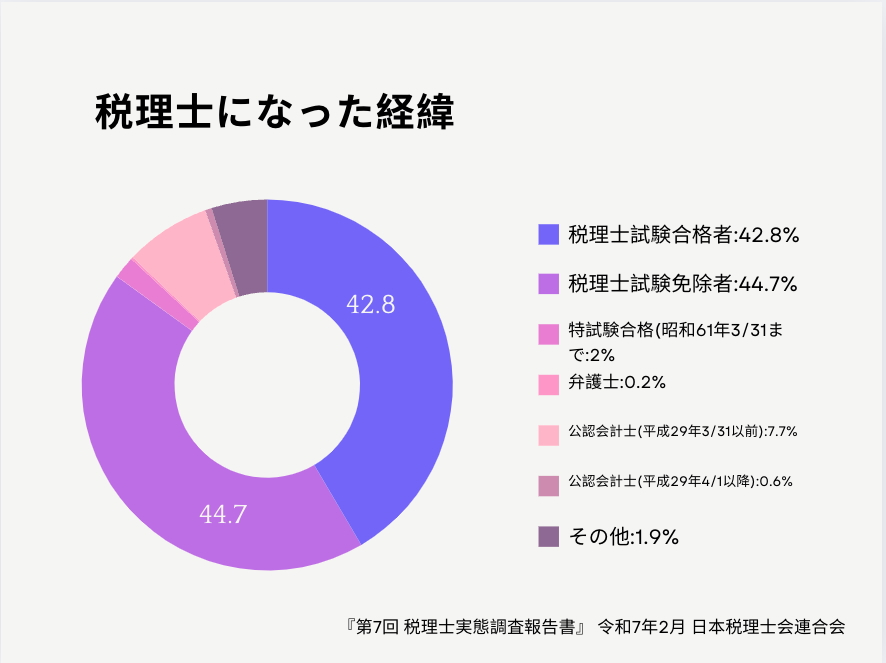

こちらでも紹介しましたが、税理士になるルートには複数あり、国家試験に合格した人以外に、試験を受けずに税理士になった方もおられ、令和7年度の統計では、税理士試験に合格している税理士は42.8%、一方で試験免除による登録者は44.7%と、税理士試験に合格されていない方の方が多い状況です。

ちなみに、税理士になるためのルートが複数あること自体は悪いとは思いませんし、なられてから更に研鑽を積んで、クライアントさんのお役に立たれている方もたくさんおられますが、弊社へご相談に来られたお客様の過去の資料を拝見すると、

「これまでも税理士が処理していたはずのに、なぜこんな不利な対処がされてるんだ??」

と感じることも少なくありません。

また、税理士試験は選択科目制で、会計科目2つと税法科目3つの合計5科目に合格する必要がありますが、中には「実務ではあまり使わないが受かりやすい科目」というのも実際あり、合格するためにそれらを選んで受験するということもよくあるケースです。

ただ弊社では、「お客様の役に立てない科目で合格したとしても意味がない」という理念から、スタッフが受験をする時には、現場で役に立つ科目を受験するよう指導しています。

実際には、税理士を選ぶ際に「どのルートで、何の科目で合格されましたか?」とはなかなか聞きづらいかと思いますが、中にはホームページに記載されている方もおられますし、そういった事実があること自体、知っておいて損はないでしょう。

(参考までに、弊社代表の堀は「法人税」「消費税」「相続税」「簿記論」「財務諸表論」に合格しており、社員の税理士は、「所得税」、「消費税」、「相続税」、「簿記論」、「財務諸表論」に合格し、専門的な内容や細かなポイントについては、やはりその科目に合格しているかどうかで差が出てくるものですので、それぞれに補完し合ってお客様のサポートに努めております)。

eBayに強い税理士選びで押さえるべき9ポイントとは?

eBayビジネスを安定的に成長させていくには、税金で損をしてしまわないよう、それらに長けた税理士を選ぶことが重要になってきます。

そこで今回は、eBayに強い税理士を失敗せずに選ぶために、確認すべき9つのポイントについて解説します。

1. eBayの税金に強いか

eBayの税金は上記でもお伝えしましたが、インボイスへの対応や消費税の還付など、ネットビジネスの中でもより専門的な知識とスキルが必要になります。

なので経験の少ない税理士だと対応が難しかったり、そもそもネットビジネスの仕組みから説明する必要があり、本来必要の無い面倒な処理をやらされていたケースも実際にあります。

弊社の無料相談へ来られた方の話を伺っていても、あまり考えずに税理士と契約した結果、

- ネットビジネスについて毎回こちらから説明していた……

- 申告前にやらされていた膨大な帳簿作業は実は本来必要ないものだった……

- 不利な税務処理をされていることが分かった……

という悩みをお持ちの方も多くおられるのが現実です。

ネットビジネスの話が通じないだけならまだしも、仕組みが分かっている者からすれば、本来必要の無い税務処理を日々やらされたり、節税に関しても不利な処理がされていたとなると、ビジネス運営にも悪影響が出てしまう可能性があるでしょう。

なのでそんな悲惨な思いをしないよう、できるだけこの9項目を事前に確認をした上で契約されることをお勧めします。

2. 面倒な記帳作業や確定申告を丸投げできるか?

税理士と顧問契約をしたものの、日々の記帳作業や領収書の整理など、面倒な税務作業は自分でやらないといけないケースは珍しくありません。

特に格安料金をウリにしている事務所に多いようですが、これでは本業にかけられる時間が削られてしまいますので、結果的に売上減少に繋がる恐れもあるでしょう。

税理士費用は経費として計上できますので変にケチるより、トータルでビジネスにかけられる時間なども考慮した上で選ぶ必要があるでしょう。

3. eBayに関する申告実績が豊富か?

eBayの税務処理では、消費税や各種手数料の扱いなど独自のルールが絡みます。

ただこれはプラットフォーム毎に異なりますのでミスが起きやすく、そのため税務署がよく指摘をしてくるポイントでもあります。

また、この辺りの規約等もよく変更されますので、常にアンテナを張っておく必要がある部分になります。

eBayの消費税還付について

eBayなど輸出ビジネスの税務処理においては、消費税の還付(返還)が関わってきますが、その手続きは非常にややこしく、特に最近は不正防止のためにより厳しくなってきていることもあっり、一般の税理士さんに依頼をしたら、

「弊所では対応できませんので専門のところに依頼をして下さい」

と言われて弊社へ来られる方が多くおられます。

なので、それらに強く実績があるかどうかも確認が必要でしょう。

▼消費税還付のやり方や必要書類、注意次項などについては、以下の記事にまとめていますのでご参照下さい。

輸出ビジネスにおける輸出免税や消費税還付、仕入税額控除の必要書類とやり方、注意すべきポイントについて税理士が解説しています。

この記事を書かせていただいているのは令和4年の夏ですが、春頃からの円安等で、日常的にも物価上昇の影響を受けている方も多いかと思います。 一方で、日本で仕入れて海外のAmazonやeBayなどのECサイトで販売するといった …

4. eBayの資金の流れを理解しているか?

前項の消費税や手数料とも繋がりますが、各プラットフォーム毎に売上計上や入金のタイミング等も異なります。

分かりやすいところでは、各業者によって締日や入金日は異なりますので、全て同じ処理をしてしまうと間違いになってしまいます。

慣れていない税理士さんだと把握されていないことも多いようですが、ここも税務署がよく指摘してくるポイントになりますので、弊社ではミスが起きないよう、それらをデータベース化し、スタッフ全員が把握できる環境を整えています。

5. 税理士費用とサービス内容のバランスは妥当か?

「安さにつられて今の税理士さんと契約したものの、結局ほとんどの作業を自分でしなければならなくて楽にならない……」、

というご相談も多く、その他、ネットビジネスの話が通じなかったり、適切な税務処理が行われていなかったりという不満もよく聞きます。

先も申しましたが税理士費用は経費として計上できますので、ケチって結局不利益を被るより、価格とサービスのバランスを考えて検討するようにしましょう。

6. オンラインのやり取りに対応しているか?

契約する上で、税金面のことはもちろんですが、よく見落とされるのが日々のやり取りやコミュニケーションについてです。

顧問税理士は長期的にあなたのビジネスをサポートする伴走者になりますので、そこが不便だとストレスに感じられるでしょう。

例えば、ビジネスはせっかくオンラインで行っているのに、毎月、書類を持って税理士事務所に出向かないといけなかったり、紙の資料しか受け取ってもらえない事務所もあるようですが、今やZoomやチャットなど、便利なツールもたくさんありますので、ご自身の希望によって使い分けられる環境が整っているかも重要でしょう。

7. eBayの法人化や節税対に強いか?

eBayでの売上が増えてくると、法人化による節税対策を考えられる方が多くおられます。

ただし、法人化すればそれだけで節税効果があるわけではなく、顧問税理士がどれだけ効果的な対策を講じることが出来るかにかかっていますので、どの税理士と契約するかで手元に残る金額に差が出て来てしまうのが現実です。

一例を挙げると、大手の企業が扱っている合法な節税商品というものが世の中には存在しますが、CMや広告などが法律で規制されていますので、大々的に宣伝することが出来ません。

更に、金融庁に登録のある者しか営業や販売活動が出来ないことから、誰でも提供できるものでもありません。

ただ、企業側も販売する必要がありますので、法律に則ったご案内や提案が出来るスキルの高いパートナーと組んで販路を広げていくことになりますが、これまでの信頼関係や税務実績などが評価され、たくさんのクライアント様から実際に喜んで頂けている弊社には、そんな良い商品の情報が自然と集まって来くることから、更にお客さんにも喜んで頂けるという好循環が生まれています。

つまり、同じ税理士資格を持っていたとしても、これまでの実績や人脈などによって、扱える節税手法やスキルが異なることから、結果的にクライアント様の手元に残る額に差が出て来るのです。

8. eBayなどネットビジネスの税務調査の実績が豊富か?

いくら節税対策を行っても、税務調査で否認されてしまっては意味がありません。

特にeBayなどのネットビジネスの税務調査では、「情報技術専門官」というそれらに詳しい調査官が同行することも多く、専門知識のない税理士だと対応に困られることもあるようです。

実際に、対応する税理士のスキルの差によって、個人事業であったとしても、数百万円から数千万円の差が出て来ることもよくありますので、しっかりと資産を守ってくれる税理士を選ぶことが大切になってくるでしょう。

▼ネットビジネスの税務調査の実態と具体的な対策法についてはこちらをご覧下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

9. 融資・助成金の申請支援に強いか

事業を拡大させるにあたって、資金調達や助成金を活用される方も多いかと思いますが、それらに強いかどうかも重要になってくるでしょう。

例えば弊社の場合、銀行へ提出する書類作成やサポートに加えて、お一人で相談に行くことに不安がある方のために、銀行の融資担当者を弊社へお呼びし、税理士同席の下、初回の面談を受けていただけるサービスも行っています。

また、助成金についても本来、社会保険労務士等の専門分野になりますが、それに特化した社労士に弊社で直接相談して頂けるサービスも行っています。

特に助成金などは、毎年ルールや条件も変わりますので、それらの情報に詳しい専門家に相談できるかどうかも重要になってくるでしょう。

eBay対応に強い税理士を選ぶ際の危険な落とし穴とは?

eBayに強い税理士を選ぶ際に、実は注意すべきポイントというのがあります。

良かれと思ってやっていたことが、実は間違いだったということもありますので、事前に理解しておくようにしましょう。

税理士マッチングサイトは危険?仕組みと使い方に注意!

最近多いのが「税理士紹介サイト」や「マッチングサイト」を使って、ネット上で税理士を探されるケースです。

所在地や対応業務など、希望の条件を入力すれば、検索して候補が上がってくる便利なサイトですが、実はこの仕組みを理解していないと失敗することにもなりかねません。

と言うのも、多くの税理士紹介サイトは、税理士側からの広告料や掲載料、契約成立時の手数料等で運営が成り立っています。

なので、必ずしも条件に合った本当にスキルの高い税理士が上位に表示されるわけではなく、広告料を多く払っているところが目立つ位置に表示されたり、また「○○に強い」「○○に対応」というのも、単に税理士の自己申告でしかありません。

実際、弊社にもサイトへの掲載依頼がよく送られて来ますが、内容は掲載料や広告費の話ばかりで、税務スキルの確認を求められたことはこれまで一度もありません。

なので、紹介サイトを通じてeBayに強い税理士と契約したものの、

- 話が通じず理解してもらえない

- eBay特有の知識がなく不利な処理がされていた

という相談者さんもおられました。

これでは、本当にスキルの高い税理士を探しておられる方の希望には添えないと思い、これまで弊社では、有料の紹介サイトへの掲載は行っていません。

単に家から近い税理士事務所を探すなどの使用なら問題ないかも知れませんが、もし紹介サイトの利用を検討される場合は、それらの背景もよく理解した上で活用する必要があるでしょう。

ネットだけでなくリアルに確認することも大切

インターネットを使って税理士を探すのが一般的になりましたが、もし良さそうだなと思う税理士事務所が見つかったら、その目で実際に確かめるということも大切です。

以前に来られた相談者さんのお話で、

「サイトを見る限り、スキルも高そうで印象が良かったので依頼しようと思ったんですが、掲載されてた住所をGoogleで調べてみたら、シェアオフィスだっので不安になってやめました」

という方もおられました。

シェアオフィスが必ずしも悪いとは思いませんが、税理士事務所というのはお客さんとの面会の他に、クライアント様の大事な情報や資料を保管しておく場所でもありますので、一定レベルの設備やセキュリティ環境が求められます。

派手な内装や豪華なオフィスである必要は全くありませんが、本当に皆さんから信頼されて人気の事務所というのは、やはりそれなりの所に構えていることが多いものです。

またネット上だけでなく、実際に訪問してみることで、画面上では分からなかった雰囲気や、スタッフの対応なども確認できますので、出来るだけ事務所に足を運ばれることをおすすめします。

もしどうしても訪問が難しい場合は、ZoomやGoogle Meetなどを利用したリモート相談でも、ある程度の雰囲気や応対を感じることは出来るでしょう。

もし、事務所での面談を希望した際に「では近くのカフェで」など、訪問を断られるようであれば、もしかしたら何か理由があるのかも知れません。

ネットの情報はいくらでも良く見せることが出来ますので、契約後に「思っていたのと違った……」と後悔しないよう、できる限りリアルな情報や対応を確認することも大事でしょう。

税理士変更をスムーズに行うための実践ポイントについて

既に契約している税理士さんに不満があるものの、「関係を悪くしたくない……」「今さら言い出しにくい……」などの理由から、ついついそのまま付き合いを続けてしまっている方も多いかも知れません。

ただ、税理士との関係というのは今後の事業発展や資金面、さらには心の余裕にまで影響を及ぼします。

先ほども少しお話しましたが、ネットビジネスに詳しくない税理士にお願いしていたところ、本来は全く必要のなかった面倒な税務作業をずっとやらされていたり、知らない間に不利な税務処理をされていたというケースも実際にあります。

仮に月10万円のロスが出ていたとして、面倒だからとそのままズルズルと先送りをしていた結果、1年で120万円、10年で1200万円のロスにもなり得ます。

そんな時はまず、ご自身によって何が優先順位が高いのか、客観的に整理してみることをお勧めします。

- 税理士の変更を伝えるのが面倒なので、このまま先送りしたい

- 税務関係のストレスから解放されてビジネスに専念したい

- 将来的な事業の発展や利益アップを目指したい

例えば上記のような要素を客観的に見てみて、どれを優先すべきなのか冷静に判断されるのも良いでしょう。

税理士変更は一般的なこと

税理士を変えることに罪悪感があるという方もおられるかも知れませんが、実際には税理士の変更というのは、企業活動の中では一般的に行われていることです。

たとえば会社が成長した場合や事業の方向性が変わったとき、それに合った知識や経験を持つ税理士に切り替えることは、ごく自然で合理的な判断と言えるでしょう。

なのでほとんどの税理士は、変更を申し出たとしても冷静に受け止めてくれるケースが大半でしょう。

まれに態度が悪くなる人や、無理な引き留めにかかる方もおられるかも知れませんが、そんな時こそ「やっぱり変更して良かった」と感じられるかと思います。

実際に変更された方のお話を伺っていても、「驚くほどあっさり終わった」「もっと早く伝えればよかった」のような内容がほとんどです。

丁寧な言葉と感謝を伝えることがトラブル回避のカギ

税理士の変更を伝える際に気をつけたいのが、「伝え方」です。

たとえ不満があったとしても感情的にならず、これまでのサポートに対する感謝の気持ちを伝えることで、余計なトラブルを避けることに繋がるでしょう。

もしどうしても理由を言いづらい場合には、たとえば、

「どうしても断れない縁故ができまして……」

などの理由を使うのも一つの方法でしょう。

まとめ

今回は、eBay販売に強い税理士を失敗せずに選ぶ方法について解説しました。

いくらビジネスで利益を上げても、依頼をする税理士の腕によって、手元に残る金額が変わってきてしまうのが今の日本の現状です。

なので、「知り合いにいたから」、「家が近かったから」と安易に選ばず、将来の発展を見据えて慎重に選ばれることをお勧めします。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。