この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

弊社はネットビジネスに特化した会計会社(税理士事務所)で、多くの方がご存知の超有名ユーチューバーさんの他、全国でYouTubeをされている皆さんからご依頼をいただき、多くの税務実績がございます。

本業の方はもちろん、中には副業で始めたものの、収益が増えてきたので独立し、法人化をして本格的にやっていきたいとおっしゃる方も多く、

「YouTubeの法人化について相談したい」

「動画制作に集中したいので、面倒な確定申告や節税などの税務作業は丸投げでお任せしたい」

とおっしゃる方が増えています。

なので今回は、YouTubeビジネスで個人事業から法人化をする方法や、失敗しないためのポイントについて、また無料で会社を設立して法人化する方法などについても解説していきます。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

YouTuberが個人事業主から法人化するメリットとデメリットは?

個人事業主としてYouTubeビジネスを行っていく中で、収益が増えてくると法人化を検討される方が多くおられます。

主に節税対策や信用力のアップを目的にされている場合が多いかと思いますが、法人化には多くのメリットがある一方で、もちろんデメリットも存在しますので、知らずに失敗してしまわないよう、それらについても詳しく解説します。

YouTuberが法人化するメリットとは?

法人化することのメリットとしては、主に

- 効果的な節税の選択肢が増える

- 社会的信用度の向上

- 融資や資金調達がしやすくなる

などがあげられるでしょう。

効果的な節税の選択肢が増える

法人化をすることで、節税の選択肢が広がり、個人と比べて効率的に税金を軽減できる可能性が高まります。

例えば初歩的なことで言うと、役員報酬を経費として計上することで、個人所得税と法人税のバランスを調整し、全体の税負担を軽減することが可能です。

その他、退職金を支給したり、個人事業では出来ない法人ならではの節税法も増えることから、これらを利用して課税所得を減らせる可能性が出て来ます。

ただし注意点としては、法人化はあくまでスタートであり、それをしたから自動的に税金対策になるわけではありません。

実は税理士でも、人によってそのスキルや実績は大きく異なりますので、YouTubeの知識や申告実績、税務調査の立ち会いなどの差はもちろん、節税対策や税務調査対策というのは試験にも出ませんので、税理士になった後、その方がどれだけ日々研究し、実践で活用できているかで雲泥の差が出る部分になります。

つまりそれらに長けた税理士に依頼をするかどうかで、大きな違いが出て来ることを知っておく必要があるでしょう。

その辺りの詳細については、以下の記事にまとめてありますので併せてご参照下さい。

関連記事>>>『YouTubeの税金や節税に強い税理士の正しい選び方とは?』

社会的信用度の向上

法人化をすることで、社会的な信用度が高まります。

YouTube(Google)からの収益のみの場合は、あまり実感の湧かない方が多いかも知れませんが、例えば広告案件だったり、その道の専門家としてYouTubeを入り口に、何かオリジナルの商品やサービスを提供したり、イベントを行ったりする際にも、購入者(閲覧者)はもちろん、取引する企業さんに対しても、法人化をしていることで信頼度を上げることに繋がるでしょう。

ちなみに余談ですが、結婚をする際、相手のご両親に職業を聞かれた時に「ユーチューバーです」とは言いづらかったものの、「会社の代表をやっています」と言えるようになったことで安心感が増し、OKしてもらえたというクライアントさんもいらっしゃいました。

融資や資金調達がしやすくなる

上記の信頼度と繋がる部分でもありますが、法人は決算書や財務諸表を通じて事業の透明性を示すことができますので、ビジネスを拡大していく時に、銀行からの融資を受けやすくなる可能性が高まるでしょう。

YouTuberが法人化するデメリットとは?

法人化には多くのメリットがありますが、同時に以下のようなデメリットも発生します。

事前にこれらを把握して対応することで、リスクを最小限に抑えられるでしょう。

経理・税務作業の複雑化

法人化により、個人よりも税務や会計処理が複雑になります。

例えば決算書や財務諸表の作成が必要で、会計帳簿の作成や仕訳の処理も増えます。

そのため、ほとんどは税理士に依頼をするのが一般的ですが、いかに

- YouTubeの知識や税金対策に詳しい税理士を選べるかどうか

- 日頃の面倒な処理を丸投げできて、動画制作に集中できるか

で、今後のビジネス展開にも大きく差が出て来るでしょう。

法人の維持費や社会保険料の増加

法人を維持するためには、毎年、赤字でもかかる「法人住民税の均等割(約7万円)」や、社会保険の加入を求められることもあり、個人よりも維持費が高くつく可能性があります。

尚、社会保険については本来税理士ではなく「社会保険労務士」が専門になりますので、弊社へご依頼の場合、専門家に直接ご相談いただくことも可能ですのでお気軽にご相談下さい。

それらのことから、無料相談でも

「将来もしYouTubeからの収益が減ったら、維持費が負担になる気がして法人化するべきか迷ってます」

という方もおられます。

この解決策として、もし収益が減った場合でも、法人運営を一時休止して、均等割を停止する手続きも弊社では出来ますので、それを行えば納める必要はなくなります。

会社設立時に初期費用がかかる

法人を設立する際には、定款の作成や登記申請などの手続きに費用がかかります。

株式会社で約30万円、合同会社で約10万円の初期費用が発生しますが、これらは一度だけの支出ですし、法人化のメリットと比較しても、長期的に見れば大した負担にはならないことが多いでしょう。

また後にご紹介しますが、会社設立にかかる費用を無料にする方法もありますので、それらを利用することで、デメリットを軽減させることは可能です。

法人化のデメリットの対処法について

ここまでお伝えした法人化によるデメリットは、事前に知って対策をすることでほとんどは解決されます。

例えば、経理や税務の複雑化については、日々の作業を丸ごと任せられる税理士に依頼をすることで、動画制作に集中することが可能ですし、また税理士費用は経費として計上できるため、結果的にビジネスへの負担は軽減されるでしょう。

また、均等割などの維持費についての解決策はお伝えしましたが、会社設立時にかかる費用についても軽減することが可能です。

会社を無料で設立をして法人化する方法とは?

上記でお伝えした通り、法人を設立する時には費用がかかりますが、設立当初は何かと物入りになることも多いでしょう。

なので、少しでもその負担を軽減していただけるよう、弊社の「節税お任せパック法人タイプ」をお申し込みの方は、会社設立にかかる費用は弊社が負担させて頂きます。

それにより、設立手数料0円で法人化を進めることができ、また普段の帳簿付けや領収書の整理、申告作業など、面倒な税務作業を丸投げして頂けますので、動画制作やビジネスに集中することが可能になります。

(登記にかかる司法書士費用を弊社が負担いたします。但し、行政に納める費用や税金は対象外です。また弊社提携の司法書士に限りますので、詳細についてはページ下部のメールフォームからお気軽にお問い合わせください)。

YouTuberが法人化を検討するタイミングとは?

弊社には、YouTuberのクライアントさんも多くおられますが、法人化を検討されるタイミングには傾向がありますので、よくあるパターンをご紹介します。

YouTubeの収益が増えたタイミングで。但し個人と法人の税率だけを見比べて判断するのは間違い?

YouTubeの収益が増加したタイミングで、税金対策を考えて法人化を検討される方が多くおられます。

ただよくある間違いとして、個人と法人の税率を見比べて判断されている方がいらっしゃいますが、それは誤りです。

まずは以下の表をご覧下さい。

個人事業主の所得税率

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,50,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

法人の法人税率(資本金1億円以下など中小法人の場合)

| 所得金額 | 税率 |

|---|---|

| 所得が年800万円以下の部分 | 15% |

| 所得が年800万円超の部分 | 23.2% |

税金はどの金額にかかるの?

上記は個人事業主の所得税率と法人税率の表になりますが、一例として、

「それぞれの表を見比べると、900万円を超えると個人事業主の所得税率が33%だけれども、法人税率は900万円だと23.20%なので、売上が900万円を超えたら法人化を検討しよう」

と考えている方がおられますが、大前提として、税金というのは

「売上(収益)-経費や控除=課税所得」

に対してかかるのであって、売上や収益にかかるのではありませんので、売上やYouTubeの収益額だけを見て、個人から法人化するかを判断をするのは間違いだということです。

実際には経費や控除を考慮した「課税所得」で判断する必要があるのですが、個人事業主と法人では活用できる経費や節税対策も異なりますし、依頼をする税理士によっても差が出るものですので、それらを踏まえて考えることが重要です。

法人化を考える収益の目安について

では、「どのくらいの収益になれば法人化を検討すればですか?」という問いの答えですが、これはYouTube以外の収入の額によっても異なるのと、依頼をする税理士のスキルによって差し引ける経費等も変わって来ますので、一概には言えません。

ただ弊社に相談される方は、年間の収益が300万〜500万円を超えた辺りから法人化を検討される方が多い印象です。

消費税の課税事業者になるタイミングで

法人化を考えるタイミングで多いものとして、消費税の課税事業者になるタイミングがあります。

インボイス制度に登録をして課税事業者になる場合や、YouTubeなどで年間収益が1,000万円を超えると、通常2年後から消費税の課税対象となりますが、実は法人化することで、このタイミングを遅らせることが可能です。

免税事業者期間の延長とは?

例えば、2024年に個人事業主として1,000万円以上の売上を達成した場合、通常は2026年から消費税の課税対象となりますが、2026年1月1日に法人化をすれば、免税事業者の期間をさらに2年間延長でき、2028年まで消費税の支払い開始時期を遅らせることが出来ます。

ただし、法人化すれば必ず免税事業者になれるわけではなく、

- 資本金が1,000万円以上の場合

- インボイス登録をしている場合

- 相続により課税事業者の事業を継承した場合

- 特定新規設立法人を設立した場合

などは、初年度から消費税の課税対象となりますので注意が必要です。

事業拡大のタイミングで

ユーチューバーの収益源として多いのが、

- YouTubeパートナープログラム(グーグルアドセンス)からの広告収入

- スーパーチャットや投げ銭

- スポンサーとの契約による広告収入

- YouTubeメンバーシップのサブスク報酬

- 概要欄に貼ったリンクからの物販やアフィリエイト報酬など

があげられますが、ユーチューバーさんによっては事務所に所属したり、物販を行う場合はそれを制作する業者さんとの契約や、アフィリエイトの場合はASPの登録の際など、法人の方が良いということから、法人化を検討される方もおられます。

YouTubeの法人化で会社の設立費用はいくらかかる?

YouTuberが法人化する際、会社設立には費用が発生します。

通常、株式会社か合同会社のどちらかになるかと思いますが、設立費用が異なりますのでそれぞれ解説します。

株式会社設立にかかる費用

株式会社を設立する場合、以下のような費用が発生します。

- 定款認証費用:5万円

- 登録免許税:15万円

- 司法書士費用:10万円前後(依頼をする場合)

合計で約30万円が必要です。

まず、「定款認証費用」とは、会社設立時に公証役場で定款を認証してもらう際に支払う費用で、これに5万円がかかります。

また、「登録免許税」は法人設立時に法務局に納める税金で、株式会社の場合は15万円となります。

さらに、設立手続きを司法書士に依頼する場合は、手数料として約10万円が必要になります

(上記でのご紹介の通り、弊社サービスへお申し込みの方は弊社がこの費用を負担させて頂きます。詳しくは事前にお問い合わせ下さい)。

合同会社設立にかかる費用

合同会社の場合、株式会社に比べて設立費用が少なく抑えられます。

- 登録免許税:6万円

- 司法書士費用:5万円前後(依頼する場合)

合計で約10万円となります。

合同会社の場合、定款認証が不要なため、その分コストが削減されます。

登録免許税は6万円で、司法書士に手続きを依頼する場合は、5万円前後の費用がかかることが一般的です

(上記でのご紹介の通り、弊社サービスへお申し込みの方は弊社がこの費用を負担させて頂きます。詳しくは事前にお問い合わせ下さい)。

普通の法人とマイクロ法人、どちらがYouTuberに適している?

最近では「マイクロ法人」についての問い合わせも増えています。

マイクロ法人とは法的な法人形態ではなく、従業員を雇わずに少人数で運営する法人のことを指します。

YouTuberのように一人でビジネスを展開する場合は、この形態にされることも多くあります。

マイクロ法人の特徴とは?

マイクロ法人は、小規模な事業運営を前提としており、初期費用を安く抑えられることから、従業員などは雇わず一人で動画制作をされている方等などに向いています。

マイクロ法人の設立手続きは?

マイクロ法人の設立手続きは、一般的な法人と基本的に同じです。

定款の作成、公証役場での認証(株式会社の場合)、そして法務局での登記が必要になりますので、必要書類の準備や手続きが求められますが、司法書士などの専門家に依頼をすればお任せで進めることが可能です。

マイクロ法人と個人事業主の併用はリスクがある?

ネット上では、個人事業とマイクロ法人を併用することで、節税できると紹介されているようですが、ネットビジネスの税務調査に何度も立ち合っている経験から申し上げますと、同じ事業(今回の場合はYouTube)を個人事業とマイクロ法人で同時に行うことは、所得の分散による租税回避(税金逃れ)とみなされ、税務署から追徴課税をされる可能性があります。

弊社が税務顧問を務めさせて頂いているクライアントさんは、日頃から税務調査を見越した上で対策をさせて頂いておりますので、今までそれらで追徴されたことはありませんが、YouTubeの節税は元より、それらの税務調査対策に長けている税理士が顧問でない場合は、節税目的で安易に個人事業とマイクロ法人の両方で同じ事業を行うとリスクが高くなりますので、予め知っておきましょう。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

YouTubeの法人化に必要な書類や手順について

YouTuberが法人化する際の具体的な手順や必要書類について詳しく解説します。

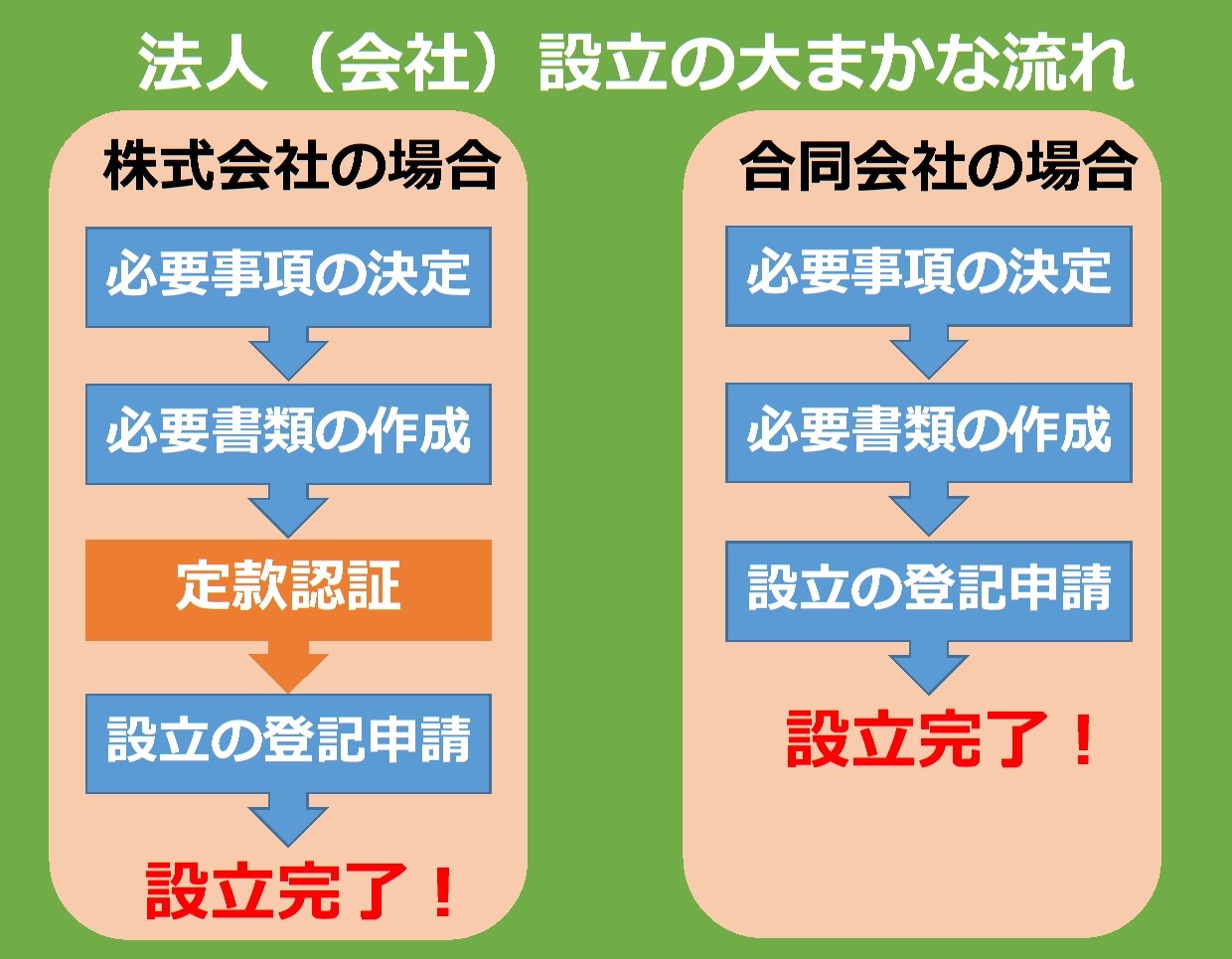

法人を設立する基本的な手順は、

- 法人の種類を決める

- 定款を作成する

- 定款の認証を行う(株式会社の場合)

- 法務局で登記申請を行う

- 法人設立が完了

という流れになります。

法人の種類を決める

法人には以下の通りいくつかの形態があります。

- 合名会社

- 合資会社

- 合同会社(LLC)

- 株式会社

※有限会社は2006年5月1日に廃止されているため、現在あるものは過去に設立されたものです。

ユーチューバーで法人化を検討される方は、収益が増えてきて節税を目的に考える方も多いかと思いますが、通常YouTubeビジネスの法人化は「株式会社」か「合同会社」のどちらかになるでしょう。

以下にそれぞれの特徴を解説します。

株式会社

- 設立費用:約30万円

- 信用力:取引先や金融機関からの信用が得やすい

- 役員の任期:通常2年、株式譲渡制限を設定すれば最長10年まで延長可能

株式会社は合同会社と比べて設立費用が高いものの、信用度の面などでより有利になることがあります。

なので今後、対外的な信用度や事業の拡大を見越している場合は、株式会社が良いでしょう。

合同会社(LLC)

- 設立費用:約10万円

- 手続き:簡単で費用も安い

- 役員の任期:設定が不要

合同会社は設立コストが低く、手続きも比較的シンプルです。

なので、YouTubeの動画制作に特化され、特に対外的なやり取りも少ない方に適しているでしょう。

会社設立に必要な費用について

先ほどもご紹介しましたが、株式会社と合同会社の設立費用は異なり、費用の内訳も変わってきます。

資本金に関しては、株式会社と合同会社のどちらも1円から設立が可能です。

資本金に関しては、株式会社と合同会社のどちらも1円から設立が可能です。

設立時にかかるその他の費用には、以下のものがあります。

「登録免許税」や、株式会社の場合、公証役場で定款の認証を受ける際に「定款認証費用」が発生しますが、合同会社ではこの費用は不要です。

また、定款には「印紙代」がかかりますが、電子定款で作成し電子認証を行う場合、この4万円の印紙代は不要になります。

電子認証を行うための専用設備が必要になりますが、一般的には司法書士に依頼すれば、電子認証に対応しているところがほとんどかと思いますので、印紙代も節約し、手続きも代行してもらえます。

無料で会社設立も可能

弊社サービスへお申し込みの方は、会社設立にかかる費用は弊社が負担させて頂きますので0円で設立が可能です。

(登記にかかる司法書士費用を弊社が負担いたします。但し、登録免許税など行政に納める費用や税金は対象外です。

また弊社提携の司法書士に限りますので、詳細についてはページ下部のメールフォームからお気軽にお問い合わせください)。

会社設立に必要な書類

以下が法人設立に必要な書類になりますので、準備をする必要があります。

尚、これらは法務局でひな形をもらえますので、それを元に作成することができますし、司法書士に依頼すれば、書類の作成から登記申請までを代行してもらえます。

- 定款:法人の基本的な運営方針を記載する書類。株式会社の場合は公証役場での認証が必要

- 設立登記申請書:法務局に提出する書類

- 役員の就任承諾書:選任された役員がその職務を受け入れたことを示す書類

- 発起人の同意書: 発起人が法人設立に同意したことを証明するための書類

- 資本金払込証明書:設立時の資本金が正しく払込まれたことを証明するもの

- 印鑑届出書:代表印を法務局に届け出るための書類

商号を決める

会社の名称(商号)を決めます。

商号には「株式会社○○」や「○○合同会社」のように、会社形態を含める必要があります。

使用できる文字は、

- 漢字

- ひらがな

- カタカナ

- アルファベット

- アラビア数字(0、1、2、3、4、5、6、7、8、9)

- 記号(「,(コンマ)」、「-(ハイフン)」、「.(ピリオド)」、「・(中点)」、「'(アポストロフィー)」、「&(アンバサンド)」など)

になりますので、これらを組み合わせて、事業内容やイメージ、ブランドなどを考慮して決めましょう。

注意点として、会社の業務内容を誤認させるような名前や、他の有名企業と誤解を招きやすい名前はトラブルになる可能性がありますので避けましょう。

事業目的を決める

法人が行うビジネスの内容を記載します。

ユーチューバーの場合は、「動画制作」や「インターネットを使ったマーケティング業」などが一般的でしょう。

ポイントとしては、事業目的に記載していない事業は原則行えませんので、もし将来的に行う可能性がある事業があれば、記載したからと言って全てを必ず行う必要はありませんので、最初に記載しておくことで余分な変更費用や手間を省くことが出来ます。

ただ注意点として、

「じゃぁとりあえずいっぱい書いておこう」

と思われるかも知れませんが、過剰に書きすぎてしまうと、銀行の審査や税務調査に影響してくる可能性もありますので、常識の範囲内に留めましょう。

効果的な「魔法のフレーズ」とは?

事業目的を記載する際、実は税務上で有利になる「魔法のフレーズ」というのが存在します。それは、

「その他適法な一切の事業」

という表現です。

このフレーズを定款の最後に加えることで、適法であれば定款の変更を行わなくても、幅広い事業を行うことが可能になります。

ただし注意点として、役員が複数いる法人の場合は、事業目的外の行動を防ぐために

「上記各号に付帯関連する一切の事業」

と記載する方が安心でしょう。

ちなみに、過去に何人かの司法書士から

「そんなフレーズは入れたことがないから入れられません」

と言われたことがありますが、これはその方がご存知ないだけで、弊社でも非常に多くのクライアントがこのフレーズを活用されていますが、問題になったことは一度もありません。

もしどうしても対応できない司法書士だった場合は、将来的な納税額やビジネス展開を考えても、他の方に変更することを検討されるのも一つでしょう(弊社でご紹介することも可能です)。

本店の所在地を決める

法人の本店所在地(会社の住所)を決めます。

ちなみに登記上は、実際の業務拠点と違うところでも特に問題はありませんが、その住所が税務署などからの書類の送付先となりますので、確実に郵便物を受け取れる場所にしましょう。

また、法人登記が可能な物件であることも事前に確認しておきましょう。

出資者と資本金を決める

法人の出資をする人(出資者)と、その金額を決定します。

尚、この金額の合計が会社の資本金になります。

ポイントとしては、資本金が1,000万円以上の場合は初年度から消費税の課税対象になりますので、特にこだわりや問題がなければ、資本金は1,000万円未満に抑えるのが良いでしょう。

また注意点として、複数人で出資をする場合、株式会社は出資金の代わりに自社株を発行することになりますが、代表取締役が保有している株式の議決権が50%未満だと、第三者の思惑によって代表取締役を解任させられる可能性がありますので、出資金を募る際は、出来れば代表取締役が2/3、最低でも半分超は保有しておくようにしましょう。

会社の役員を選ぶ

次に、会社の役員を選びます。

中小企業では、出資者がそのまま役員を兼任することが一般的ですが、株式会社の場合、出資者が役員にならなくても特に問題ありませんし、出資していない人物が役員に就任することも可能です。

一方、合同会社では、出資者が自動的に役員(社員)としての役割を担う仕組みになっています。

役員報酬を決める

次に、役員報酬の金額を決定します。

役員報酬は法人税の経費として計上できますので、適切に設定することで節税効果が高まります。

ただし注意点として、報酬は原則として1年間は変更できないため、決める時のポイントとしては、「これまでの業績」や「税金や社会保険料」などを総合的に考慮して金額を決定する必要があるでしょう。

これまでの業績を踏まえて検討する

役員報酬は、基本的に会社の業績に応じて決定されますが、会社の設立初年度は、個人事業主の時の収益を基に、将来的なビジネスの成長を考えて報酬額を設定することになるかと思います。

税金や社会保険とのバランスを考える

役員報酬は法人の経費として認められますので、報酬を増やすことで法人税や法人住民税を減らすことが出来ますが、役員個人の所得が増えると、個人の所得税が上がることになりますので、税金と社会保険料のバランスを考えて報酬額を決めることが重要になります。

もし既に顧問税理士がいる場合は、適切な報酬額の設定を相談しながら進めるのが良いでしょう。

代表者を選ぶ

役員が決まればその中から代表者を選出します。

マイクロ法人のように役員が1名しかいない場合、その人が自動的に代表者になります。

ちなみに、株式会社では「代表取締役」、合同会社では「代表社員」という名称が使われます。

決算期の設定

法人の決算期を決定します。

個人事業主の場合、所得税の対象期間は1月1日から12月31日までですが、法人の場合は決算期を自由に設定できます。

決算期を選ぶ際の判断基準としては、

- 資金繰りを考慮する

- 税理士の状況を確認する

を考えるのが良いでしょう。

資金繰りを踏まえて決める

決算日から2ヶ月後が申告と税金納付の期限になりますので、その時に手元に十分な現金が確保できる時期を考慮して決算期を設定する必要があります。

例えば、ファッション系やガジェット系ユーチューバー等で、オリジナル商品の製作販売などもされている場合は、一時的に制作費として資金を持ち出しているケースもあるかと思いますが、その時期に手元に現金が確保できるかどうかを考慮した上で決算期を設定する必要があるでしょう。

税理士の状況を確認する

法人化した際は、決算業務を税理士に依頼することが一般的ですが、もし既に顧問税理士がいる場合は、事前に税理士事務所の繁忙期を確認しておくのが良いでしょう。

実際、税理士事務所には決算が集中する月と余裕のある月が存在します。

なので、個人の確定申告と重なる時期や、決算の多い月に設定してしまうと、1社にかけられる時間やマンパワーが相対的に少なくなることが考えられますので、ゆっくり相談したい方で、もしこだわりがなければ、繁忙期は避けて余裕のある時期にされるのもベターな選択でしょう。

会社設立後に必要な手続き

法人設立が完了した後は、税務署への法人設立届出や、場合によっては労働保険や社会保険などへの加入手続きが必要になりますので、それらも忘れず行うようにしましょう。

ユーチューバーが法人化をする時に使える補助金・助成金について

YouTuberが法人化をする際、利用できる可能性のある補助金や助成金がいくつか存在しますので、自社の状況に応じて適切な制度を検討してみられるのも良いでしょう。

ちなみに、これらは税理士ではなく社会保険労務士が専門の分野になります。

弊社サービスを利用される方は、助成金に特化した専門の社会保険労務士に直接相談することも可能ですので、詳細はお問い合わせください。

補助金と助成金の違いは?

補助金と助成金はよく混同されがちですが、それぞれ異なる特徴を持っています。

補助金とは?

補助金は主に経済産業省や地方自治体が提供し、事業拡大や設備投資を支援するものになります。

申請するには要件を満たすことに加えて審査が必要になります。

尚、受給後の返済義務はありません。

助成金とは?

助成金は厚生労働省が管轄し、雇用促進や職場環境の改善を目的としています。

要件を満たせば、原則として基本的に誰でも受給ができます。

こちらも返済不要です。

法人化する時に活用できる補助金について

法人化に伴い活用できる代表的な補助金について見ていきましょう。

- 小規模事業者持続化補助金

- ものづくり・商業・サービス生産性向上促進補助金

- IT導入補助金

小規模事業者持続化補助金について

この補助金は、小規模事業者が販路拡大や事業改善のために使用でき、経費の2/3が補助されます。

補助金額は50万円から最大250万円です。

広告費などにも活用できるため、特にオリジナル商品を販売されているユーチューバーの方などは、新たな商品の販路開拓にも活用できる可能性があるでしょう。

関連リンク>>>『中小企業庁 小規模事業者持続化補助金』

ものづくり・商業・サービス生産性向上促進補助金について

中小企業向けの補助金で、生産性向上や新しい制度への対応に必要な設備投資を支援します。

補助額は100万円から4,000万円で、補助率は1/2〜2/3です。

関連リンク>>>『ものづくり・商業・サービス生産性向上促進補助金_公募要項)』

IT導入補助金について

中小企業のITツールの導入を支援する補助金です。

通常枠(A・B類型)の他に、

- セキュリティ対策推進枠:サイバーインシデントやサーバー攻撃のリスク低減をはかるためのもの

- デジタル化基盤導入枠:会計ソフトや受発注システム、決済システムやECシステムの経費の一部を補填

があります。

補助率は1/2から最大4/3となっており、法人化に伴うシステム導入に役立てることができます。

関連リンク>>>『IT導入補助金』

法人化する時に利用できる助成金について

YouTuberの法人化で使える可能性のある助成金もいくつかありますので、代表的なものを紹介します。

- キャリアアップ助成金

- 地域雇用開発助成金(地域雇用開発コース)

- トライアル雇用助成金(一般トライアルコース)

キャリアアップ助成金について

非正規雇用者を正社員に転換する際に支給される助成金です。

- 正社員化コース

- 障害者正社員化コース

- 賃金規定等改定コース

- 賃金規定等共通化コース

- 賞与・退職金制度導入コース

- 短時間労働者労働時間延長コース

- 社会保険適用時処遇改善コース

などがありますが、この中で、ユーチューバーの法人化の際に使えるコースとしては「正社員化コース」があげられるでしょう。

例えば、今までアルバイトの方に動画の編集作業をお願いしていたのを、法人化を機に正社員として雇用される場合などで使える可能性があるでしょう。

尚、「正社員化コース」では対象労働者1人あたり、中小企業の場合は57万円+α、大企業の場合は42.75万円+αが支給されます。

関連リンク>>>『厚生労働省_キャリアアップ助成金』

地域雇用開発助成金(地域雇用開発コース)について

雇用が少ない地域で事業所を設置し、現地住民を雇用する場合に支給される助成金です。

事業所の設置費用や雇用人数に応じて助成額が決まります。

ユーチューバーはネット環境が整えば、ジャンルによっては街中でなくても活動できるケースも多いかと思いますので、現地で雇用することも考える場合には有効でしょう。

支給額は、計画日から完了日までの間に要した事業所の設置・整備費用と、増加した対象労働者の数に応じて、1年ごとに最大3回まで支給されます。

関連リンク>>>『厚生労働省_地域雇用開発助成金』

トライアル雇用助成金(一般トライアルコース)について

ハローワークや職業紹介機関の紹介で、技術的な能力や職業経験の浅い求職者を、試験的に雇用する場合に支給される助成金です。

1人あたり月額4万円(母子家庭・父子家庭の場合は5万円)が支給されます。

関連リンク>>>『厚生労働省_トライアル雇用助成』

その他の補助金・助成金について

その他にも、地方自治体によっては、創業支援に特化した補助金や助成金も提供されています。

詳細は各自治体のサイト等で最新情報を確認することをお勧めします。

関連リンク>>>『J-Net21』

YouTubeの企業(法人)アカウントとは?

これは法人化や税務の内容ではなく、YouTube内でのことですが、YouTubeの企業(法人)アカウントとは、企業が開設して運用するYouTubeチャンネルのことです。

ただ企業アカウントという名称ですが、YouTube上の仕組みとしては、一般的な個人が運営するアカウントと基本的には同じです。

企業がYouTubeチャンネルを開設する際には、大きく2つの方法があります。

- YouTubeブランドアカウントを使う

- Googleの個人アカウントを使う

どちらの方法を選ぶかによって、アカウント管理や機能面での違いが生じます。

以下に、それぞれの特徴を詳しく見ていきましょう。

※こちらは記載時の内容です。YouTubeの仕様はよく変わりますので、それらについての質問はYouTubeへ直接お問い合わせ下さい。

YouTubeブランドアカウントとは?

YouTubeブランドアカウントは、企業や組織名、またはブランド名をアカウント名として使うことが出来るYouTubeアカウントのことです。

メリットとしては、複数のメンバーが同じチャンネルを共同で管理できたり、必要に応じて複数のチャンネルを作成することも可能です。

Google個人アカウントを使う

Googleの個人アカウントを利用して開設されたYouTubeチャンネルは、1つのアカウントで1チャンネルしか作成できません。

また、チャンネルの管理は基本的に1人に限られ、他のメンバーと共有する場合、Googleアカウント自体を共有する必要があります。

YouTubeブランドアカウントと個人アカウントの違いについて

上記の違いについて表にまとめてみました。

| 内容 | ブランドアカウント | 個人アカウント |

|---|---|---|

| チャンネル数 | 最大200個 | 1個 |

| 管理アカウント数 | 複数可能 | 1個 |

| チャンネル名の変更 | ○ | ○ |

| 権限の設定 | ○ | × |

| 画像の変更 | ○ | ○ |

ちなみに、以前はチャンネル名の変更が出来るのはブランドアカウントのみでしたが、現在は個人アカウントでも変更可能になっています。

つまり、違いとしては

- 開設できるチャンネル数

- 管理アカウント数

になります。

尚、料金はどちらも無料です。

YouTube企業(法人)アカウントを使う目的とメリットとは?

企業がYouTube(法人)アカウントを運営する目的は色々ありますが、主に次のような活用法が一般的です。

- 認知度の向上:アカウントに企業名やブランド名を入れられることから、それらの知名度を高めることを目的として

- 製品やサービスのプロモーション:商品の紹介動画や使用方法の説明、お客様の声をなどを通して購買意欲アップを目的として

- 集客とマーケティング:YouTubeを通じて、広告を利用したり、SEO対策を行うことで、企業のウェブサイトや店舗への集客を目的として

まとめ

今回は、ユーチューバーが法人化する際に必要な書類や手順、補助金や助成金などのポイントについて解説してきました。

税理士によって、節税や税務調査のスキルに違いがあるのはもちろん、特に設立費用の額や、事業目的の記載内容で、今後の税務的に有利にするポイントなどは、知っているかどうか、対応できる税理士かどうかで異なってきますので、しっかりと理解した上で、法人化を進められるのが重要になってくるでしょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。