この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、YouTuberの方がメンバーシップを行ったり、『DMMオンラインサロン』や『YOOR』、『BASE』や『CAMPFIREコミュニティ』などのプラットフォームを使ってオンラインサロンを運営し、収入を得ている方も増えており、ネットビジネス専門の会計会社(税理士事務所)である弊社へも、全国のオンラインサロンオーナーから、税金や確定申告に関する質問が寄せられ、また日本トップクラスの有名ユーチューバーの方をはじめとした顧問実績も多数ございます。

ただご相談を伺っていると、オンラインサロンの運営方法は予め調べていても、税金についてはあまり深く考えずに始めてしまったという方も多く、特にネットビジネスならではの注意点や、気を付けるべきポイント等もありますので、今回はオンラインサロンで収入を得られている方が、失敗せずに確定申告するためのポイントについて解説致します。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

オンラインサロンの収入がいくら以上で確定申告の必要がある?

確定申告が必要かどうかの考え方としては、まず原則として所得ある全ての人が確定申告の対象となります。

それを踏まえて、確定申告が不要になる条件がありますので、それに該当する場合は確定申告が不要になります。

尚、税金は「収入(売上)」にかかるのではなく、そこから経費や控除を差し引いた「所得」にかかりますので、

収入(売上)−経費や控除=所得

というのを理解した上で、確定申告が不要になる条件を見ていきましょう。

会社員(給与所得者)の場合:副収入が年間20万円以下なら確定申告不要?

会社から給与を貰っていて、年末調整で納税が完了している方は、オンラインサロンなど副業による所得が年間20万円以下であれば、確定申告は不要となります。

ただし注意点として、この「20万円」はオンラインサロン収入だけでなく、その他、仮想通貨やFX、不動産収益など各種の所得金額(給与所得、退職所得を除く)の合計額がが20万円を超えているかどうかで判断する必要があります。

また、

- 年収が2,000万円を超える

- 複数の会社から給与を得ている

- 医療費控除や住宅ローン控除(初年度)などの適用を受ける場合

などは、所得の額にかかわらず確定申告が必要になりますので注意しましょう。

専業主婦や学生・フリーランス等の場合:年間58万円以下であれば確定申告不要?

給与所得のない方、たとえば専業主婦や学生、または個人事業としてオンラインサロンを運営している方の場合は、年間の所得が基礎控除の58万円以下であれば確定申告は不要です(令和7年の税制改正で基礎控除は58万円になりました)。

ただし、アルバイトなど他の副収入がある場合、それらの所得も合算して判断する必要がありますので、年間の所得総額をしっかりと確認するようにしましょう。

所得が赤字でも確定申告するべきケースとは?

仮にオンラインサロンの運営で赤字(所得がマイナス)になった場合でも、青色申告を選択している個人事業主の方は、確定申告しておくことで、事業所得の赤字分を翌年度の利益から差し引くことが可能になりますので、将来的な節税に繋がるでしょう。

オンラインサロンの税金はいくらかかる?その税率と控除額について

個人事業主の場合、個人の所得税は累進課税制度を採用しており、所得が多くなるほど税率も上がっていきますので、いくら税金がかかるかは、以下の表に照らし合わせて「所得×税率−控除額」でおおよその額を算出することが出来ます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

たとえば会社員として本業での収入がある方が、副業としてオンラインサロンから収入を得ている場合、本業と副業の所得を合算し、そこから各種控除を差し引いた金額を上記の税率表に当てはめて税額を計算します。

さらに、個人のオンラインサロンからの収入を「雑所得」として申告する場合、「総合課税」という分類になりますので、他の総合課税の雑所得である、仮想通貨(暗号資産)や海外業者を使ったFXの利益等と合算する必要があります。

なので、もし仮想通貨などで損失がある場合は、それをオンラインサロンの利益と相殺することで、課税所得の額を減らすことができます。

ただ注意点として、国内業者を使ったFX取引は、同じ雑所得でも「申告分離課税」という分類になりますので、総合課税であるオンラインサロンの収益と通算することはできません。

オンラインサロンの収入はどの所得区分として確定申告するの?

個人の方がオンラインサロンを運営して得た収入は、「事業所得」または「雑所得」のいずれかに該当します。

ただし、どちらに該当するかは自由に選べるものではなく、活動実態によって判断することになります。

事業所得と認められるための条件とは?

よく無料相談でも、

「控除があると聞いたので、事業所得として申告しようと思ってます」

とおっしゃる方がおられますが、税法上の所得区分は実際の活動内容を基に判断することになります。

ただ判断基準が曖昧なので、税務調査や裁判でもよく争点になるのですが、基準としては、

- 営利性・有償性があるかどうか

- 継続性・反復性があるかどうか

- 自己の危険と計算において独立して営まれているか

- 精神的・肉体的労力の程度

- 人的及び物的設備の程度

- 安定した収益が得られる可能性があるか

引用元:国税不服審判所

となっており、過去に何度もネットビジネスの税務調査に立ち合った経験から申しますと、

- 継続的に対価を得て活動をしているかどうか

- 事業的規模かどうか

この2点が特に重要な判断基準になるでしょう。

1.については、単発的な副業ではなく、継続的に収入を得て行っているかどうか、2.に関しては、事業と呼べる規模で活動しているかどうか、またその収入で生活しているかどうか、というのが一つの判断基準になるでしょう。

収益の額で考えるなら、年間売上が300万円を超えたぐらいで上記の条件に当てはめてみて、事業所得として申告するかどうかを検討されるのが良いでしょう。

雑所得として申告する際の注意点、「業務」と「その他」の違いとは?

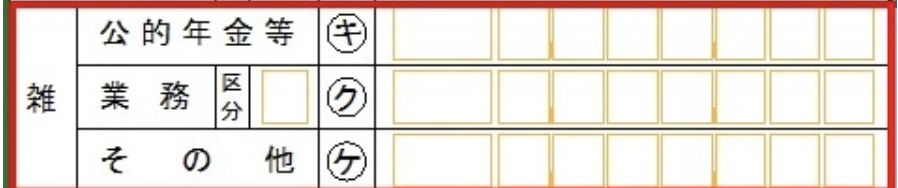

もし上記の事業所得の条件に該当しない場合は、「雑所得」として申告することになりますが、令和2年(2020年)の税制改正で、雑所得は以下の3つに細分化されました。

- 公的年金

- 業務

- その他

「公的年金」は関係ありませんので割愛しますが、オンラインサロンの収益を申告する場合は「業務」または「その他」のどちらかに分類されますので、それぞれの特徴を見ていきましょう。

雑所得「業務」の特徴は?

「業務にかかる雑所得」として申告する場合のメリットとしては、必要経費を差し引くことが出来ます。

ただその為には、記帳と帳簿の保存が必須条件となりますので、その分の手間とコストがかかることを理解しておく必要があるでしょう。

雑所得「その他」の特徴は?

「その他の雑所得」として確定申告する場合は、記帳や帳簿の保存の義務はありません。

但しデメリットとして、経費として認められる範囲が非常に狭く、基本的には仕入れなどの直接原価しか引くことが出来ません

(例えばオンラインサロンで何か商品を販売される場合、経費はその仕入れ価格のみとなりますので、例えばPC代や通信費等その他の費用は経費として認められません)。

また、オンラインサロン以外に暗号資産(仮想通貨)や海外FXなどを行っている場合、それらの利益も同じ総合課税の雑所得になりますので、合算して申告する必要があります。

どの所得区分で申告するべきか、具体的な判断基準は?

どの所得区分で確定申告をすべきか迷われた時は、以下の目安に沿って考えるとよいでしょう。

- 今後もオンラインサロンを本業にする予定がない場合 → 「その他の雑所得」として申告

- 将来的にオンラインサロンを本業にしようと思っている場合 → 「業務にかかる雑所得」を選択

- 年間300万円以上の収入があり、事業実態として当てはまる場合 → 個人の「事業所得」として申告、もしくはより節税対策や信用度がある法人化を検討

オンラインサロンの収入は青色申告・白色申告どちらが良い?判断ポイントについて

オンラインサロンからの収入を確定申告するにあたって、「白色申告」か「青色申告」のどちらかを選ぶ必要がありますが、それぞれに税務上の特徴やメリット・デメリットがありますので、理解をした上で選ぶようにしましょう。

白色申告と青色申告の基本的な違いについて

白色申告は、比較的簡易な帳簿付けで済むため、税務初心者や個人事業を始めたばかりの方にとっては取り組みやすい方式です。

記帳も簡易的なので、時間や手間が少なくて済むというメリットがあります。

ただしデメリットとして、税制上の特典はほとんどありませんので、控除などを受けたい場合は、複式簿記での記帳や損益計算書、貸借対照表などの作成が必要になりますが、青色申告を検討するのも良いでしょう。

青色申告の代表的なメリットについて

青色申告を選択することで、以下のような節税対策を活用できます。

- 青色申告特別控除:正規の簿記の原則で帳簿を作成・保存することで最大65万円の控除を受けることができます。

- 家族への給与を経費に計上できる(青色事業専従者給与):家族が事業に従事している場合、届け出た金額以下で経費に計上できます(白色申告の場合は配偶者であれば86万円、配偶者でないければ専従者一人につき50万円)。

- 損失の繰越が可能:事業が赤字の場合、その損失を3年間にわたって繰り越すことができます。

- 30万円未満の固定資産を全額経費として計上可能:少額の資産購入時に、それを経費として計上することができます(取得金額の合計額が300万円以内)。

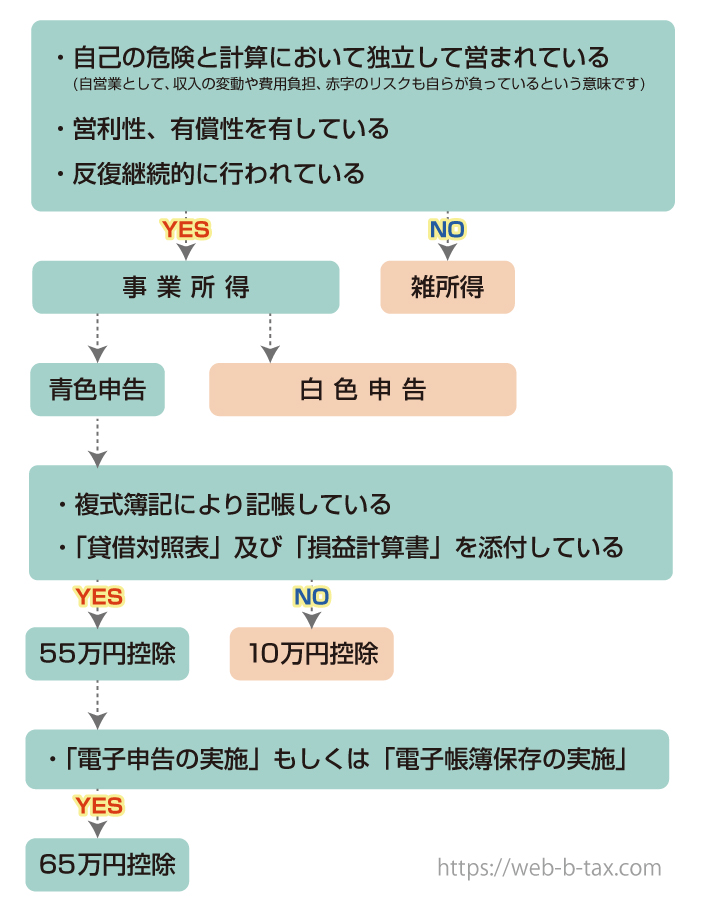

青色申告特別控除の具体的な内容と条件について

青色申告で得られる特別控除には、10万円・55万円・65万円の3パターンがありますが、受ける控除の額によって要件が異なりますので注意しましょう。

55万円・65万円の控除を受けるための要件について

55万円、または65万円の控除を受けるには以下の条件が必須になります。

- 複式簿記による記帳:複式簿記により貸借対照表や損益計算書を作成すること。

- 貸借対照表および損益計算書の添付:確定申告書にこれらの書類を添付すること。

- 電子申告の実施(65万円控除の場合):2020年分以降、65万円控除を受けるためには電子申告(e-Tax)を利用する必要があります。55万円控除の場合は必須ではありません。

- 電子帳簿保存の実施(65万円控除の場合):帳簿を電子的に保存する必要があります。

要するに、55万円控除であれば「e電子申告の実施」や「電子帳簿保存の実施」は不要ですが、65万円控除を受けるためにはいずれかが必須となります。

フローチャートにまとめましたので、当てはめて考えてみましょう。

家族への給与を経費にできる「青色事業専従者給与」とは?

青色申告のメリットの中に、家族へ支払う給与を経費として計上できる「青色事業専従者給与制度」があります。

これにより、税金がかかる所得の額を減らせることから節税対策になりますが、以下の条件をすべて満たす必要があります。

- 配偶者や親族で、15歳以上であること

- 6か月以上、もっぱら事業に従事していること

- 「青色事業専従者給与に関する届出書」を税務署に提出していること

また、給与額は「青色事業専従者給与に関する届出書」に記載した額以下が経費になりますが、できるだけ経費を増やそうと支給額を高くし過ぎると認められないこともありますので、市場価格や実際の労働内容などを踏まえた上で、適切な額を設定するようにしましょう。

白色申告か青色申告かの判断ポイントは?

白色申告と青色申告のどちらを選ぶべきかは、両方のメリットとデメリットを理解した上で決めていくことになります。

収益が安定的に増えて、今後も事業の拡大を見込む方は、控除や経費計上など節税の幅が広がる青色申告を選ばれるのも良いでしょう。

但し、複式簿記での記帳や、損益計算書、貸借対照表など書類作成の手間がかかることは予め理解しておく必要があります。

特にご自身で確定申告をされる場合、よくあるのは控除を受けるために青色申告にしたものの、日々の記帳作業が大変で結局白色申告に戻されるパターンや、税理士費用は経費として計上できることから、弊社のように日々の面倒な税務作業を全て丸投げ出来る税理士事務所に一任したという方も多くおられます。

つまり、控除などのメリットだけを見て青色申告にされる方が多いですが、その分、日々の税務作業が増えてビジネスにかけられる時間が削られていては本末転倒ですので、それらのバランスを総合的に考えて選択する必要があるでしょう。

オンラインサロンの確定申告で経費になるものは?

オンラインサロンの確定申告では何が経費になりますか?という質問をよく頂きますが、結論から申しますと、税法には具体的にこれとこれが経費になると書かれてはいません。

また、個人の雑所得として申告する際、上記でお伝えしたように「業務にかかる雑所得」として申告する場合は、オンラインサロンで利益を上げるために直接要した費用は経費として計上できると考えられます。

具体的なものとしては、

- オンラインサロン運営に使った分の通信費

- オンラインサロン運営で試用した分の電気代

- 使用しているプラットフォームの利用料金やサーバー代、ドメイン取得にかかった費用等

- オンラインサロン運営に関する書籍代やセミナーの参加費用

- 報酬が振り込まれる際に発生する振込手数料

などが挙げられるでしょう。

一方で、「その他の雑所得」として申告する場合は、原則として直接原価(商品の仕入代金等)に限られ、仮にオンラインサロン運営に必要だったとしても、通信費やPC関連費用などは経費に含めることができませんので注意が必要です。

オンラインサロン運営者はインボイス制度に登録すべき?その判断ポイントとは?

本業や副業でビジネスをされている方から、最近よく聞かれるのが、「私はインボイス制度に登録した方がいいですか?」という質問です。

そもそも「インボイス」とは、売上にかかる消費税から、仕入れにかかった消費税を差し引くためのもので、それを発行できるのはインボイス制度に登録済みの事業者のみになります。

オンラインサロンの場合は、そこで展開している内容によって異なるかと思いますが(サロンで物販をされてる場合など)、利用しているプラットフォームから既にインボイス制度への対応に関する案内やガイドラインが提示されていることもありますので、まずはその内容をよく確認してみましょう。

オンラインサロンの税金は確定申告しないとバレる?

オンラインサロンで収益が出ているにも関わらず、「申告の仕方がわからなくて、これまで一度も確定申告してないのですが…」と相談してこられる方がたまにおられます。

ただ、これは非常に危険な行為です。

ネットからの収益だから少しくらいは大丈夫だろうと油断している方がおられますが、むしろオンライン上の取引はすべて記録が残りますので、税務署はその情報を簡単に手に入れることが出来ます。

つまり、ネット上のことだから大丈夫なのではなく、ネット上のビジネスだからこそ税務署は狙いやすいのです。

実際に、収入が少額であっても税務調査が入り、延滞税や重加算税といったペナルティが課されることも珍しくありません。

▼ネットビジネスの税務調査の実態と対応策についてはこちらの記事をご覧下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

税務署から何も言われてないから大丈夫は大きな間違い?

確定申告はよく分からないので間違っているかもしれないけど、提出した時に税務署から何も言われなかったので良かった、という声をたまに聞きますが、税務署は確定申告の際にすぐに指摘をするわけではありません。

申告内容に不備があった場合、お尋ねが来るのは数ヶ月先になりますし、税務調査に入るにしても、調査官も忙しいので数年分をまとめて入るケースが多々あります。

実際には起業から3~4年ほど経過したタイミングで税務調査が入ることが多い印象です。

つまり、何も言われていないから問題ないのではなく、単に泳がされているだけというケースも多いのです。

税金は過去5年分(場合によっては7年分)まで遡って調査や追徴を行うことが可能ですので、「何も言われてないから大丈夫だ」と思っていた数年分の追徴課税をまとめて請求されることもあり、その結果、資金繰りが悪化してビジネスそのものが続けられなくなる場合もあり得ますので、適切に確定申告しておくことは、ビジネスを長く続けていく上でも非常に重要なことなのです。

また、無申告や明らかに不備がある場合は論外ですが、契約している顧問税理士の経験やスキルによって税務調査の結果が大きく変わってくることはよくあり、以前にも他の税理士に任せていた時に税務調査で2,000万円の追徴課税を求められ、「税務署が言っているのでどうしようもありません」とその税理士に匙を投げられていたのが、弊社が代わって対応したところ、最終的に60万円の追徴で済んだということもあり、こういうケースは日常茶飯事です。

つまり、税理士選びもリスク回避としては非常に重要な要素になるということを知っておきましょう。

オンラインサロンは税務署にとって絶好のカモ?

上記でもお伝えした通り、ネットビジネスだから無申告でもバレにくいというのは間違いで、むしろその逆です。

実際には、

- プラットフォーム側では売上が立っている

- ユーザー側(あなた)は確定申告をしていない

のような場合、税務署にとっては言い方は悪いかも知れませんが「空振りしようのない確実に徴収できるカモ」なわけです。

実際、税務署の内部資料においても、ネットビジネスや投資等の無申告について取り締まりを強化することが明言されています。

電子取引専門チームが監視している?

ご存知ない方も多いかと思いますが、実は国税庁には2001年に設置された「電子商取引専門チーム」というのが存在し、ネット上のビジネスや取引などを調査・監視しています。

よく映画やドラマで出てくる、警察のサイバー犯罪対策課のようなものをイメージして頂くと良いでしょう。

主な活動内容は、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査・資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

などで、オンラインサロンの他にも、YouTube、せどり、アフィリエイト、ネットオークション、コンテンツ販売など、あらゆるネットビジネスの情報収集や、調査手法の開発を行っていて、プラットフォーマー側の報酬記録も把握することが可能です。

つまり、全て記録が残るネットビジネスだからこそ、確定申告をしないと確実にバレますので、正しく申告するようにしましょう。

オンラインサロンの確定申告、3つのやり方について

オンラインサロンからの収入を実際に確定申告する際、その進め方は主に以下の3つの方法があります。

それぞれにメリット・デメリットがありますので、ご自身の状況に合った方法を選ぶようにしましょう。

- 手作業で自分で確定申告する方法

- 会計ソフトを使って自分で確定申告する方法

- 丸投げ可能な税理士に任せる方法

それぞれの特徴をまとめるとこのような感じになります。

手作業で自分で確定申告する方法

自分自身で日々の帳簿の作成や領収書の整理、確定申告書類の作成や提出をする方法です。

コストを抑えられることから費用面ではメリットがありますが、その分、手間や時間がかかるのがデメリットでしょう。

オンラインサロンの売上がまだ少額で、なるべく費用を抑えたい方には有効な選択肢でしょう。

会計ソフトを使って自分で確定申告する方法

ご自身で会計ソフトを使って確定申告する方法です。

近年の会計ソフトは入力したデータを元に自動で仕訳をしてくれたり、申告書の作成を補助してくれたりと、使うことで申告作業が効率化されます。

ただ、会計ソフトの利用には月額費用や年額費用がかかるのと、入力や書類整理などの作業は引き続き自分で行う必要があることから、完全に手間がなくなるわけではない点には注意が必要でしょう。

丸投げ可能な税理士に任せる方法

日々の記帳作業や領収書の整理、節税対策のアドバイスから申告書の作成・提出まで、全てを任せることができるため、確定申告に煩わされることなく、ご自身はオンラインサロンの運営に専念できることがメリットです。

デメリットとしては税理士の報酬が発生しますが、これらは経費として計上出来ますので、ある程度の利益が出ていればあまりデメリットにはならないでしょう。

むしろお客様の中には、弊社と契約前は白色申告だったので65万円控除を使えなかったが、契約後は65万円が控除され、更に弊社の報酬も経費になることから年間で合計100万円以上を税金から差し引けるようになった上に、面倒な税務作業から解放されて自分の時間も増えた、と喜ばれている方も多くおられます。

ただし注意点として、すべての税理士が丸投げで対応してくれるわけではなく、特に格安の事務所に多いのが頼めるのは申告書作成のみで、日頃の記帳作業や領収書の整理などは自分でやらないといけないところも多くあり、それだと税理士に依頼をしている意味があまりない場合もありますので、事前に確認しておく必要があるでしょう。

オンラインサロンの税金に強い税理士を失敗せずに選ぶポイントについて

実際に税理士と契約する際、

- たまたま知り合いに税理士がいたから

- 費用が安かったから

という方が多いですが、誰に依頼しても同じというわけではありません。

丸投げできるかどうかの他、オンラインサロンやネットビジネスに関する知識や実績、また節税スキルや税務調査対策スキルにも差がありますので、誰に依頼をするかによって、将来あなたの手元に残る金額が変わって来てしまうのが現実です。

また、無料相談でお話を伺っていて多いのが、

「今の税理士さんにオンラインサロンのことを話してもなかなか通じないので、毎回私がイチから説明しています……」

というようなケースで、話が通じないのもストレスですが、中には知らない内に的外れな税務処理をされてしまっていることもあります。

税理士は国家資格なので、誰に依頼しても大差ないと思ってらっしゃる方もおられるかと思いますが、ネットビジネスの知識はもちろん、節税対策や税務調査対策というのは試験にも出ませんので、これらは実務を通じてその方がどれだけ実践でスキルを磨き、経験を積んできた方によって実は大きな差が出る部分なのです。

例えばお医者さんの世界でも、近所の街のクリニックと、年間何百件も専門的な手術を行っている大学病院の医師とでは違いがあるかと思いますが、風邪を引いて診てもらう時には近くの主治医の方が気軽に相談できるでしょうし、一方で、脳や内臓の手術など、大がかりな治療が必要な時には、大学病院等のその道の専門医にお願いすることで適切な処置を受けられるでしょう。

税金もこれと同じで、一般的な税金の相談であれば知り合いや近くの税理士で問題ないでしょうし、ネットビジネスの中の、オンラインサロンの節税や税務調査対策の実績がある、専門的な税理士を探すとなると人数は限られてはくるでしょうが、申告の際に注意すべき点や、税務署が指摘してくるポイント等もこれまでの経験から把握していることも多くありますので、契約してから「失敗したかも知れない……」とならないよう、注意すべき点を予め理解した上で契約するのが大切でしょう。

▼オンラインサロンに強い税理士を失敗せずに選ぶ具体的な方法についてはこちらをご参照下さい。

オンラインサロン運営の税金や節税、税務調査に強い税理士の正しい選び方について、注意すべきポイントを解説します。

オンラインサロンの収益が増えてきたら法人化で更なる節税を?

オンラインサロンの収益が大体年間300万円を超えて来たタイミングで、個人事業主よりも節税対策の選択肢が多い法人化を考えられるのも良いでしょう。

「法人設立」と聞くと、手続きが複雑で大変そうなイメージを持つ方もいらっしゃるかもしれませんが、実際には資本金も1円から会社を設立できますし、手続きも司法書士などの専門家に依頼をすれば自動的に完了しますので、弊社のお客様の中にも、会社員等の本業をしながら副業で法人化されている方です。

▼また通常、法人を設立するには諸々の諸費用がかかりますが、無料で法人化する方法もありますので詳しくはこちらの記事をご覧下さい。

オンラインサロンの法人化の手順ややり方、メリットとデメリット、また無料で会社設立する方法などについて解説しています。

オンラインサロン運営者のための確定申告ガイド|手続き方法と準備書類を詳しく解説

オンラインサロンで収入を得ている方が、自分で確定申告を行う際に必要な手順や書類について、初心者の方にもわかりやすく解説します。

確定申告書の提出期間と納付期限は?

まず、確定申告書の提出期間ですが、毎年2月16日から3月15日までになります。

ただし、最終日が土日や祝日にあたる場合は、翌営業日が締め切り日となります。

この期間内に申告書を提出し、所得税の納付の両方を完了させる必要があります。

もし申告や納付が期限を過ぎてしまうと、延滞税や無申告加算税が発生することがありますので、スケジュールには余裕を持って取り組むようにしましょう。

仮に間に合わなかったとしても、なるべく早めに提出すれば、課されるペナルティが軽減される可能性もありますので、遅れても申告は必ず行いましょう。

▼ペナルティの税金の種類と具体的な対処法についてはこちらをご覧下さい。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

所得税納付のやり方について

所得税は、ご自身のライフスタイルや利便性に合わせて、以下から納付方法を選ぶことができます。

- 振替納税

- インターネットバンキングやダイレクト納付を利用した電子納税

- クレジットカード決済による納税

- スマートフォンアプリを使った納税

- コンビニエンスストアでの納税

- 税務署や銀行窓口での現金納付

日中、なかなか銀行に行けない方などもおられると思いますので、ご自身の生活に合った方法で納税するようにしましょう。

確定申告書の入手方法と提出方法について

確定申告書は、最寄りの税務署で直接受け取ることができるほか、国税庁のウェブサイトからダウンロードすることも可能です。

さらに、国税庁の「確定申告書等作成コーナー」を使うことで、パソコンやスマートフォンから申告書を作成し、そのままe-Tax経由で提出することもできます。

紙で作成した場合は、郵送で税務署に送ることも可能ですので、自分に合った方法を選びましょう。

オンラインサロンの収支計算と帳簿管理の種類は?

オンラインサロンの売上を申告するには、収入(売上)と経費(支出)を正しく記録しておく必要がありますが、控除の種類によって必要な帳簿の形式が異なりますので注意しましょう。

- 白色申告や青色申告で10万円控除の場合:簡単な帳簿(家計簿のようなもの)

- 青色申告で55万円または65万円控除の場合:複式簿記による帳簿、貸借対照表や損益計算書が必須

尚、ご自身で確定申告をされる場合は、現在では多くの会計ソフトでこれらの帳簿作成が可能ですので、ソフトをお持ちの方は利用されると良いでしょう。

オンラインサロンの確定申告に必要な書類一覧

オンラインサロンの収入を確定申告するにあたり、以下の書類を事前に用意しておく必要があります。

中には取得までに時間のかかるものもありますので、なるべく早く準備するようにしましょう。

- 国民健康保険料の支払いを証明できるもの

- 国民年金の控除証明書

- マイナンバーカード(または通知カード+本人確認書類)

- 生命保険料や地震保険料の控除証明書(該当者のみ)

- 住宅ローン控除や医療費控除を受ける場合の証明書類

- 給与所得がある場合の源泉徴収票(サラリーマンの方など)

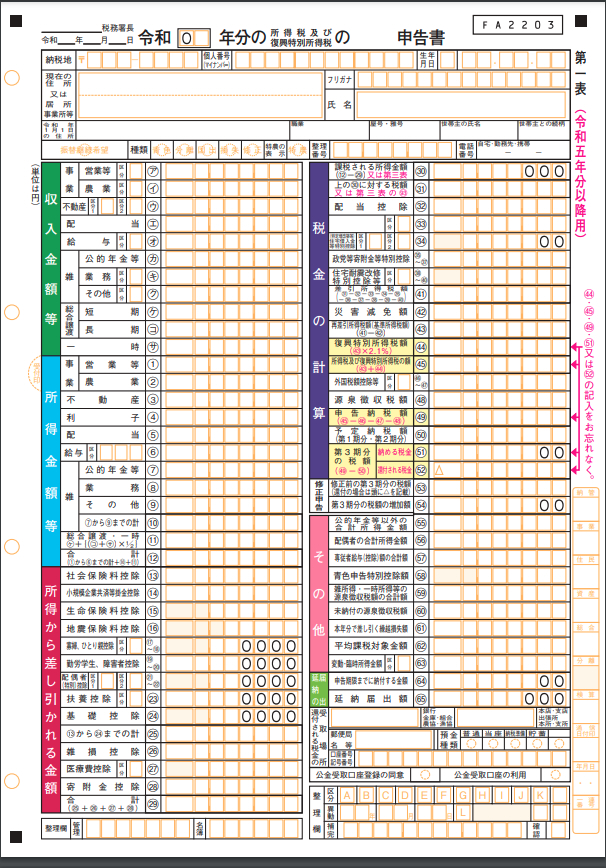

オンラインサロンの確定申告書の書き方

では実際の確定申告書の画像を元に、記入方法を解説します。

収支内訳書P2

収支内訳書P1

青色申告決算書P2

青色申告決算書P3

収支内訳書1ページ目の左側、または青色申告決算書の1ページ目にある損益計算書に、それらの内訳の合計額と、それ以外の経費を集計した金額を書き入れ、所得金額を計算します。

青色申告決算書P1

青色申告決算書P4

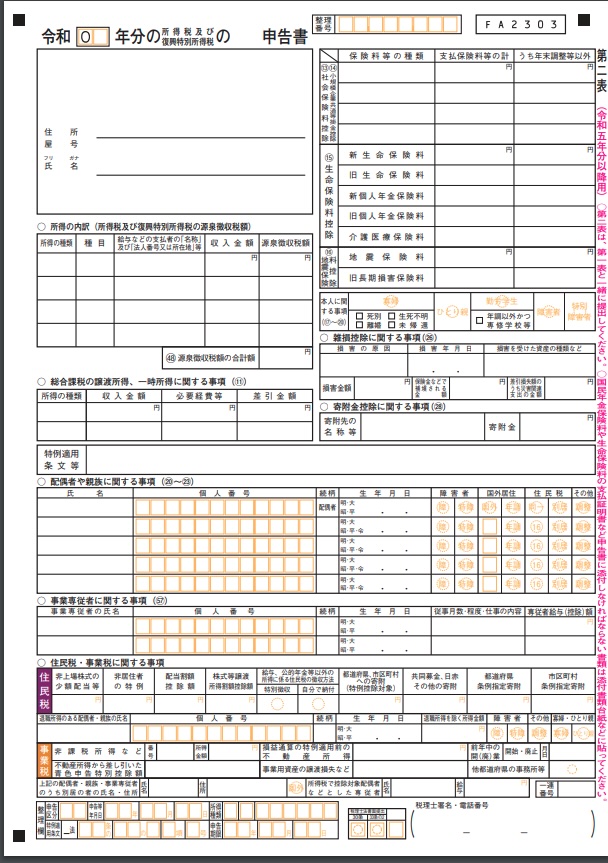

確定申告書第二表を記入する

事業に関する書類の作成ができたら、次に確定申告書を記入していくことになりますが、確定申告書には第一表と第二表があり、記入時のポイントとして、第一表より第二表から記入していく方が分かりやすいので、そちらから記入するようにしましょう。

申告書第二表

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

などの所得控除を記入しましょう。

これらは個々により内容が違いますので、事前に準備した控除の証明書などを参照に記入するようにしましょう。

また、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方は、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入します。

配偶者や親族に関する事項、事業専従者に関する事項も記入しましょう。また

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

も忘れず記入しましょう。

副業のオンラインサロン運営が会社にバレないためには?

会社員の方から

「副業でオンラインサロンをしているんですが、会社にバレないためにはどうすれば良いですか?」

というご相談をよく頂きます。

結論から申しますと会社に副業がバレる最大の理由は「住民税の変化」です。

つまり、会社のお給料以外に収入があると所得額が増えて住民税の額が増えてしまいますので、会社にバレるのです。

対処法としては、確定申告書第二表の右下にある「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で、「自分で納付」に○を入れれば、オンラインサロンの収入分の住民税が会社給与から天引きされず、個別に納付書が自宅に届き、あなた自身が納付を行うことが出来るようになります。

これで給与から天引きされる住民税額は大きく変わりませんので、副業が会社に発覚するリスクを抑えることができます。

▼関連動画

確定申告書第一表を記入する

第二表を記入したら、最後に確定申告書の第一表を作成しましょう。

確定申告書第一表

まず、左上の収入金額等の箇所から記入します。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入します。

次に、左下の所得から差し引かれる金額は、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算し、各欄に記入しましょう。

左半分の記入が終われば、次は右半分の税金の計算です。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額の計算が終われば、次に所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算します(44)。

あとは、所得税額と復興特別所得税額を合算することで、納める税金の計算が完了します((45)及び(51))。

但し、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしている場合は、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入します。

最後に、右下の「その他」の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了になります。

まとめ

今回はオンラインサロンからの収入を、確定申告するための具体的な手順や必要書類、注意すべきポイントなどについて解説致しました。

それぞれの状況に応じて、手間や時間、節税対策スキルや税務調査対策スキルなど優先すべきポイントも変わってくるかと思いますので、ご自身に合った最適な方法で、しっかりと確定申告を行うようにしましょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。