この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、本業でされている方の他、会社員や主婦の方など、副業でネットビジネスを始められる方も多くおられますが、例えばせどりにしろアフィリエイトにしろ、ネットビジネスで利益が出るようになると、その利益を自分で確定申告して納税を行わなければなりません。

ただ日頃、メールの問い合わせや毎月行っている無料相談会でお話を伺っていても、サラリーマンとして会社に勤めていた時には、会社がお給料から税金を天引きし、年末調整をして会社がすべて手続きをしてくれていたので、申告や納税について、深く意識をしたことがないという方も多いようです。

個人事業としてネットビジネスを行っていると、「所得税及び復興特別所得税」、「住民税」、「個人事業税」、「消費税(課税事業者の場合)」と様々な税金が関係してきます。

最初から税金のことまで知った上で、ネットビジネスを始められる方はほとんどおられないかも知れませんが、自分でビジネスを行っていく以上、知らなかったでは済まされません。

「突然税務署から連絡が来たんですが……」というご相談も毎年あり、きちんと申告をしておかないと、後からペナルティーを課せられ、本来納める額以上のお金を納めることになるケースもありますので、今回は個人事業としてネットビジネスをしている方の、所得税及び復興特別所得税の確定申告について解説していきます。

ネットビジネスの確定申告が必要な人と不要な人の違いについて

個人でネットビジネスを行った場合、そもそも何所得にあたるのかなど、基本的なことを知っておく必要がまずあります。

また、個人でネットビジネス等をされている方でも、確定申告が必要な方と必要ない方とに分かれます。

ただ、インターネット上の情報を見ていても、「年間の利益が20万円までなら申告の必要はない」など、適当な内容のものもありますので、まずはあなたが何申告として行うのか、また申告が必要なのかどうか、詳しくは以下の記事にまとめてありますのでそちらをご参照下さい。

関連記事>>>『知らなかったでは済まない!ネットビジネスの正しい税金対策とは?』

所得税及び復興特別所得税の確定申告とは?

冒頭でも少しお話しましたが、個人でビジネスをしておられる方がされる「所得税及び復興特別所得税」の確定申告とは、毎年1月1日から12月31日までの1年間に生じた全ての所得の金額と、それに対する所得税及び復興特別所得税の金額を計算し、申告・納税を行う手続きのことです。

いわゆる確定申告ですね。

サラリーマンとして会社に勤めながら、副業としてネットビジネスを行っていて、お給料からすでに源泉所得税が天引きされている方や、予定納税といって税金を前払いしている方の場合には、この確定申告で、既に納めた税金との過不足を精算することになります。

確定申告はいつ行うの?

確定申告を行うことのできる期間は法律で定められていますので、いつでも好きな時に確定申告をすればよいというものではありません。

毎年2月16日~3月15日(3月15日が土日祝の場合には、翌平日)までの間に、確定申告書を提出し、納税を行わなければなりません。

※納税の期限も確定申告の期限と同じになります。

期限内に申告をしておかないと、加算税や延滞税などのペナルティが課されてしまいますので、期限内に申告ができるように、しっかりと準備を進めておきましょう

(毎年、期限が過ぎてから相談して来られる方が複数おられますが、期限後でも申告自体は可能で、後に税務署から指摘されることを防げますので、該当される方はお問い合わせ下さい)。

まずはネットビジネスの確定申告に必要なものを揃えよう

それでは実際に、ネットビジネスの確定申告を行っていくのに必要なものについて見ていきましょう。

確定申告書を入手しよう

まずは、「確定申告書」を入手しましょう。

所得税の確定申告書にはAとBがあり、事業としてネットビジネスをしている場合に必要な確定申告書はBになりますので、間違えないように注意が必要です。

他にも、青色申告の承認申請書を提出している人は「青色申告決算書」、それ以外で白色申告をする人は「収支内訳書」が必要になります。

これらの書類は、最寄りの税務署で手に入れることもできますし、下記の国税庁ホームページからダウンロードすることも可能です。

また、e-Taxのサイトで申告書を作成し、プリントアウトすることも可能です。

確定申告書以外に準備するもの

「確定申告書」と「収支内訳書」、または「青色申告決算書」を手に入れたら、それらを作成するために必要となる資料を準備します。

まずは、何と言っても、

「ネットビジネスの収入と支出を集計したもの」

これがなくては始まりません。

ただ、全く初めての方の場合、具体的にどういったものを準備する必要があるのか、悩まれる方がおられるかも知れませんが、白色申告の方や、青色申告でも10万円の特別控除を受ける方の場合は、収入と支出を費目別に集計したお小遣い帳のようなもので構いません。

尚、青色申告で65万円の特別控除を受ける方は、貸借対照表(青色申告決算書の4ページ目)が必要になりますので、帳簿書類の用意が必要です。

会計ソフトを利用している場合であれば、恐らくほとんどのソフトは貸借対照表と損益計算書が作成できるかと思いますので、それらを準備しましょう。

あとは、

- マイナンバーカード(マイナンバー通知カードの場合には、本人確認書類も必要です。)

- 国民健康保険の支払金額がわかるもの

- 国民年金の控除証明書

- 生命保険料や地震保険料の控除証明書(※各人の加入状況によって)

- その他、各人の申告内容に応じた書類(例えば、医療費控除や住宅ローン控除を受ける場合には、それらに応じた書類が必要になります。)

また、会社にお勤めの方で、副業としてネットビジネスをしている方の場合には、

- 給与所得の源泉徴収票

も必要になります。

申告書類の記入の仕方について

では実際に、確定申告書を記入していくプロセスについて解説していきます。

「収支内訳書」または「青色申告決算書」を記入しよう

資料がそろったら、いよいよ確定申告書の作成です。

ポイントとしては、白色申告の方であれば「収支内訳書」、青色申告の方であれば「青色申告決算書」から記入すると、スムーズに確定申告書を作成することができます。

収支内訳書の場合は1ページ目の右側3分の1くらいと2ページ目、青色申告決算書の場合は2~3ページ目に、

- 売上や仕入

- 減価償却費

- 地代家賃

- 給与賃金や事業専従者

などといった主な費目の内訳を記入する欄がありますので、まずは、ネットビジネスの収入や支出を集計した資料を使って、それらを記入します。

▼収支内訳書1ページ目

▼青色申告決算書2ページ目

▼青色申告決算書3ページ目

それらの内訳の記入が完了したら、収支内訳書の1ページ目の左側、または、青色申告決算書の1ページ目の損益計算書にそれらの内訳の合計額と、それ以外の経費を集計した金額を記入し所得金額を計算します。

▼青色申告決算書1ページ目

なお、青色申告の方で65万円の特別控除を受ける場合には、青色申告決算書4ページ目の貸借対照表の添付が必要になりますので、複式簿記によって作成した帳簿書類より、貸借対照表を作成します。

▼青色申告決算書4ページ目

これで、事業に関する書類の作成は完了です。

次はいよいよ確定申告書の記入をしていきます。

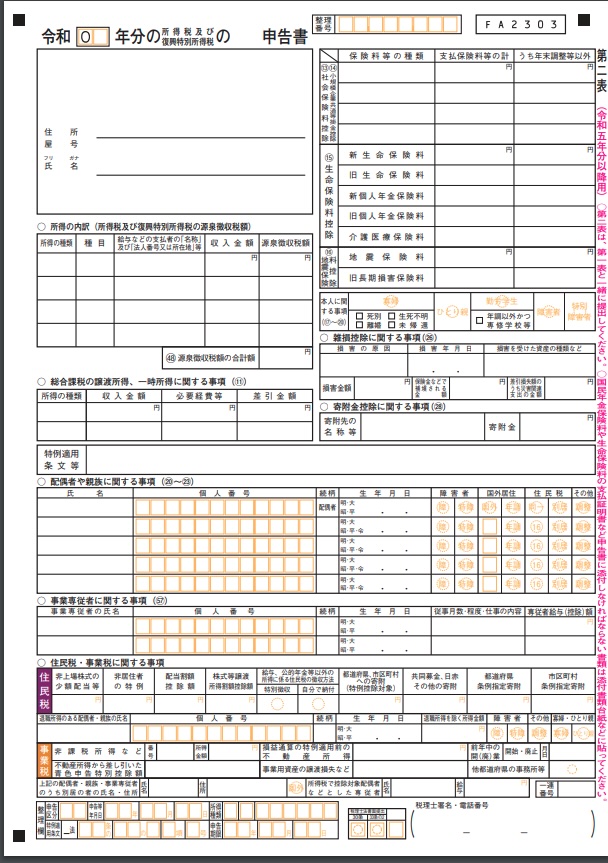

確定申告書第二表を記入する

事業に関する書類の作成が完了したら、次は確定申告書の記入になりますが、確定申告書には第一表と第二表があります。

手順としては、経験のない方は順番に記入される人がおられますが、第二表から記入していく方が分かりやすいと思いますので覚えておきましょう。

申告書第二表

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

などの所得控除を書いていきます。

これらはそれぞれの状況により内容が異なってきますので、事前に準備をした、それぞれの控除の証明書などを確認しながら記入していきましょう。

その他、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方の場合には、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入します。

また、事業専従者がいる場合、16歳未満の扶養親族がいる場合には、

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

にも記入をしましょう。

ネットビジネスでの副業を会社にばらしたくない人は?

サラリーマンの方からよく

「副業でネットビジネスをやっているので、会社にバレない方法はどうすれば良いですか?」

と聞かれることがあります。

サラリーマンの方が会社に見つかる最大の原因は、住民税額の変化です。

要はお給料の他に収入があるとそれらが合算され、住民税の金額が変わることが原因なわけですが、対策としては、

「住民税・事業税に関する事項」

の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄(確定申告書第二表の右下)にある「自分で納付」に○を付けることで、ネットビジネスの所得に対する住民税を、会社の給与から天引きせずに、自分自身に直接請求してもらうことが可能になりますので、住民税が原因で副業がバレるリスクは少なくなります。

▼関連動画

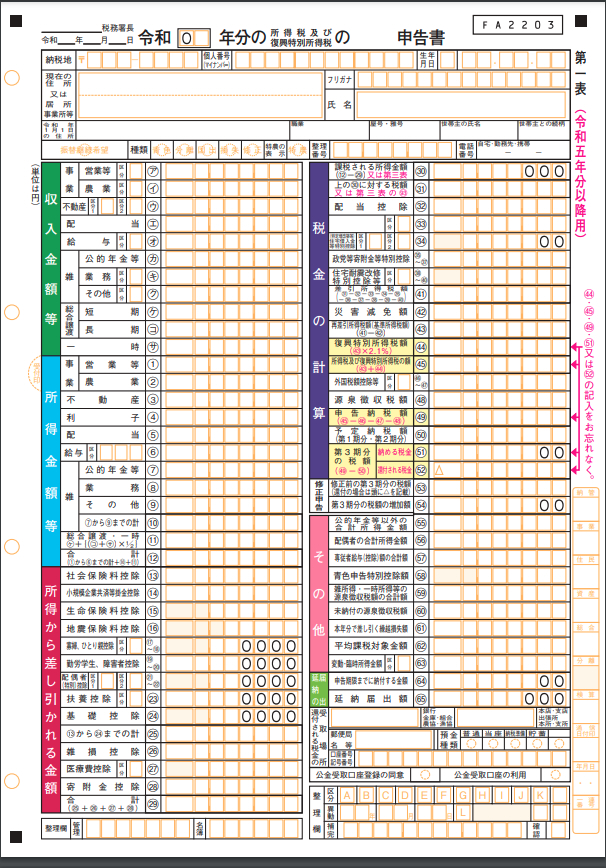

確定申告書第一表を記入する

第二表を書き終えたら、最後は確定申告書の第一表になります。

確定申告書第一表

最初に左上の収入金額等の箇所から記入していきましょう。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入していきます。

次に、左下の所得から差し引かれる金額の部分ですが、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算して、それぞれの欄に記入しましょう。

左半分の記入が終わったら次は右半分、税金の計算になります。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額が計算できれば、あとは所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算していきます(44)。

あとは、所得税額と復興特別所得税額を合算すれば、納める税金の計算が完了します((45)及び(51))。

ただし、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしているなどの場合には、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入していきます。

最後に、右下のその他の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了です。

以上が確定申告書の作成過程です。

まとめ:ネットビジネスの確定申告はまず全体の流れを掴み、それから節税のことを考えていく

今回は、個人の方における確定申告書作成の大まかな流れを見てきましたがいかがでしたでしょうか。

コツとしては、細かい項目も重要ですが、まずは全体の流れをつかむことが重要です。

実際には、みなさんそれぞれの状況に応じて記載しなければならない内容やその箇所は異なります。もし各項目の詳細について分からないことが出てきた場合は、弊社に限らず税理士や管轄の税務署に相談してみるのも良いでしょう。

また今回は、確定申告書の記入についてお話しましたが、経費などを計上して、税金対策を行っていくことも可能ですし、その他の節税法を活用する方法もあります。

更に、利益が大きくなってきた場合には、個人では限界がありますが、法人を設立することで、より効果的な節税を行うことも可能になります。

ただし、単に法人を創ったからといって節税できているわけではなく、個々にあった効果的な方法を見出した上で、それを行って初めて有効になりますし、また同時に税務調査対策など、後から税務署に指摘をされたり、調査に入られた時に追徴されてしまわないよう、事前に対策をしておくべきポイントもありますので、経費の計上や節税、またネットビジネスにおける税務調査の実態については以下の記事をご参照下さい。

【関連記事】

・『ネットビジネスで計上できる必要経費と注意点を税理士が解説!』

・『知らないと損?アフィリエイトやせどり等ネットビジネスの節税法とは?』

・『せどりやアフィリエイトなどIT関係の税務調査の全貌を税理士が解説』

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。