この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

弊社は、アフィリエイトや転売などの物販ビジネス、その他にも、ネットショップオーナーさんやユーチューバーの方など、IT関係やネットビジネス専門の会計会社として、毎月全国から決算や確定申告の代行の他、「法人化」に向けての会社設立のお申し込みやご相談が多数寄せられます。

中でも、個人事業としてビジネスを始められた方で、事業が成長するにつれ、節税にも非常に効果的だということで、法人化を検討されるケースが非常に多くあります。

ただ、毎月行わせて頂いている無料相談会等でお話を伺っていますと、節税対策としても興味はあるけれども、法人化や会社設立となると、非常に「大ごと」のように感じられる方や、普段はサラリーマンや主婦をやっているから難しいかな……?と、複雑に考えられる方もおられますが、実際には非常に安い費用で、専門家に頼めば半自動的に出来上がってくるものですので、決してハードルの高いものではありません。

今回はビジネス面でも、また節税面でも有利なネットビジネスの法人化について、メリットやデメリットの他、その流れと必要なものについて、順を追って解説していきたいと思います。

法人化の流れと会社設立に必要なものとは?

まず最初に法人の設立にあたり、どのような会社を設立するかその種類を決める必要がありますが、一言で「法人」や「会社」といっても複数の種類があり、

- 合名会社

- 合資会社

- 合同会社(LLC)

- 株式会社

の4種類があります。

ちなみに有限会社は、2006年5月1日の会社法施行に伴い廃止されましたので、現在残っているものはそれ以前に設立されたもので、それ以降、新設は出来なくなりました。

よって、まずは上記からどの会社を設立するかを決めていくことになります。

ネットビジネスの法人化の場合「合名会社」と「合資会社」は関係ない?

個人事業をしていて税金が高いと感じ、法人を設立する場合ですが、「合名会社」と「合資会社」は、出資した額より多くの責任がかかってくる等の理由から、選択肢としては「株式会社」か「合同会社」のどちらかになることが多いです。

では「株式会社」か「合同会社」のどちらが良いのかを選ぶにあたって、その違いを知っておく必要があるわけですが、かかる費用や設立後の手続きも、株式会社と比べて合同会社の方が比較的簡易です。

それもあって、逆に「信用力」という面では一般的に、株式会社に軍配が上がるでしょう

(一概に合同会社に信用がないというわけではもちろんありません。最近で言うと、GoogleやAmazonの日本法人は合同会社です)。

法人の設立コストを抑えたい場合は合同会社で充分でしょうし、取引等を行うにあたって、対外的に会社のイメージや印象を重要視されたい場合には、株式会社を選択するのも一つの判断基準になるでしょう。

ちなみに、合同会社を設立しておいて、後に株式会社に変更することも可能ですので、それも一つの手段として覚えておかれると良いでしょう。

会社設立にかかる費用について

会社を設立する際に必要になる費用ですが、資本金については、株式会社・合同会社、どちらも1円以上で問題ありません。

その他、仮に全ての作業を自分で行った場合でも、法務局に支払う「登録免許税」や公証役場での「定款認証費用(合同会社の場合は不要)」、定款に貼る「印紙代」などは必要になってきますので覚えておきましょう。

正確には、登録免許税については資本金の額の0.7%となるのですが、資本金の額の0.7%が上図の金額を下回る場合には、上図の額になります。

要するに、株式会社の場合で資本金の額約2,143万円以上、合同会社の場合で資本金の額約858万円以上で設立しなければ、必要な費用は上図の金額となります。

ちなみに、定款に貼る印紙代については、印紙税は課税文書を紙で作成した場合に必要になってきますので、電子定款を作成し電子認証をすれば(合同会社の場合、認証は不要)、印紙代の4万円を節約することができます。

ただし、定款に電子署名をするための設備(マイナンバーカードやICカードリーダーなど)や手続きが必要になり、それにも手間と費用がかかるため、電子定款にするかどうかを判断する場合には、考慮に入れておく必要があるでしょう。

なお、司法書士に依頼をされる場合、電子定款に対応した司法書士が多いかと思いますので、面倒な書類作成や手続きを全て任せた上で、印紙代の4万円も節約でき、半自動的に設立が完了します。

もちろん、司法書士に依頼をすると、手数料などの費用が別途かかりますが、弊社の法人サービスにお申し込みの方は、その費用は弊社が負担致します。

つまり、かかってくるのは行政に払う法定費用のみで、会社設立にかかる手数料は無料で設立することが可能です(弊社提携の司法書士に限ります)。

株式会社には役員の任期が存在する

株式会社は、取締役の任期に制限があり、原則は2年になります。

ただ、株式譲渡制限を設けることを条件に、最大10年まで延ばすことが可能です。

また、任期終了後において同役職に再選することが出来ますので、例えば役員が自分だけの「一人法人」の場合などは、実際には取締役会を開いて再選したという書類を作成するという作業になります

(司法書士さんに依頼をされている方はやってもらえます)。

ちなみに、合同会社の場合は任期に期限はありません。

会社設立にあたり具体的に決定することについて

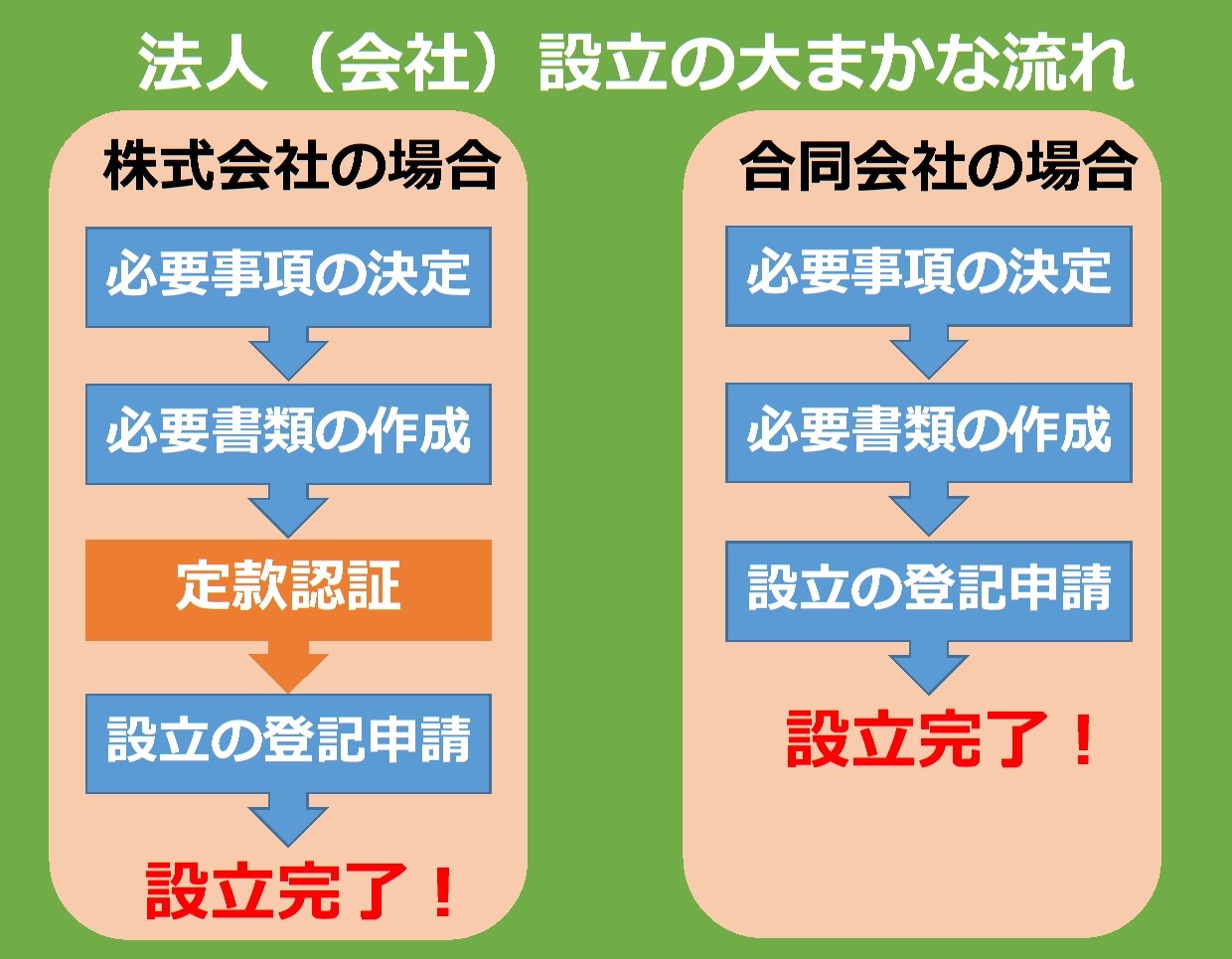

さて、株式会社にするか、合同会社にするか、設立する会社の種類が決定した後は、具体的な内容を決めていくことになりますが、以下の図が、株式会社と合同会社の設立完了までの大まかな流れになります。

それらを把握した上で、具体的な項目を順に決めていきましょう。

会社の名前を決める

まず会社の名前である「商号」を決めましょう。

その際の注意点として、「株式会社(合同会社)○○」や「○○株式会社(合同会社)」のように、商号の中には必ず「株式会社(合同会社)」を入れる必要があります。

ちなみに、一般的には前後に入れますが、中間に入れてはいけないという決まりがあるわけではありません。

尚、使える文字としては

- ひらがな

- カタカナ

- 漢字

- アルファベット

- アラビア数字(0、1、2、3、4、5、6、7、8、9)

- 「、(コンマ)」や「‐ (ハイフン)」、「.(ピリオド)」、「・(中点)」、「’ (アポストロフィー)」、「&(アンバサンド)」などの記号

です。

その他に注意すべきポイントとしては、会社の種類を誤認させかねない名前や、有名企業と間違えやすいような商号は、後にトラブルが起きる可能性がありますので避けましょう。

本店の所在地を決定する

「本店所在地」とは、会社本店の所在地のことです。

ポイントとしては、この本店所在地と実際の業務拠点が、必ずしも同じ必要はありません。

ただ、設立後はこの住所が納税地となり、税務署からの書類などはこの住所に送られてきますので、それは予め知っておきましょう。

尚、注意点としては、宛先に会社名の入った郵便物が送られてくることになりますので、例えばその物件が規約上、事務所や店舗等に使用できるものである必要があるでしょう。つまり、

- 郵便物を確認できる住所であること

- 郵便物が送られてきても問題のない住所であること

が条件になります。

上記の1.は、例えばオフィスを借りてそこを本店所在地にする場合、頻繁に通われる場合は問題ありませんが、ネットビジネスはネット環境と端末があれば出来てしまうものが多くあるため、副業などでたまにあるケースだと、その内に通うのが億劫になり、転送手続きがされていないと、大事な郵便物等が確認されないままになってしまうことがあり得ます。

2.は、弊社のクライアント様の中にも、副業としてネットビジネスをしておられる方や、小規模で行っておられる方の場合、自宅を本店所在地にされている方も多くいらっしゃいますが、家族にはそれを伝えておけば大丈夫でしょうけども、注意すべきポイントとして、例えば、社宅に住んでいる方がその住所を本店所在地として法人を設立した場合、可能性として、その法人宛の郵便物が管理人の目にとまり、会社に副業をしていることがバレることも考えられます。

中には本業の就業規定で、副業が禁止されているケースもあるかと思いますので、事務所として利用して良いかの問題等、事前に確認をしておきましょう。

事業目的を決定する

会社登記の際に、そこでどんなビジネスをするのか、事業内容を記入する必要がありますが、決めるにあたって、予め知っておくべき重要なポイントが3つあります。

事業目的にない事業を行うことは出来ない

まず一つ目のポイントとして、この事業目的に記載されていない事業を行うことは出来ません。

そうでないと、例えば株主が安心して出資することが出来ませんので、原則として不可となります。

なので将来的にも、いま行っているネットビジネス以外に他の事業は全く行わないという場合は、それだけで構いませんが、もし他にも何かやってみようかなという構想などをお持ちの場合は、後から事業内容を追加すると、改めて目的変更の登記が必要となり、登録免許税などの費用が再度かかりますので、最初にから記載しておくことをお勧めします。

記載した事業を必ずすべて行う必要はない

二つ目のポイントは、一つ目とも繋がる話ですが、事業目的として記載できる数に特に上限はありませんし、書いたからといって必ずそれをやらないといけないということではありません。

なので、もし将来的に何かやりたい事がある場合は、最初から記載しておいた方が得なのです。

但し注意点として、銀行や税務署はそれらを元に、審査や税務調査を行いますので、常識の範囲内にしておくのがベターでしょう(怪しまれては意味がありませんので……)。

最後に必ず入れておくべき「魔法の言葉?」がある!?

三つ目のポイントとしては、事業内容の末尾に必ず「その他適法な一切の事業」という文言を入れておきましょう。

ただ、司法書士さんによっては、

「そんな文言は入れたことがないので入れられません」

と断られました……というケースがたまにあるのですが、過去に何度もネットビジネスの税務調査に立ち合ってきた税理士の立場から申し上げますと、後の税務調査のこと等を考えると、その文言が入っているかどうかで、結果が変わってくるケースも実際にありますので、出来るだけ入れておかれることをお勧めします

(もし司法書士さんに入れられませんと言われた場合は、別の司法書士に依頼先を変更されるのも一つの手です。今後の納税額が変わる恐れもある部分ですので、慎重に判断されることをお勧めします)。

ただ入れる際に一つだけ注意すべきことがあり、実はこの文言にはデメリットも存在します。

「その他適法な一切の事業」というのは、基本的にどのような事業も行える法人ということになりますので、役員が複数いる場合など、自分以外の役員が、社長の思い描いている事業とは全く別の事業を行って、もし会社に損害を与えた場合などは、「会社の事業目的ではない事業を行ったという責任」を追求することが難しくなります。

なので対処法としては、複数人で会社を創られる場合など、そういったことが想定される時には、「その他適法な一切の事業」ではなく、「上記各号に附帯関連する一切の事業」という文言で締めくくっておけば、事業目的に記載した事業に関連のある事業しか行うことのできない会社になりますので、前述のようなリスクを減らすことが出来るでしょう。

出資者と出資額を決定する

会社に最初にお金を出資する人と、出資する額を決める必要がありますが、この出資額の合計額が会社の資本金になります。

ここで重要なポイントとしては、登記の専門家の中には、会社は資本金が多い方が信頼性が上がるとおっしゃる方もおられますが、税務面のことを考えますと、資本金が多いと設立初年度から消費税の課税事業者になってしまうことに加え、法人住民税の均等割の額が上がってしまうことから、特に理由がなければ資本金は1,000万円未満で設立した方が実はお得です。

また、複数人で出資をされる場合、株式会社では出資していただいたお金の代わりに自社の株式を発行しますが、代表取締役の保有している株式の議決権が50%未満だと、第三者の思惑によって、代表取締役を解任させられる可能性が出てきます。

なので会社設立の出資金を募る場合は、出来れば代表取締役が2/3、最低でも半分超は保有しておくようにしましょう。

役員を決定する

次に会社の役員を決めます。

中小企業の場合には、出資者(株主)=役員といった形の会社が多いですが、株式会社であれば出資だけして役員にならない場合や、逆に出資をしていないけれども役員になるといったことも可能です。

尚、合同会社の場合は原則、出資者がそのまま役員となります。

ちなみに、株式会社の役員のことを「取締役」、合同会社の役員のことを「社員」と言います(ここで言う「社員」とは、従業員という意味ではありません)。

代表者を決定する

役員の中から代表者を決めます。役員が一人の場合には、必然的にその役員が代表者となります。

ちなみに、株式会社の代表者のことを「代表取締役」、合同会社の代表者のことを「代表社員」と呼びます。

決算期を決定する

会社の決算月も決めましょう。

個人が税金の計算をする期間は1月1日から12月31日と決められていますが、会社はその期間を自分で決めることができます。

原則、自由に決められますが、決める際のポイントとしては以下の2つです。

資金繰りを考えて決定する

決算日の2ヶ月後が会社の税金の申告期限であり、税金の納付期限でもありますので、その時期にキャッシュが必要になるという意味では、その辺りの資金繰りを考慮して決めるのが一つの効果的な方法です。

事前に税理士へ相談する

次に、会社設立後は決算処理を専門家に依頼することになりますが、既にどの税理士依頼をするか決まっている場合は、事前に繁忙期を聞いておくのもお勧めです。

中小企業の決算期は、基本的には1月から12月までまんべんなくありますが、税理士事務所によって、決算の会社が多い月・少ない月といったばらつきがあるものです。

つまり、その月の決算の数が少ない方が、特に個人(お一人)でやられている税理士事務所などは、一社当たりにかけられる労力が増える可能性がありますので、貴社の決算(節税)対策や、相談にとれる時間が多くなることもあり得ます。

もちろん、その事務所のスタッフの数によっても違ってきますし、また少し話がそれますが、更に突っ込んだ内容をお話しすれば、弊社では、

- 日頃から税務調査を見越したプロの処理をしておくこと

- お客様には不必要な税務作業を押しつけず、ご自身のビジネス集中していただけること

が重要だという考えから、面倒な領収書の整理や記帳作業などは、全て弊社でやらせて頂いておりますが、中には

「記帳はご自身でやってください」

という事務所も多くありますので、その手間も考慮に入れる必要があるのと、あと記帳の代行はしてもらえても、中には税務対策というより、むしろ税理士事務所のコストダウンのために、人は雇わず、計算を中国へ外注に出している事務所も結構あるようですので、もし気にされる方は、その辺りも事前に確認しておかれることをお勧めします。

会社設立に必要な書類と流れについて

これらが決まれば、いよいよ必要書類の作成です。

会社を設立するためには、

- 定款

- 資本金の払込証明書

- 役員の就任承諾書

- 設立登記申請書

- 印鑑届出書

の提出が必要になります。

これらの書類の作成については、法務局へ会社を設立したい旨を相談しに行けば、ひな形をもらって説明を受けることができますし、司法書士に依頼をすれば、必要書類の作成から登記申請まで、すべて司法書士が代理で行ってくれます。

株式会社の登記申請は公証役場での定款認証が必要になる

必要な書類の作成が終われば、次に登記申請ですが、株式会社は、申請前に公証役場で、必ず定款を認証してもらう必要があります(要は、この定款で間違いないですよという認証を、公証人役場にいる公証人に、資格を持った第三者に認めてもらい、その書類を持って法務局へ申請に行くのです)。

尚、合同会社の場合はこのステップを省くことができますので、そういった意味ではご自身で申請される場合、株式会社よりも設立が少しラクだと言えるでしょう。

ちなみに、役場によっては常に公証人が在駐していないところもあります。

インターネットでも管轄の公証役場を調べることができますので、事前に訪問希望日時を伝え、公証人のスケジュールを調整してもらった上で公証役場へ行くのが良いでしょう。

法務局で登記申請をする

公証役場での定款認証が終われば(合同会社の場合は不要)、いよいよ法務局での登記申請です。

用意した書類や申請書を、法務局へ提出します。

この申請を行った日付が会社の設立日となり、履歴事項全部証明書(いわゆる登記簿)にずっと記載されることになりますので、こだわりのある方はそのことを踏まえた上で、申請日を決めた方が良いでしょう。

これで、会社の設立登記は完了です。

法人の設立時に注意すべき点は?

ここでは会社の設立にあたり、税務の面から注意しておきたい事項について、実際にあった事例をもとにご紹介します。

よくあるのが、インターネット上では特に、誰が書いたのか分からない不確かな情報が多数ありますし、その他にも専門家ではない知り合いから、「事業目的に書いておけば何でも経費にできる」といった間違ったアドバイスをされて、過去に実際にあった相談では、車をビジネスでは使っていないけれども、

「不動産賃貸業を事業目的に入れたので、物件周りのために車を使っていることにして、車代を経費にしたいのですが…」という相談がありました。

先ほど、事業目的の項目でもお伝えした通り、もちろん形式も重要ではありますが、弊社の得意分野でもある税務調査対策のことを踏まえてお話すると、税法は公平な課税をするため、形式よりも実態を重視する原則があります。

つまり、事業目的にどんな内容を書いたとしても、実際にその事業を行っていなければ、それに係る費用を経費とするには無理があります。

なので例えば、実際に物件周りをしているのであれば、訪問した不動産屋の名刺に日付や見学した物件をメモして保管しておくだとか、見学した物件の写真を撮っておくなどして、税務調査が入った時に、税務調査官にしっかりと事業を行っていることを説明できるよう、日頃から準備しておいた方が無難でしょう。

まとめ

今回はネットビジネスの法人化の手順や必要書類、その他、気を付けるべきポイントについてお伝えしてきましたが、ネットビジネスは実際にお客様とお会いするケース、すべてネット上のやり取りのみで完結してしまうケースと様々な形があると思いますので、節税に関してのみではなく、対外的な信用など、ビジネスにプラスになる要素も考慮して、合同会社と株式会社のどちらにするかを選択するのもよいでしょう

(例えば、第三者の目にとまらない業態あれば合同会社で充分でしょうし、転売ビジネスなど、仕入れ先がある場合や、AmazonのFBAやマーケットプレイスなどで会社名が表示される場合など、信頼性を重視して株式会社にされるのも一つだと思います)。

また上記でお伝えした通り、資本金や出資額などは、その額によって消費税などが変わってきますし、事業内容も税務調査の際などには影響する可能性がありますので、適当に決めず、将来のことも見越して判断されるのが良いかと思います。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。