この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

インボイス制度の発表後、弊社でも既存のクライアント様や、新規の方ともインボイス(消費税)のお話をさせていただく機会が多くあります。

そんな中、理由は様々ですが、現在は免税事業者の方が制度スタートを機に課税事業者となり、インボイスの発行事業者の登録を行おうと考えられるケースも少なくありません。

そのリスクやデメリットについては、こちらの記事にまとめてありますのでご参照いただければと思うのですが、

関連記事>>>『 もしインボイスに登録しなかった場合のリスクやデメリットとは?』

当初、かなり厳しい内容でスタートする予定だったインボイスは、なかなか登録が進まない事や、各方面からの反発などもあり、ルールが一部緩和されました。

そんな緩和された内容の一つに「2割特例」というのがありまして、経過措置のため数年で適用期間は終わってしまうものの、この制度があるのなら、とりあえずインボイス発行事業者の登録をしておいて、経過措置が終わるまでの間にまた次の対策を考えよう、という風に思われる事業者の方もおられるでしょう。

また「2割特例」自体、初めて耳にする人もいらっしゃるかと思いますので、今回はインボイス制度の2割特例について解説いたします。

インボイスの2割特例ってなに?誰が対象になる?

まず初めに、2割特例の対象となるのは、令和5年10月1日から始まるインボイス制度を機に、インボイス発行事業者の登録を行い、免税事業者から課税事業者となる事業者の方で、誰でも2割特例が適用されるわけではありません。

本来、消費税は「基準期間」と言って、個人事業者の場合は「前々年」、法人の場合は「前々事業年度」、この期間の「課税売上高」が1000万円を超えるのかどうか、によって免税事業者になるのか、課税事業者になるのかが決まります。

そのため、基準期間の課税売上が1000万円未満の免税事業者は、本来は消費税を納める義務は無いのですが、インボイスを発行するためには発行事業者の登録が必要ですので、あえて課税事業者になる必要があります。

そうすると、どうしても今までに比べて税負担が増える事になりますので、その負担軽減のために時限的に設けられた特例がこの2割特例なのです。

2割特例の対象にならない事業者について

インボイス制度が複雑なので、誰でも対象になると勘違いしやすいため、対象にならないケースを以下に挙げますと

- 既に基準期間の課税売上が1000万円を超えている課税事業者

- 資本金が1000万円を超える新規法人

- インボイスに関係なく課税事業者になる事業者

- 課税期間を1カ月又は3カ月に短縮する特例の適用を受ける場合

この様な場合は2割特例の対象とはなりません。

また、「特定期間」の課税売上が1000万円を超え、且つ給与の額が1000万円を超える場合は翌年(翌期)から課税事業者となりますので、2割特例の対象になるかどうかの判断にはご注意くださいね。

2割特例の計算方法は?

冒頭から2割2割と出てきていますが、何に対しての2割かと言いますと「売上に係る消費税」の2割分を言います。

一般的な(原則課税の)消費税の計算は、実際に預かった消費税額から、実際に支払った消費税を全額差し引いて計算します。

実額で計算することから、計算時に必要になる詳細な情報や書類の整理など、思いのほか事務負担が大きいのが特徴です。

しかし、2割特例の場合、実額では計算しません。

売上に係る消費税額 – (売上に係る消費税額 × 80% )= 納税額

つまり、預かった消費税の2割分は納めてね、という計算になります。

また、原則課税の場合、実額で計算するためには請求書や領収書がインボイス(適格請求書等)でないといけませんが、2割特例の場合は売上に係る消費税を元に計算しますので、仕入の際に受け取った領収書や請求書がインボイス(適格請求書等)かどうかは関係ありません。

インボイスの2割特例と簡易課税と比べた場合、どちらがお得?

消費税には免税事業者と課税事業者がありますが、基準期間の課税売上が5000万円に満たない場合は、簡易課税を選択することができます。

簡易課税という名前の通り、実額で計算する方法(原則課税)と比べて簡便な方法で計算します。

計算式で言うと

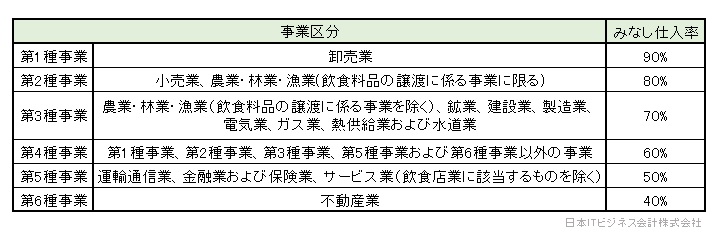

仕入税額控除 = 売上に係る消費税 × みなし仕入率

この様な計算になるのですが、みなし仕入率は行っている事業がどの事業区分なのかによって変わります。

もし、事業区分がサービス業の場合は、みなし仕入率が50%ですので、売上に係る(預かった)消費税が100万円であれば、100万円に50%をかけた50万円を差し引き、残りの50万円を納めるという計算になります。

そのため、事業区分が3種~6種に該当する事業者の方の場合は簡易課税ではなく、2割特例を適用させたほうが納める消費税は少なくなるということになります。

インボイスの2割特例の対象期間は?

2割特例の対象期間はインボイス制度スタートから約3年あります。

その期間は「令和5年10月1日から令和8年9月30日までの日の属する各課税期間」となっていて、例を挙げますと、

- 個人事業主の場合:令和5年分(10月から12月分)の申告から令和8年分の申告までの計4回の申告が対象

- 「3月決算」の法人の場合:令和8年9月30日の日の属する課税期間というのが、令和8年4月1日から令和9年3月31日にあたりますので、この期までが対象

このように考える事になります。

個人は期間が同じですが、法人は決算月によって対象となる期間が異なりますのでご注意ください。

対象期間の注意点について

冒頭で「消費税は基準期間の課税売上高が1000万円を超えるかどうかによって、免税事業者になるのか、課税事業者になるのかが決まる」と説明いたしました。

個人事業で言いますと、令和5年の2年前、令和3年分の課税売上が1000万円未満であれば、令和5年は免税事業者ですので、インボイス制度スタートを機に課税事業者になる場合に令和5年の10月から12月分は2割特例が適用可能です。

しかし、令和3年分の課税売上が1000万円未満でも、翌年の令和4年分の課税売上が1000万円を超えていた場合、令和5年は免税事業者ですが、令和6年はインボイス制度に関係なく課税事業者となりますので、2割特例は適用できません。

その場合、令和5年10月1日から12月31日は2割特例が適用可能で、令和6年1月1日から12月31日は適用不可、という飛び飛びでの適用になりますので、注意が必要です。

インボイスの2割特例の届出について

実は、2割特例を適用させるための届出は特になく、申告書に2割特例を適用させる旨を記載しておくだけで良いため、事前に準備する必要がありません。

また、確定申告の際に「原則or2割特例」もしくは「簡易or2割特例」のどちらか有利になる方を選択して申告することが可能です。

ちなみに、2割特例の届出はありませんが、インボイス発行事業者の登録をするタイミングによっては、別途提出が必要な届出や、その届出を省略できる場合があります。

パターンが多いため、ここでは割愛致しますが、いつインボイス発行事業者の登録を行うのか、原則課税か簡易課税かによっても対応が変わりますので、そのような点も事前に確認しておくとスムーズでしょう。

まとめ

今回はインボイス制度の2割特例について解説しました。

メリットとしては、計算が簡易的であること、事前に届出をしなくても対象の事業者であれば適用させることができることなどが挙げられます。

一番のデメリットは、課税事業者になることには変わりありませんので、今まで納める義務のなかった消費税を納めなくてはいけなくなるということでしょう。

ただ、インボイス登録に二の足を踏まれている方も多いと思いますが、実際のところ、取引先からインボイス登録をお願いされる免税事業者の方も少なくありません。

ビジネスやお商売を進める上で取引先は重要です。

取引先から排除されても困りますし、消費税は払いたくない、できるのであれば登録はしたくないとお考えの方もおられると思いますが、このような特例もありますので、登録をご検討される際の判断材料の一つになれば幸いです。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。