この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

独自サイトにネットショップを構築して物販をされている方の他、最近では『BASE』や『Shopify』、『STORES』や『メルカート』などのECプラットフォームを活用して、ネットショップを開業される方も多く、ネットビジネス専門の会計会社(税理士事務所)である弊社へも、全国の店舗運営者さんから日々ご相談やお問い合わせが寄せられます。

独自サイトにネットショップを構築して物販をされている方の他、最近では『BASE』や『Shopify』、『STORES』や『メルカート』などのECプラットフォームを活用して、ネットショップを開業される方も多く、ネットビジネス専門の会計会社(税理士事務所)である弊社へも、全国の店舗運営者さんから日々ご相談やお問い合わせが寄せられます。

その中でも多いご相談が、ネットショップの売上げ自体は順調に伸びてきたが、税金のことをよく考えずに始めてしまって、確定申告や税金対策など、どうすれば良いのか教えて欲しいというものです。

実は確定申告をする上で、ネットショップならではの注意点や、予め理解しておくべきポイントというのもありますので、今回は個人におけるネットショップの収益を失敗せずに確定申告する方法やその手順、注意すべきポイント等について解説致します。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

ネットショップの収益がいくら以上で確定申告が必要になる?

ネットショップから得た収益に対して、確定申告が必要になるかどうかですが、考え方としては、まず原則として所得がある全ての人が確定申告の対象となります。

その上で、確定申告が不要になる条件がいくつかありますので、それらと照らし合わせて該当する場合、確定申告は不要になります。

これを考える際の基本的な事として、よく売上や収入、利益などを混同されている方がおられますが、税金というのは「収入(売上)」ではなく、「所得」に対して課されます。

つまり、

収入(売上)− 経費や控除=所得

となりますので、まずはこれを理解しておきましょう。

それを踏まえた上で、次に確定申告が不要になる条件を確認していきましょう。

サラリーマンなど給与をもらっている方は、副業の所得が年間20万円以下なら確定申告は不要

よく、「年間20万円までは確定申告不要」などと聞かれたことのある方も多いかと思いますが、これは誰にでも当てはまるわけではなく、会社からお給料を貰っている給与所得者で、年末調整で納税が完了している方の特権となります。

その方が、ネットショップなどの副業で得た所得が年間20万円以下であれば、確定申告は不要になります。

注意すべき点は、この20万円というのはネットショップだけに限らず、仮想通貨やFX、不動産収益など他の雑所得との合算額で判断されるということです。

また、

- 年収が2,000万円を超えている

- 複数の会社から給与を得ている

- 医療費控除や住宅ローン控除(初年度)などの適用を受ける場合

などは、所得額に関係なく確定申告が必要となりますのでご注意下さい。

専業主婦や学生、フリーランスの場合は年間58万円以下であれば確定申告不要?

会社に勤めておらず、ネットショップを運営している専業主婦や学生、あるいはフリーランス(個人事業主)の方は、年間の所得が58万円以下であれば確定申告の必要はありません。

この58万円というのは基礎控除の額で、令和7年から58万円に改定されました。

ただし、アルバイトや他の収入がある場合、それらも全て含めた合計で所得を考える必要がありますので注意しましょう。

赤字でも確定申告した方が良いケースとは?

もしネットショップの年間収支がマイナス、つまり赤字となってしまった場合でも、「青色申告」を選択している個人事業主の方は、確定申告をしておくことで、その赤字分を翌年以降の利益から差し引くことが出来ますので、将来的な節税対策になるでしょう。

ネットショップの売上はどの所得区分で確定申告すべき?

個人の方のネットショップの収益は、「事業所得」または「雑所得」のどちらかに分類されます。

ただし、これは本人の意思で選べるわけではなく、事業の実態に基づいて判断することになります。

「事業所得」として認められるための基準とは?

弊社の無料相談でもたまにあるのが、

「65万円の控除あるので事業所得として申告しようと思います」

という方がおられます。

ただこれは自由には選べず、活動内容の実態によって判断することになりますが、基準が曖昧なので税務調査や裁判でもよく争われる点になります。

判断基準としては、

- 営利性・有償性があるかどうか

- 継続性・反復性があるかどうか

- 自己の危険と計算において独立して営まれているか

- 精神的・肉体的労力の程度

- 人的及び物的設備の程度

- 安定した収益が得られる可能性があるか

引用元:国税不服審判所

となっていますが、これまで何度もネットビジネスの税務調査に立ち合ってきた立場から申しますと、

- 継続的に対価を得て活動を行っているか

- 事業としての規模かどうか

この2点が特に重要でしょう。

1.は、単発的な副業ではなくそれで継続的に収入を得ているかどうか、2.はその収入で生活をしており、事業と呼べる規模で活動しているかどうか、ということになると考えられます。

収益で言うと、年間の売上が300万円を超えたぐらいで上記の条件に当てはめてみて、事業所得に該当するかどうかを考えられるのが良いかと思います。

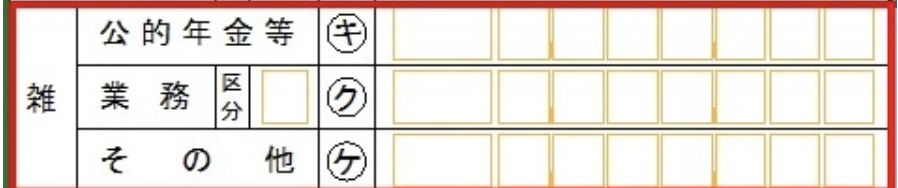

雑所得で申告する時の注意点、「業務」、「その他」とは?

事業所得としての条件に該当しない場合、ネットショップの売上は「雑所得」として申告することになりますが、2020年(令和2年)の税制改正以降、雑所得は以下の3つに分類されました。

- 公的年金

- 業務

- その他

「公的年金」は今回関係ありませんので、ネットショップの場合は、「業務」または「その他」のどちらかで申告することになります。

それぞれの特徴と違いを理解しておきましょう。

業務にかかる雑所得とは?

「業務にかかる雑所得」としての申告する場合は、必要経費を収入から差し引くことが可能です。

ただその為の条件として、記帳と帳簿の保存が必須条件となり、その様式も厳密に決められていますので、例えば税理士に依頼をする場合も、年に一度の確定申告ではなく毎月の顧問契約が必要になるなど、手間とコストがかかるでしょう。

その他の雑所得とは?

「その他の雑所得」として申告する場合は、帳簿の作成や記録保存の義務はありませんが、経費として認められる範囲がかなり限定され、基本的には仕入れ代金などの「直接原価」しか差し引くことが出来ません。

例えばネットショップで商品を販売している場合、その仕入れ代は経費として認められますが、パソコン代やインターネット代、梱包資材などは経費に含めることは出来ません。

また、暗号資産(仮想通貨)や海外FXなどの利益がある場合も、同じ総合課税の雑所得になりますので、合算して申告する必要があります。

どの区分で申告するのが良いか、判断基準の目安について

ネットショップの収益をどの所得区分で申告するかについては、以下のポイントを基準に判断されると良いでしょう。

- 将来的にネットショップを本業にする予定のない方 → 「その他の雑所得」で申告

- 今後ネットショップを本業にしようと考えられている方 → 「業務にかかる雑所得」で申告

- 年間売上が300万円を超え事業として該当するレベル → 個人の「事業所得」として申告、もしくはより節税効果や信頼性の上がる法人化を検討

ネットショップの税金はいくら?税率と控除額とは?

ネットショップの税金を納める際、個人事業主の場合は所得税になりますが、所得が多くなるほど税率が上がる「累進課税」になっているため、税金の額を算出するには、以下の表に照らし合わせて「課税所得 × 税率 − 控除額」でおおよその金額を出すことが出来ます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

例えば本業が会社員で、副業としてネットショップを運営している場合は、本業から得た給与所得とネットショップによる利益を合算した上で、そこから各種控除を差し引いた金額を上記の表と照らし合わせて納税額を求めます。

また、ネットショップの収益を雑所得として申告する場合は「総合課税」というものになりますが、たとえば仮想通貨(暗号資産)の利益や海外FXの利益など、他の総合課税の雑所得のものと合算して考える必要があります。

なので、もし仮想通貨取引などで損失が発生している場合、その損失はネットショップの利益と相殺することで課税所得を減らすことが可能です。

ただし、国内業者を利用したFX取引の利益は、同じく雑所得ではありますが、その中でも「総合課税」ではなく「申告分離課税」に該当しますので、ネットショップの収益とは通算することができませんので注意が必要です。

ネットショップの確定申告で経費になるものは?

無料相談でいただく質問で非常に多いのが、ネットショップの確定申告で何が経費になるかというものです。

結論から申しますと、税法上、コレとコレが経費になると具体的に書かれているわけではありません。

定義としては、「ネットショップで売上を得るために要した費用は経費として計上できる」と考えられます。

例えば、

- ネットショップを運用するために使用したインターネットの通信費

- ネットショップ運営にかかった分の電気代

- ECサイト構築にかかる月額利用料やサーバー代金、ドメイン取得費や維持にかかるコスト等

- ネットショップの開設や経営に関する書籍代やセミナー代等

- 売上の振込時に金融機関から徴収される振込手数料など

などがあげられるでしょう。

ただし上記でもお伝えした通り、これらを計上できるのは「業務にかかる雑所得」として確定申告する場合で、「その他の雑所得」として申告する場合は、原則として仕入れ代金などの「直接原価」しか差し引けませんので、例えネットショップの運営に使っていたとしても、通信費やパソコン代などは経費として認められませんので注意しましょう。

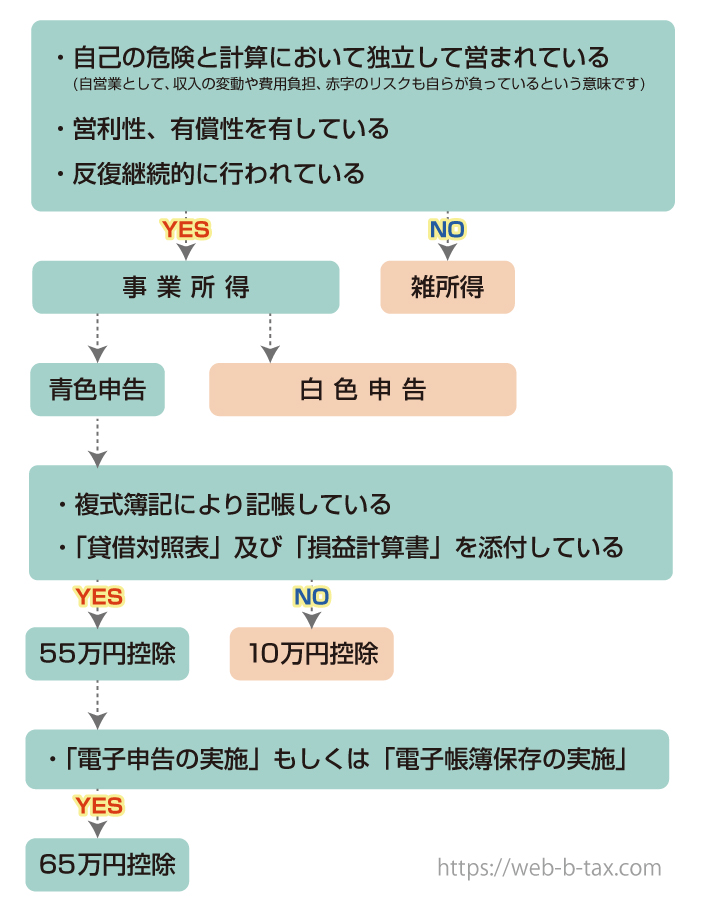

ネットショップは青色申告と白色申告のどちらで申告すべき?判断基準とは?

ネットショップで得た利益を申告する際は、「白色申告」と「青色申告」のいずれかを選ぶことになります。

それぞれに特徴やメリット・デメリットがありますので、それらを理解したうえで自分に合った方法を選ぶようにしましょう。

白色申告と青色申告の基本的な違い

まず、白色申告は手続きや帳簿作成がシンプルで、事業を始めたばかりの方や税務に不慣れな方にとっては始めやすい制度です。

ただしその分、税制上の優遇措置はほとんどありませんので、控除などを受けたい方は、複式簿記での記帳や損益計算書、貸借対照表などのが必要になりますが、青色申告を検討されても良いでしょう。

青色申告の主なメリットとは?

青色申告を選ぶことで、下記のような税制上の特典を受けられます。

- 青色申告特別控除:正規の簿記の原則で帳簿を作成・保存することで最大65万円の控除を受けることができます。

- 家族への給与を経費に計上できる(青色事業専従者給与):家族が事業に従事している場合、届け出た金額以下で経費に計上できます(白色申告の場合は配偶者であれば86万円、配偶者でなければ専従者一人につき50万円)。

- 損失の繰越が可能:事業が赤字の場合、その損失を3年間にわたって繰り越すことができます。

- 30万円未満の固定資産を全額経費として計上可能:少額の資産購入時に、それを経費として計上することができます(取得金額の合計額が300万円以内)。

青色申告特別控除の内容と受けるための条件とは?

青色申告で受けられる控除には10万円、55万円、65万円の3種類がありますが、それぞれに求められる条件が異なります。

55万円または65万円控除を受けるには?

下記の要件を満たすことで、55万円、もしくは65万円の控除を受けることが出来ます。

- 複式簿記による記帳:複式簿記により貸借対照表や損益計算書を作成すること。

- 貸借対照表および損益計算書の添付:確定申告書にこれらの書類を添付すること。

- 電子申告の実施(65万円控除の場合):2020年分以降、65万円控除を受けるためには電子申告(e-Tax)を利用する必要があります。55万円控除の場合は必須ではありません。

- 電子帳簿保存の実施(65万円控除の場合):帳簿を電子的に保存する必要があります。

つまり、55万円の控除を受ける場合は、「e電子申告の実施」や「電子帳簿保存の実施」は必要ありませんが、65万円控除を受ける場合はいずれかが必須となります。

以下のフローチャートもご参照下さい。

家族への給与を経費にできる?「青色事業専従者給与」について

青色申告のメリットのひとつに、「青色事業専従者給与」という制度があり、これは一定の条件を満たした家族に対して支払う給与を、経費として計上できる制度です。

これにより、税金がかかる所得額を減らせますので節税になりますが、以下の条件を全て満たす必要があります。

- 配偶者や親族で、15歳以上であること

- 6か月以上、もっぱら事業に従事していること

- 「青色事業専従者給与に関する届出書」を税務署に提出していること

給与額は「青色事業専従者に関する届出書」に書かれた金額以下が経費になるのですが、節税になるからと支給額をあまりに高く設定し過ぎると、認められない場合もありますので、市場価格や実際の労働内容などを考慮した上で、適切な額を記入するようにしましょう。

白色申告と青色申告の判断基準は?

どちらの申告方法を選ぶかは、それぞれのメリットとデメリットを比べて判断することになるでしょう。

たとえば、今後も事業の成長が見込め、収入が安定して増えている場合は、節税効果が高い青色申告を選ばれるのも良いでしょう。

ただ、青色申告は複式簿記で記帳する必要がある他、損益計算書や貸借対照表の作成が必要になるなど処理が煩雑になるため、日々の記帳作業や帳簿作成に時間やコストを割くことが出来ない方は、白色申告にしておかれるのも一つです。

実際、控除があるからと青色申告にしたものの、日々の記帳作業や会計業務に追われ、その分、本業のネットショップにかけられる時間が減ってしまったため、再び白色申告に戻される方や、弊社のように全て丸投げ可能な税理士事務所に依頼をし、税理士費用は経費として計上して控除も活用し、ご自身はネットショップの運営に集中される方もおられます。

なので、青色申告のメリットだけを見て安易に青色申告を選ぶのではなく、ご自身が日々の税務作業にかけられる時間やコストを考えた上で判断されることが重要でしょう。

ネットショップの税金は確定申告しなくてもバレない?

ネットショップで利益が出ているにもかかわらず、「申告方法がよく分からず、今まで確定申告をしたことがありません……」と相談してこられる方もたまにおられます。

ただ、これは非常にリスクの高い行為ですので早急に対応する必要があります。

「ネットの収入だから少しぐらいバレないのでは?」と考えておられる方もいらっしゃいますが、むしろ逆で、インターネット上の取引はすべて記録が残る上に、税務署はそれらの情報を容易に把握することが可能です。

つまり、ネット上だから大丈夫なのではなく、ネット上だからこそ税務署は狙いやすいのです。

また、個人だから大丈夫だろうと思ってらっしゃる方もおられますが、実際、売上がそれほど多くない個人であっても税務調査が入り、結果として延滞税や重加算税などの追加徴税が発生するケースも珍しくありません。

▼ネットビジネスの税務調査の実態と対処法についてはこちらをご参照下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

税務署から指摘されてないから大丈夫は大間違い?

「とりあえずよく分からないまま申告してみたけど、税務署から何も言われず提出できたので安心しました」

とおっしゃる方がおられますがそれは間違いです。

税務署は確定申告書を提出した時に、何かを指摘してくることはまずありません。

確定申告の内容に不備や間違いがあった場合、連絡が来るのは早くても数ヶ月先ですし、税務調査に入るにしても調査官も忙しいので、数年分をまとめて入るケースが一般的で、起業から3〜4年経った頃に入ることが多い印象です。

つまり、税務署から何も言われてないから問題ないのではなく、実際には単に泳がされているだけのことも多く、税金は過去5年分(場合によっては7年分)まで遡って調査や追徴を行うことが出来ますので、もし数年分の追徴課税をまとめて請求されてしまうと、資金繰りが悪化してネットショップを続けることが困難になることもあり得ます。

また、無申告や明らかな不備がある場合は論外ですが、顧問税理士のスキルや実績によって税務調査の結果が大きく変わることは日常茶飯事で、以前、既存の税理士に依頼をしていた際、税務調査で2,000万円の追徴課税を求められ、その税理士からも「税務署が言っているので仕方がありません」と諦められていた時に、弊社が代わって対応したところ、最終的に2,000万円が60万円の追徴で済んだケースもあります。

つまり、ビジネスを長く続けていくためには、確定申告を正しく行うことはもちろん、誰に依頼をするのか税理士選びも実は重要な要素になってくることを知っておきましょう。

ネットショップは税務署にとって絶好のカモ?

例えばリアルな飲食店などの場合、調査に入ってみないと本当に不正をしているか分からないケースも多いかと思いますが、先ほどもお伝えした通り、ネット上の取引は全て残りますので、

- プラットフォーム側では売上が立っている

- ユーザー側(あなた)は確定申告をしていない

となると、税務署にとっては空振りしようのない確実な調査対象になりますので、言葉は悪いかもしれませんが税務署から見れば確実に徴収できる「絶好のカモ」なわけです。

実際に、税務署の内部資料でも、ネットビジネスや投資等の無申告案件について、監視や取締りの強化が明記されており、今後も監視体制は厳格化するでしょう。

電子商取引を監視する専門チームが存在する?

実際、国税庁には2001年に設立された「電子商取引専門調査チーム」というものが存在し、よく警察ドラマ等で出て来るサイバー犯罪対策課のようなものをイメージされると分かりやすいかと思いますが、ネット上の様々な収益活動や電子取引を調査・監視しています。

主な活動内容としては、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査・資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

などがあり、ネットショップはもちろんのこと、YouTubeやアフィリエイト、せどりやネットオークション、コンテンツ販売など対象は多岐に渡り、プラットフォーマーや決済業者などの記録も把握することが可能です。

つまり、全て記録が残るネットビジネスは、確定申告をしないと必ずバレますので、油断せずに正しく申告するようにしましょう。

ネットショップはインボイス制度の登録は必要?

ネットショップ運営者の方から、最近特に増えている質問が「インボイス制度への登録は必要ですか?」というものです。

インボイスとは、「仕入税額控除」を適用するための請求書類のことです。

簡単に言うと、売上にかかる消費税から、仕入れにかかった消費税を差し引くためのもので、それを発行できるのはインボイス制度に登録済みの事業者のみになります。

なので、ECプラットフォームを使って、あなたが販売している商品を仕入れて、更にそれを小売りしているようなケースの場合、もしインボイス制度に登録済みの他のネットショップが、あなたと同じ商品を同額で販売していた場合は、仕入額控除が使えるそちらを選ばれてしまう可能性が高くなるでしょう。

その場合、値下げをして対応をするなどの対策が必要になるかも知れません。

これらを踏まえて、インボイス登録をすべきかどうかの判断は、年間の売上額や今後の事業展開、販売している商品の独自性や競合が登録しているかどうか等によって判断が分かれますので、そのバランスを見て判断することになります。

なので、まずECプラットフォームを使われている方は、何かアナウンスが出されていないか確認することから始めてみましょう。

ネットショップの確定申告3つの方法とは?

ネットショップの収益を確定申告するにあたって、大きくは3つの方法に分けられます。

それぞれの特徴を理解したうえで自分に最適な手段を選びましょう。

- 自分で手作業で確定申告をするやり方

- 会計ソフトを利用して自分で確定申告をするやり方

- 税理士に全て丸投げで任せるやり方

それぞれの特徴やメリット・デメリットを見ていきます。

自分で手作業で確定申告をするやり方

手書きやExcelなどを使って自分で日々の帳簿作成や領収書の整理を行い、確定申告書を作成して提出するやり方です。

メリットとして費用を抑えられることが出来ますが、デメリットとしては手間と時間がかかります。

なのでネットショップの売上がまだ少額で、できるだけ費用を抑えたいという方にはお勧めの選択になります。

会計ソフトを利用して自分で確定申告をするやり方

会計ソフトなどを活用して、自分で確定申告を行うやり方です。

最近ではソフトにデータを入力するだけで、自動で仕訳処理をしてくれたり、確定申告書の作成を支援してくれる機能が備わっているものも多く、申告業務の効率化が図れます。

ただし、ソフトの利用には月額や年額の利用料が発生するほか、書類整理や入力などの基本作業はやはり自分で行う必要があり、税務作業から完全に解放されるわけではありませんので理解しておく必要があるでしょう。

税理士に全て丸投げで任せるやり方

面倒な日々の帳簿作成や領収書の整理、節税対策の提案から確定申告書類の作成・提出までを全て任せられますので、ご自身は税金のことに気を取られることなく、ネットショップの運営や売上アップといった本来の業務に集中できるようになります。

デメリットとして税理士報酬は発生しますが、必要経費として計上可能できますので、ある程度の売上が出ている方にはあまりデメリットにはならないでしょう。

実際に弊社のクライアント様にお話を伺っていても、これまで白色申告をしていて65万円の控除が使えなかったのが、弊社と契約されたことで青色申告に移行し、65万円の控除に加えて税理士報酬も経費として計上することで、面倒な税務作業から解放された上に、結果的にそれだけでも年間100万円以上を税金から差し引くことが出来るようになったと喜んでおられる方も多くおられます。

ただし、どの税理士も丸投げで受けてくれるわけではありませんので注意が必要です。

特に低価格をうたう事務所に多いのが、申告書の作成のみで、日々の記帳や書類整理は自分で行わなければならないところや別料金がかかるところも多くあり、それでは結果として税理士に依頼をする恩恵をあまり受けることが出来ないでしょう。

税理士費用は経費として税金を減らせる部分になりますので、変にケチるよりもどこまで対応してもらえるか、事前に確認しておかれることをお勧めします。

ネットショップに強い税理士選びで失敗しないためのポイントとは?

税理士に依頼をする際、「たまたま知人が税理士がいたから」「料金が安かったから」等の理由で決めてしまわれる方も多くおられますが、実はどの税理士にお願いしてもサービスや節税対策が同じというわけではありません。

先ほどお伝えした、全て丸投げで任せられるかどうかだけではなく、例えばネットショップやネットビジネスの知識や実績、さらには節税スキルや税務調査スキルにも大きな差がありますので、どの税理士に依頼をするかの違いだけで、将来手元に残るお金にも差が出て来るのが現実なのです。

実際、無料相談でも

「今の税理士さんにネットショップ話をしてもなかなか理解してもらえず、毎回イチから説明しなければならない…」

という声も多く、話が通じないだけならまだしも、的外れな税務処理をされているケースも少なくありません。

税理士は国家資格ではありますが、誰に頼んでも同じではなく、ネットビジネスの知識の他、節税スキルや税務調査スキルというのは税理士試験にも出ませんので、その方が資格を得てからどれだけ日々スキルを磨き、実践の場に於いて経験を積んできたかによって大きな差が出て来るものなのです。

例を挙げるとお医者さんのようなイメージで、例えば普通の風邪なら近所のクリニックでも気軽に通えて十分対応してもらえるでしょうし、一方で脳や内臓の重い病気の場合は、年間その手術を何件もこなしている大学病院などの専門医等に手術をお願いする方が良いでしょう。

税理士も同じで、一般的な税金のことであれば、知り合いや近くの税理士にお願いしても対応してもらえるでしょうし、一方でネットショップなど特有の対策や調査対応が必要な場合は、それに精通した実績のある専門の税理士に依頼をすることで、適切な対応をしてもらうことが出来るでしょう。

▼ネットショップの税金に強い税理士を失敗せずに選ぶ具体的な方法についてはこちらをご覧下さい。

ネットショップの税金や節税、法人化などに強い税理士を失敗せずに選ぶ際に、見るべきポイントについて解説します。

ネットショップの売上が増えてきたら法人化で更に節税ができる?

ネットショップの年間売上が大体300万円を超えるようになると、個人事業主よりも、より節税対策の幅が増える法人化を検討される方が多くなる印象です。

会社を設立すると聞くと、大げさで手続きが大変そうと不安を感じる方もおられるかも知れませんが、実際には資本金も1円から可能ですし、司法書士などの専門家に依頼をすれば、自動的に出来上がってきますので、弊社のクライアント様の中にも、普段はサラリーマンをしながら副業で法人化されている方も多くおられます。

▼尚、通常は法人化するのに設立費用がかかりますが、無料で法人化する方法もありますので、詳しくはこちらをご覧下さい。

ネットショップを開業、経営していく上で、無料で法人化する方法や、失敗せずに会社設立する手順ややり方、必要書類など、注意点やポイントを解説しています。

ネットショップの確定申告のやり方と必要書類について

ネットショップの収益をご自身で確定申告をされる際に、その期間や具体的なやり方、必要書類などを分かりやすく解説します。

確定申告の期間と納付期限は?

確定申告書の提出期間は、毎年2月16日から3月15日までです。

ただし、締切日が土日や祝日の場合は、次の営業日が締切日になります。

この期間内に、申告書の提出と所得税の納付の両方を済ませる必要があります。

もし期限を過ぎてしまった場合、延滞税や無申告加算税といったペナルティが課されることがあるため、余裕をもって準備を進めましょう。

万が一、申告が間に合わなかった場合も、放置せずになるべく早めに提出することで、ペナルティの負担を軽減できる可能性がありますので、少しでも早く申告を済ませるようにしましょう。

▼ペナルティの税金の種類や対策法についてはこちらをご参照下さい。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

所得税の納付方法は選べる?

所得税の納税方法は複数ありますので、ご自身のライフスタイルに合わせて便利な方法を選ぶことができます。

- 振替納税

- インターネットバンキングやダイレクト納付を利用した電子納税

- クレジットカード決済による納税

- スマートフォンアプリを使った納税

- コンビニエンスストアでの納税

- 税務署や銀行窓口での現金納付

例えば会社員で、平日の昼間に手続きが難しい方でも、電子納税やコンビニ納付を活用すれば、時間に縛られずに対応可能です。

確定申告書の入手と提出方法

確定申告書の入手方法ですが、最寄りの税務署で受け取ることもできますし、国税庁の公式サイトからダウンロードすることも出来ます。

また、国税庁が提供している「確定申告書等作成コーナー」を活用することで、パソコンやスマホから書類の作成ができ、そのままe-Taxでオンライン提出することも可能です。

紙で作成したものは、郵送での提出も可能ですので、ご自身に合った方法を選びましょう。

ネットショップの収支計算と帳簿管理の種類に注意?

ネットショップの収益を正しく申告するためには、「収入(売上)」と「経費(支出)」を正確に記録しておく必要がありますが、受ける控除の種類によって必要な帳簿の形式が違いますので注意が必要です。

- 白色申告や、青色申告で10万円の控除を受ける場合:簡易帳簿(家計簿のような記録)

- 青色申告で、55万円または65万円の控除を受ける場合:複式簿記による帳簿、損益計算書や貸借対照表が必要

最近では多くの会計ソフトが、これらの帳簿作成に対応しており、自動仕訳やグラフ表示などもできますので、お持ちの方はそれを活用されるのも良いでしょう。

ネットショップの確定申告に必要な書類は?

ネットショップの確定申告を行う際には、以下の必要書類が必要になりますが、取得までに時間のかかる書類もありますので、早めに準備するようにしましょう。

- 国民健康保険料の支払いを証明できるもの

- 国民年金の控除証明書

- マイナンバーカード(または通知カード+本人確認書類)

- 生命保険料や地震保険料の控除証明書(該当者のみ)

- 住宅ローン控除や医療費控除を受ける場合の証明書類

- 給与所得がある場合の源泉徴収票(サラリーマンの方など)

ネットショップの確定申告書の具体的な記入方法について

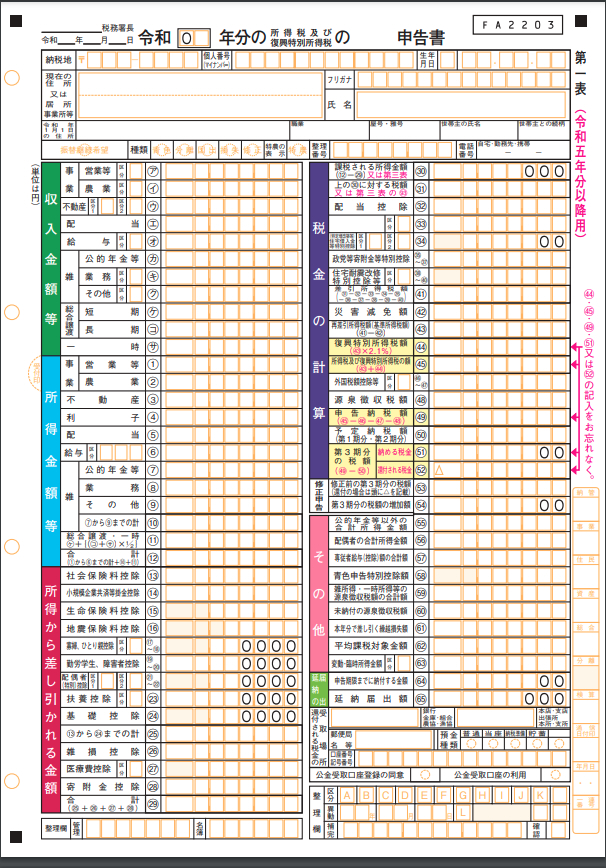

では実際の確定申告書の画像を使って、具体的な書き方について解説します。

収支内訳書P2

収支内訳書P1

青色申告決算書P2

青色申告決算書P3

収支内訳書1ページ目の左側、または青色申告決算書の1ページ目にある損益計算書に、それらの内訳の合計額と、それ以外の経費を集計した金額を書き入れ、所得金額を計算します。

青色申告決算書P1

青色申告決算書P4

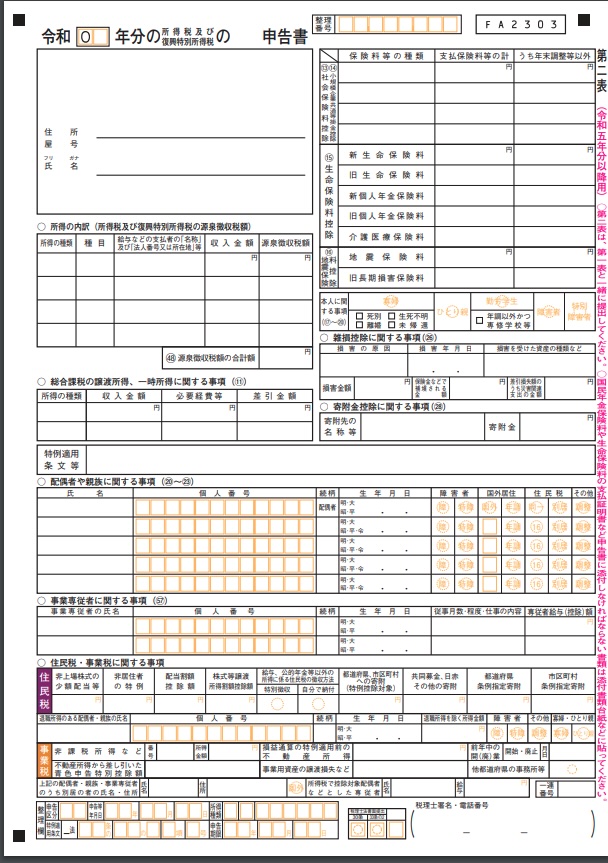

確定申告書第二表を記入する

事業に関する書類の作成ができたら、次に確定申告書を記入していくことになりますが、確定申告書には第一表と第二表があり、記入時のポイントとして、第一表より第二表から記入していく方が分かりやすいので、そちらから記入するようにしましょう。

申告書第二表

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

などの所得控除を記入しましょう。

これらは個々により内容が違いますので、事前に準備した控除の証明書などを参照に記入するようにしましょう。

また、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方は、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入します。

配偶者や親族に関する事項、事業専従者に関する事項も記入しましょう。また

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

も忘れず記入しましょう。

ネットショップの副業が会社にバレないようにするには?

よくサラリーマンの方から

「副業でネットショップを運営していることを会社にバレたくないんですが、何か方法はありますか?」

という質問を受けます。

結論から言いますと副業が会社にバレる最も多い理由は「住民税の変化」です。

要は、会社からの給料以外に収入があることで所得額が増え、住民税の額が増えることで会社にバレるのです。

対処法としては、確定申告書第二表の右下にある「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で、「自分で納付」に○を入れれば、ネットショップの収入分の住民税が会社給与から天引きされず、個別に納付書が自宅に届き、あなた自身が納付を行うことが出来るようになります。

こうすることで、給与から天引きされる住民税額は大きく変わりませんので、副業が会社にバレる可能性を抑えることができます。

▼関連動画

確定申告書第一表を記入する

第二表を記入したら、最後に確定申告書の第一表を作成しましょう。

確定申告書第一表

まず、左上の収入金額等の箇所から記入します。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入します。

次に、左下の所得から差し引かれる金額は、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算し、各欄に記入しましょう。

左半分の記入が終われば、次は右半分の税金の計算です。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額の計算が終われば、次に所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算します(44)。

あとは、所得税額と復興特別所得税額を合算することで、納める税金の計算が完了します((45)及び(51))。

但し、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしている場合は、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入します。

最後に、右下の「その他」の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了になります。

まとめ

今回はネットショップの収益を、失敗せずに確定申告するためのやり方やポイントについて解説致しました。

ご自身の状況や将来の展望によって、複数の選択肢がありますので、ご自身に合った方法を選ぶことで、手間や時間の他、手元に残る資産も変わってくることもありますので、正しく確定申告を行うよう心掛けましょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。