この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

最近では、子供が将来なりたい職業ランキングにも入ってくるユーチューバーですが、毎月、東京と大阪で行わせて頂いている無料相談会でも、YouTubeで収益を上げてらっしゃる方からの税金のご相談が多く寄せられており、実際、カリスマと呼ばれる有名ユーチューバーの申告代行を含め、弊社ではYouTubeに関する税金申告の実績が年々増えております。

ただ、極端なことを言いますと、スマホ一台から手軽に始められる業態だからなのか、皆さん閲覧数や利益を上げることは色々と考えておられるのですが、いざ税金のこととなると事前に準備しておられず、どうすれば良いのか迷われる方も多くおられます。

後にも書きますが、実際、税務署からするとそういう人達は「カモ」にされがちですので、「よく分からないしまぁ良いか」といい加減な処理をしていると、ある日税務署から連絡が来て、本来払う必要のなかったペナルティーの税金まで納めなければならなくなる可能性もあります(実際、その段階になって相談に来られる方もおられます……)。

そういった悲惨なことにならないよう、今回はYouTubeの税金について、基本的なことから解説していきましょう。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

YouTubeの税金は払わなくてもバレない?

無料相談に来られる方は、事前に色々とネットで調べてから来られる方もいらっしゃるのですが、中には、

「個人でやっている場合は、少々儲けていても税務署にはバレないとネットで見たんですけど……」

とおっしゃる方がおられます。

また、塾やセミナーなどで勉強されて、そこから始められた方の場合だと、表向きには申告しましょうと言われているものの、懇親会などの席で聞いてみると、「まぁ少々は大丈夫だよ」と言われたという方もおられました。

そもそも、それらの情報にどれだけの信憑性があるのか疑わしい限りですが、これまでネットビジネスに関する申告や税務調査に多数携わってきた経験から申しますと、それらの情報は大間違いです。

インターネット上の情報を鵜呑みにするのは危険!

最近では、ネットで色んな情報を収集される機会もあるかと思いますが、税金に関することで言いますと、注意すべき点が最低でも2点あります。

- 誰が書いている情報なのか?

- いつ書かれたものなのか?

です。

まず、誰が書いている情報なのか? 税理士などの税金の専門家なのか、それともユーチューバーや、ブロガー等、税金に関しては素人の人が書いている記事なのか。

よく、

「複数のブログで同じことが書かれてたので正しいと思います」

とおっしゃる方がおられますが、ネット上では数が多いから正しい情報だと判断するのは非常に危険です!

アフィリエイトサイトを含め、ブログなどのオウンドメディアが作られる際に、元の間違った記事を参考に作られてしまうと、それらが連鎖的に拡散されて、間違った情報を掲載したブログやサイトが量産されることになります。

なので、あちこちで書かれている情報だから正しいというのは全くアテにならないのです。

実際、利益が出たので知り合いの税理士や会計士にお願いしようとしたところ、ネットビジネスの税務はよく分からないので詳しい人に聞いて下さいと言われて、弊社に来たという方も結構おられます。

そんな、プロでも専門分野でないと難しいネットビジネスの税金に関して、正しい情報かどうかを見定めることは非常に重要になってきますので、まずは誰が書いている情報なのかを確認する必要があるでしょう。

次に、ネットビジネスの種類によっては、数年前の申告方法とは変わった分野のものもあります。

税法というのは毎年変わりますので、いつ書かれたものなのか、リアルタイムな情報なのかを確認する必要もあるでしょう。

税務署はYouTuberを狙っている?

少し話が横道に逸れましたが、YouTubeの税金は少々申告しなくてもバレないというのは大間違いで、結論を申しますと、むしろユーチューバーは、税務署から狙われています!

通常、税理士や会計士側が税務署内部の情報を知る機会はありませんが、弊社が独自に入手した内部の情報によると、ここ最近では、YouTuberを含むネットビジネスと、FXや仮想通貨取り引きなどは、非常に重点的にチェックするようにというお達しが回っているようです。

更に詳しく言いますと、国税庁内部では、アフィリエイトやネットオークション、最近ではフリマアプリなど電子商取引の急拡大に伴って、それらの取り引きによる利益が無申告になっていることに対応すべく、平成13年1月から全国税局に「電子商取引専門チーム」を設置し、情報収集や調査を行っています。

具体的に、電商チームが行っている事務運営の重点項目としては、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査・資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

などがあります。

さらに調査官は各ASPなどに、顧客がどれくらいの収入を得ているのか、資料の開示を求めることもできますので、ネット上での取引による収入に関しては、税務署に筒抜けになっていると考えても良いでしょう。

実際に弊社にも、税務署から調査の連絡があった(無申告だったため)との電話があり、それがきっかけで顧問契約をいただいたお客様の調査に立ち会わせていただいたことがありますが、調査官は、各ASPから取り寄せた収入の情報を1円単位で把握しており、エクセルの表にまとめて持っていました。

通常、税務署も手間を省くために、3年以上の資料をまとめて調査に入るのが一般的ですので、

「利益が出てても少々は申告しなくても大丈夫だよ」

というのは、ただ単にまだ調査に来ていないだけか、後回しにされて泳がされているだけという可能性も大いにあるのです。

YouTubeからの収入は何所得になるの?

ここからはYouTubeの税金のお話をしていきたいと思いますが、よくメールでのお問い合わせでも聞かれるのが、

「YouTubeからの収入は何所得として申告すれば良いですか?」

という質問です。

一般的には、個人の場合は「雑所得」、もしくは「事業所得」になると考えられますし、他の税理士さんもそう答えられる方がほとんどだと思いますが、更に専門的なポイントについてお伝えしますと、実際には注意しないといけないこととして、YouTuberの収入には、

- GoogleAdSenseによる広告収入

- 広告主との直接契約による広告収入

この2種類があるということです。

特に、有名なYouTuberの方の場合は、広告主と直接契約していて、所属しているマネージメント法人から報酬を得ている方が多くおられ、どちらも事業所得か雑所得で間違いないのですが、重要なのはその判断基準が非常に曖昧だということです。

この2つを比べた場合、雑所得よりも事業所得として申告した方が有利なことが多いので、

「事業所得として申告しようと思っています」

とおっしゃる方がおられますが、残念ながらそれらは自由に選べるものではなく、実際の業務実態によって判断されますので、過去に裁判で争われた事例もたくさんあります。

そういった時に、先の2種類の収入の流れも影響してくるというわけです。

詳しくは、以下の記事にまとめてありますのでご参照下さい。

関連記事>>>『知らなかったでは済まない!ネットビジネスの正しい税金対策法とは?』

YouTubeの収入について確定申告が必要な人と不要な人とは?

結論から申しますと、YouTubeによる広告収入がある人は、原則、確定申告が必要になります。

ただし、確定申告をしなくても良い条件の中に、

「その年中の所得の合計額が、すべての所得控除額の合計額より少ない者」

というのがあります。

所得控除額とは、「社会保険料控除」や「生命保険料控除」、「扶養控除」などのことですが、その中に「基礎控除」という万人誰しもが控除することのできる所得控除があります。

この金額(基礎控除の金額)が令和7年税制改正により58万円になったため、一般的には専業であれば58万円を超えなければ申告不要という言われ方がされているわけです

あとよく、会社員の方に対して「20万円以下の所得は申告不要」といった内容を目にすることがありますが、実はこれも正確ではありません。

これは会社員の中でも、年末調整のみで納税手続きが完了している方だけの特例になります。

つまり、会社員であっても、他の要件で確定申告が必要な場合、 例えば、

- 年収が2,000万円を超えている

- 2ヶ所以上から給与の支払いを受けている

- 医療費控除や住宅ローン控除を受けるため確定申告をしている

といった方の場合は、年末調整で納税手続きが完了していないことになりますので、この特例の条件に該当せず、例え1円の所得であっても申告をしなければ申告漏れということになりますので、充分注意をするようにして下さい。

YouTubeの税金を申告するのに「所得」と「収入」はどう違うの?

これは初心者の方に非常に多いのですが、ご相談を伺っていると、どの金額を申告すれば良いのか分かってらっしゃらない方が多くおられ、特に話の中でも「所得」と「収入」が入り交じっている場合があります。

そもそも収入とは、YouTubeから広告収入として入ってくるお金のことです。

なので、「収入=売上」と考えていただいて問題ありません。

一方で所得とは、収入から必要経費やその他(青色申告特別控除など)を差し引いたもの「収入-必要経費等=所得」となります。

ちなみに後に解説しますが、税金は「所得」に対して課税されますので、まずは必要経費をしっかりと計上することが節税対策の基本となります。

ユーチューバーが引ける経費については、以下にまとめてありますのでご覧下さい。

関連記事>>>『ユーチューバー(YouTuber)が確定申告で経費計上できるものとは?』

YouTuberはどれぐらい税金がかかるの?

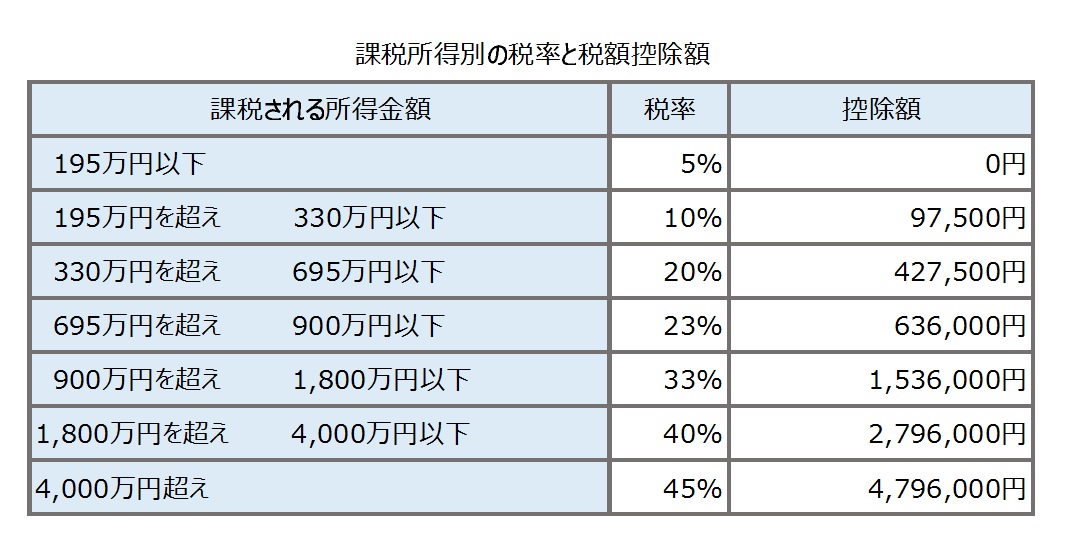

いくら利益が出ても、どれだけ税金がかかるかによって、手元に残る金額も変わってくるわけですが、先ほどお伝えした通り、YouTubeによる広告収入は、「事業所得」、もしくは「雑所得」になりますので、「総合課税」といって、お給料などの他の所得と合算した金額を以下の表に当てはめることで税率が分かります。

例えば会社員をされながら、ユーチューバーもされている方の場合ですと、会社からのお給料(給与所得)にYouTubeからの所得を合算し、その合計金額を上記の表に照らし合わせて判断するというわけです。

ちなみに弊社のクライアント様や相談会に来られる方の中には、ユーチューバー等のネットビジネスをやりつつ、同時にFXや、最近ではビットコインなどの仮想通貨の取り引きをされている方も多くおられますが、海外業者を使ったFXや仮想通貨取り引きなどは、同じ雑所得ですので、これらも合算しなければなりません。

但し雑所得でも、国内の業者を使ったFXや日経225先物など、総合課税ではなく分離課税となるものもありますので、それらは合算できませんので注意が必要です

(つまり、投資でマイナスが出ていた場合、同じ総合課税であれば、YouTubeからの利益と損益通算できますが、分離課税など違った場合は通算できませんのでご注意下さい)。

YouTubeの税金も青色申告できるの?

ここまでで、雑所得と事業所得に関して何度かお伝えしてきましたが、ご相談の中には

「青色申告をしようと思ってるんですが……」

というのもよくあります。

雑所得には青色申告はなく、その場合は事業所得の前提になりますが、それらに関しても色々と気を付けるべきポイントがあり、間違った申告をしてしまうと後から税務署に指摘をされてしまいますので、事前に確認しておくようにしましょう。

関連記事>>>『知らなかったでは済まない!ネットビジネスの正しい税金対策法とは?』

まとめ

YouTubeの税金について、ここまで解説してきましたが、ポイントとしては大きく二つ。

国税は専門チームを配備してネットビジネスの申告漏れを監視しています。

中でもYouTuberは自分の動画をネット上にアップしているわけですから、ネット上にそのすべての証拠や痕跡が残っていますし、お金の流れもオンラインで残っていることから、税務署側からすると全て証拠が手元にある状態(つまり指摘をすればほぼ確実に徴収できるカモだということ)です。

なので油断せず、きちんと申告を行うようにしましょう。

また、今回は個人事業(フリーランス)の申告についてお伝えしてきましたが、利益が増えてくると会社を設立して法人化することで、効果的に節税を行うことが可能になってきます。

詳しくは以下にまとめてあり、どれだけ節税できるか無料でシミュレーションも行っていますので、利益が出てらっしゃる方は検討されてみても良いでしょう。

関連記事>>>『事前に知るべき!フリーランスが法人化するメリットとデメリットとは?』

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。