この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

確定申告の時期が近づくと、必ずと言って良いほど聞かれる質問に、

「やっぱり青色申告をした方が良いんですかね?」

というものがあります。

インターネットで検索したり書店に足を運んだりすると、「フリーランスとして独立したら青色申告!」といったようなタイトルの記事や書籍をたくさん目にします。

そこで、フリーランスは本当に青色申告をした方が良いのか、青色申告をするためにはどういったことに気を付ければ良いのか等について、解説してみたいと思います。

フリーランスの収入は何所得になるの?その判断基準は?

フリーランスとしての収入は、一般的に「事業所得」または「雑所得」と考えられます。

たまに、専業でフリーランスとして独立しているので事業所得、サラリーマンとして本業の傍らに、フリラーンスとして副収入を得ているので雑所得だと言う方がおられますが、必ずしもそうとは限りません。

実は、事業所得と雑所得の違いについては、例えば「売上○○万円規模以上が事業所得です」といった税法上の明確な線引があるわけではなく、過去に裁判などで争われた事例がたくさんあります。

それらの裁判例を参考に判断すると、

- 営利性・有償性を有しているか・反復継続的に行われているかどうか。

- 自己の危険と計算において独立して営まれているかどうか。

- 精神的・肉体的労力の程度について。

- 人的及び物的設備の程度について。

- 安定した収益が得られる可能性があるかどうか。

といった点などが基準となっており、これらに多く該当するようであれば事業所得とされる可能性が高くなります。

これを無理やり

「特別控除もあって、税金の計算上、事業所得が有利だから……」

といったこちらの都合だけで事業所得として申告を行うと、後の税務調査で指摘を受けて、ペナルティーを課せられる可能性もありますので注意が必要です。

関連記事>>>『危険!延滞税や無申告加算税などペナルティの税金の種類と内容とは?』

所得税を青色申告ができるのは事業所得の場合だけ?

さて、フリーランスとしての収入は「事業所得」または「雑所得」になるとわかったところで、次は青色申告について見ていきましょう。

フリーランスであれば誰でも青色申告ができるかというと、実はそうではありません。

青色申告をすることができるのは「不動産所得」「事業所得」「山林所得」の3つの所得だけで、このことは所得税法第143条にも記載されています。

つまり、前項で説明した基準などと照らして、自分は「雑所得」として申告するとなった場合には、事業所得ではないので、残念ながら青色申告をすることはできません。

フリーランスであれば、誰でも青色申告ができるというわけではないので、注意しましょう。

(青色申告)

不動産所得、事業所得又は山林所得を生ずべき業務を行なう居住者は、納税地の所轄税務署長の承認を受けた場合には、確定申告書及び当該申告書に係る修正申告書を青色の申告書により提出することができる。

引用:所得税法第143条より

青色申告には2種類ある?

様々な税制上のメリットを受けることができる青色申告ですが、実は青色申告は2種類あることを、皆さんご存知でしょうか?

青色申告のメリットの中で、特に目を引く「65万円の青色申告特別控除」ですが、すべての青色申告で65万円の特別控除が可能というわけではありません。

青色申告特別控除には65万円と10万円の2種類があり、65万円の特別控除が可能なのは、青色申告決算書の中の4ページ目にある「貸借対照表」を添付した場合に限られます。

それなら4ページ目の貸借対照表を添付して65万円の控除を受ける方がいいよねと思われるかもしれませんが、この貸借対照表を作成するためには、正規の簿記の原則(複式簿記)による帳簿を付けることが必須となります。

そして、これは過去に多くのフリーランスの方を見てきて感じたことですが、複式簿記により記帳するためには、手間や時間、あとある程度の簿記の知識が必要になってくるため、人によっては結構な負担となり、申告前になると

「あ〜、そろそろ領収書の整理をしないといけないし、記帳をして貸借対照表を作成しないといけないなぁ……」

と気になってしまい、結局ビジネスに100%注力できず、何のためにビジネスをしているのか、本末転倒な状態になってしまわれるケースも実際には少なくありません。

そういった場合には、10万円の青色申告特別控除を選ぶことにより、4ページ目の貸借対照表を添付しなくて良いため、正規の簿記の原則(複式簿記)による帳簿は必要なく、お小遣い帳や家計簿(単式簿記)のような帳簿をつけていればOKなので、簿記がさっぱりわからないという方にとっては、圧倒的に手間を減らすことができるでしょう。

つまりまとめますと、正規の簿記の原則(複式簿記)による帳簿を付け貸借対照表を作成し、申告書に添付した場合には65万円の青色申告特別控除、それ以外の場合には10万円の青色申告特別控除を受けることができるということです。

尚、正規の簿記の原則(複式簿記)による帳簿を付けていないのに、誤って65万円を控除してしまわないよう、ご注意くださいね。

所得税を青色申告をするために必要な届出書類とは?

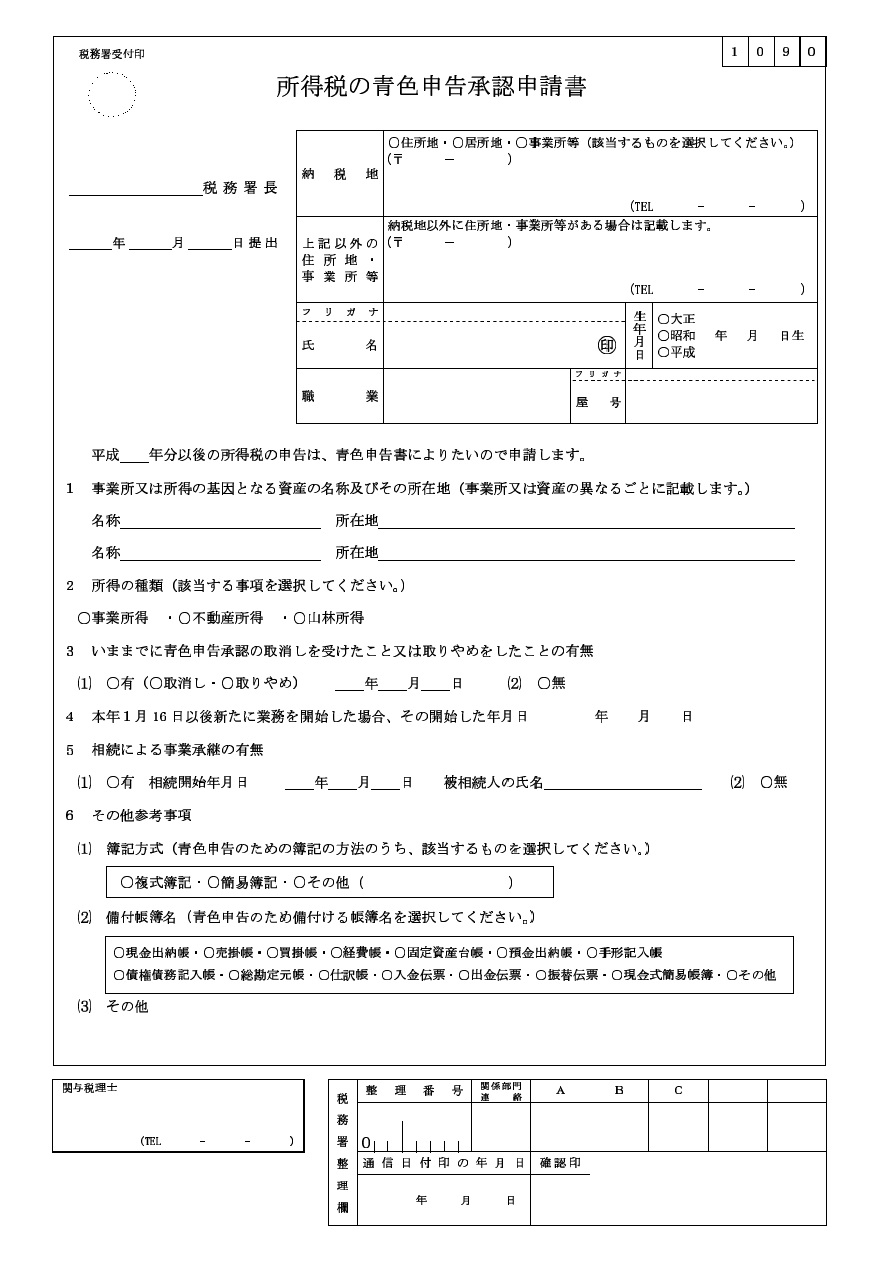

青色申告をする場合には、指定の期日(業務を開始してから2ヶ月以内。ただし、業務開始がその年の1月15日以前の場合は3月15日までとなります)までに、納税地の管轄の税務署へ「青色申告の承認申請書」を提出しておく必要があります(以下参照画像)。

この「所得税の青色申告承認申請書」はお近くの税務署や、国税庁のホームページからダウンロードして入手することが可能ですので、青色申告を希望する場合には必要事項を記入し、必ず期限までに提出しておくようにしましょう。

まとめ

青色申告という言葉はよく聞くけれど、初めてだと、一体どういうものなのかよくわからないという人は意外と多いのではないでしょうか。

今回説明させていただいたように、青色申告をするためには定められた期限までに、申請書を提出しておく必要があるのですが、それを知らなかったために、気づいたときにはその年分を青色申告にすることができず、青色申告のメリットの1つである、損失を繰り越すことができなかったというケースも珍しくはありません。

フリーランスにとって、税金面以外のことも考えると、必ずしも青色申告が有利とは言えかも知れませんが、青色申告をされる場合には、今回のポイントを押さえてミスの無いようにご注意くださいね。

尚、所得税の白色申告と青色申告の違いについては以下の記事をご参照下さい。

関連記事>>>『個人事業主で青色申告の帳簿付けを簡単にする方法?』

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。