この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

令和5年にはインボイス制度のスタートという大きな改正がありましたが、さらに令和6年1月1日より電子帳簿保存法の改正があり、早速対応に困っている方もおられるのではないでしょうか。

関連記事>>>『確定申告でクレジットカード明細は領収書として使える?使えない?』

この電子帳簿保存法の改正も(インボイス制度ほどではありませんが)特例があり、どう対応すべきか悩むというお声をよく聞きます。

一例として、インボイス対応する際はカード明細は認められず、電子帳簿保存法に対応する際には、領収書などの電子発行のものは電子データでの保存が必要になってくるわけですが、例えば問い合わせの中で、

「ETCを利用した時、通行時に領収書は発行されませんが、その場合クレジットカードの明細を保存しておけば良いですか?」

というご質問がありましたので、今回はETCを例として掘り下げてみたいと思います。

今は事業でETCを利用されていない方も、今後利用される際にはどういった対応が実務的に必要か、いざという時に慌てないためにも事前に確認しておきましょう。

ETCを利用する際、インボイス制度や電子帳簿保存法に対応するには?

高速道路を利用する際、ほとんどの方はETCシステムを利用しておられるかと思います。

料金所で止まること無く通過して行く場合、利用時に料金が確定していないだけでなく、その場で領収書は発行されませんので、多くの方は通行時のアナウンスや、クレジットカードの明細で、利用した金額を確認されているかと思います。

問い合わせを伺っていても、皆さんよく心配されているのは

「クレジットカードの明細だけではだめなのか?」

「通行するごとに全ての領収書を取得しなければならないのか?」

といった内容です。

ただ、その場で領収書が発行されないからといって、クレジットカードの利用明細を保存しておけば、インボイス制度や電子取引のデータ保存に対応をする事が、果たして可能なのでしょうか。

インボイスに対応しているか、クレジットカードの種類によって異なる?

結論から申しますと、まずETCのインボイス対応はクレジットカードの種類によって異なります。

ここでいうクレジットカードの種類というのは3種類あります。

- ETCコーポレートカード

- ETCパーソナルカード

- ETCクレジットカード

パッと見ただけでは何が違うのかわかりにくいですが、ご利用のカードがどの種類に該当するのかによって対応が変わってきますので、まずはそれぞれのカードの特徴とインボイスの対応について見ていきましょう。

ETCコーポレートカード

ETCコーポレートカードとは、東/中/西日本高速道路株式会社(NEXCO)が、ETCの利用を前提とした、大口・多頻度割引制度のために発行するカードを指します。

登録された(券面に記載された)車両のみ利用が可能で、利用額に応じて割引があります。

クレジットカード会社が発行する法人向けカードではありませんので、カードの名称がコーポレートカードとなっていても、カードを発行している会社が東/中/西日本高速道路株式会社でなければ、ここで言う「ETCコーポレートカード」には該当しません。

インボイス対応については、高速道路会社から発行される請求書等が、インボイスに対応した形式で発行されるため、仕入税額控除が可能です。

ETCパーソナルカード

ETCパーソナルカードは、クレジットカード契約をしない人もETCを使えるよう、東/中/西日本高速道路株式会社、首都高速道路株式会社、阪神高速道路株式会社、本州四国連絡高速道路株式会社の6社が共同して発行するETCカードで、有料道路の 通行料金のお支払いに限定されたカードを指します。

インボイスについてはETCパーソナルカードも、コーポレートカードと似た対応で、パーソナルカード事務局から発行される「ご利用料金のお知らせ」と「ご利用料金内訳」の2枚セットで保存することで、インボイスに対応した形式になり、仕入税額控除が可能です。

ETCクレジットカード

上記のETCコーポレートカードやETCパーソナルカード以外の、クレジットカード会社がETCシステムを利用するために発行しているカードを指します。

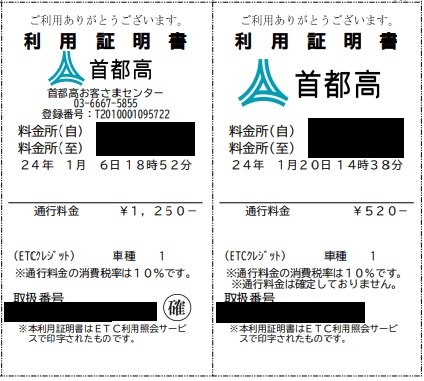

そのクレジットカード会社が発行するクレジットカード明細では、残念ながらインボイスの要件を満たしませんので、クレジットカード会社が発行するクレジットカードの「利用明細書」の保存に加え、ETCの「利用証明書」の取得・保存が必要となります。

※クレジットカード利用明細書は、利用明細のデータも含みます。

クレカ明細は基本的に毎月発行されるかと思いますが、ダウンロードしていなくても、この場合は発行されるごとに保存が必要となります。

次に「利用証明書」ですが、こちらはETCの利用ごとの領収書のことで、電帳法の原則で言いますと、利用ごとに全ての利用証明書の取得が必要ですが、実は特例により、「利用した高速道路会社ごとに任意の1回利用分をダウンロードして保存する」ことで仕入税額控除が可能となります。

しかも、毎月取得する必要はなく、同じ高速道路会社であれば、任意の1回だけの取得で対応が可能ですので、かなり手間が省かれたかと思います。

ETCの利用証明書の取得方法について

ただ残念ながら、ETCの利用証明証書は自動で発行されませんので「ETC利用照会サービス」に登録し、発行する必要があります。

参考リンク>>>『ETC利用照会サービス』

詳細の取得方法などは、上記URLに説明書きがありますのでここでは割愛しますが、出力したい走行を選択すれば、利用証明書の取得が可能です。

尚、対象期間は過去15ヶ月分です。

ちなみに料金が確定している場合、利用証明書の右下に、◯に「確」の文字が入り、未確定の場合は未確定である旨記載されます(左が確定、右が未確定)。

複数の高速道路会社を経由して利用した場合

高速道路を利用していると、複数の高速道路会社を経由するケースがあるかと思いますが、この場合はどのような対応が必要になるのでしょうか。

例えば、東京~大阪の移動で、首都高速道路、NEXCO中日本を経由してNEXCO西日本の料金所で降りるといった、複数の高速道路会社を利用した場合、基本的には首都高速道路、NEXCO中日本、NEXCO西日本の計3社の利用証明書の保存が必要です。

また、NEXCO西日本が3社分まとめて利用証明書を発行するのであれば、そのNEXCO西日本の発行する利用証明書1枚を保存すれば良いとされています。

ETC利用時の電子帳簿保存法への対応は?

基本的に電子取引は全て保管がルールですので、原則から考えるとなんでも全部保存する必要があるかのように見えます。

しかし、これもETCは特例で以下のような対応になります。

クレジットカード明細は?

クレジットカード明細は、郵送されず、Web上で確認する(ダウンロードする)ケースが増えていますが、この場合は電子取引に該当しますので保存が必要です。

ダウンロードしなければ電子取引にならないのでは?という声もありますが、利用証明書と違って、自ら検索条件を設定して発行してもらうものではありませんので、Web上で閲覧できる状態にあることで、電子取引に該当するため、全て保存が必要になります。

ちなみに、クレジットカードの利用明細が紙で発行される場合は、電子取引には該当しませんので、その原紙を保存します。

利用証明書は?

利用証明書は、必要に応じて自ら検索条件等を設定して発行するもので、必ずしも利用証明書の全てを受領しているわけではありませんので、ダウンロードしたものだけが電子取引データ保存の対象となります。

インボイス対応の際にも記載した通り、利用した高速道路会社ごとに任意の1枚を取得し保存する事になっていますが、同じ高速道路会社であれば何度も取得する必要はありませんので、電子取引データも同様にその取得したデータだけ保存すれば良いことになります。

インボイス対象外の取引もある?

消費税には、課税の対象となる取引とそうでない取引があり、仕入税額控除は、消費税の課税対象になる仕入れに係る消費税であれば差し引くことが可能ですが、対象外の取引は差し引くことができません。

例えば、関西国際空港を車で利用する場合、連絡橋を渡る必要があるのですが、この連絡橋を渡る時に支払う通行料には、空港連絡橋利用税(関空橋税)が含まれていて、この利用税は税金ですので消費税は課税されません。

つまり仕入税額控除の対象外となりますので、含んで計算しないように注意が必要です。

まとめ

ETCについては、特例により随分と対応が緩和されました。

とは言え、インボイス制度や電子帳簿保存法の対応が必要になる取引にはなりますので、利用しているクレジットカードの種類の確認や、利用した高速道路会社がどこかなど、確認しながら進める必要があるかと思います。

ちなみにクレジットカード会社によっては、クレジットカードの利用明細にETCの利用料をまとめて記載していて、ETCの利用分だけ別途明細を取得する必要があるケースもあります。

このようにカード会社によって、多少対応が変わる可能性がありますので、ご自身がご利用のクレジットカード会社がどのような形で発行しているのかも併せて確認しておきましょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。