この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

サラリーマンの方の場合、通常はまず税金などが天引きされた上でお給料を受け取られている方がほとんどかと思いますが、独立し、フリーランス(個人事業主)として仕事を始められると、その辺りの勝手が違うことを認識しておられなくて、結構戸惑われる方が、弊社の無料相談会等でお話を伺っていても多いように思います。

もちろん、基本的には「報酬額(売上)=支払われる金額(入金額)」と考えて良いのですが、個人事業やフリーランスの場合、仕事の内容によっては報酬を受け取った際に、所得税が天引きされている場合があります。

これを「源泉徴収」と言いますが、報酬から源泉徴収されていない場合と、源泉徴収されている場合とでは、帳簿をつける際の処理や確定申告の内容が、変わってきてしまいますので注意が必要です。

では一体、どのようなことに注意すれば良いのでしょうか。

今回は、報酬から源泉徴収された場合の注意点について、順を追って解説していきたいと思います。

報酬から源泉徴収される場合がある!?

先ほども述べましたが、フリーランスの報酬の場合、その仕事の内容によって、源泉徴収がされているケースとされていないケースがあります。

では、どのような仕事の内容の場合に源泉徴収がされるかというと、代表的なものとしては、

- 原稿料や脚本などの報酬

- さし絵(イラスト)の報酬

- デザインの報酬

- 講師に支払われる講演料

などがありますので、まずはご自身が源泉徴収される仕事を提供しているのかどうかを知っておくのが良いでしょう。

なお、上記はあくまで代表例で、税法上の根拠としては、所得税法で次のように定められています。

一 .原稿、さし絵、作曲、レコード吹込み又はデザインの報酬、放送謝金、著作権(著作隣接権を含む。)又は工業所有権の使用料及び講演料並びにこれらに類するもので政令で定める報酬又は料金

二 .弁護士(外国法事務弁護士を含む。)、司法書士、土地家屋調査士、公認会計士、税理士、社会保険労務士、弁理士、海事代理士、測量士、建築士、不動産鑑定士、技術士その他これらに類する者で政令で定めるものの業務に関する報酬又は料金

三 .社会保険診療報酬支払基金法 (昭和二十三年法律第百二十九号)の規定により支払われる診療報酬

四 .職業野球の選手、職業拳闘家、競馬の騎手、モデル、外交員、集金人、電力量計の検針人その他これらに類する者で政令で定めるものの業務に関する報酬又は料金

五 .映画、演劇その他政令で定める芸能又はラジオ放送若しくはテレビジョン放送に係る出演若しくは演出(指揮、監督その他政令で定めるものを含む。)又は企画の報酬又は料金その他政令で定める芸能人の役務の提供を内容とする事業に係る当該役務の提供に関する報酬又は料金(これらのうち不特定多数の者から受けるものを除く。)

六 .キャバレー、ナイトクラブ、バーその他これらに類する施設でフロアにおいて客にダンスをさせ又は客に接待をして遊興若しくは飲食をさせるものにおいて客に侍してその接待をすることを業務とするホステスその他の者(以下この条において「ホステス等」という。)のその業務に関する報酬又は料金

七 .役務の提供を約することにより一時に取得する契約金で政令で定めるもの

八 .広告宣伝のための賞金又は馬主が受ける競馬の賞金で政令で定めるもの

引用:所得税法第204条

源泉徴収された場合に計上すべき売上の金額とは?

源泉徴収が必要な報酬の金額が100万円以下の場合、その10.21%が源泉徴収税額となり、報酬の金額が100万円を超えた部分については、その20.42%が源泉徴収税額となります。

つまり例を挙げると、報酬額50万円のお仕事をした場合には、

50万×10.21%=51,050円

が源泉徴収され、手元には448,950円が入金されることになります。

ではこの時、売上高としては実際に支払われた448,950円と、報酬額500,000円のどちらを計上するのが正しいのでしょうか?

正解は、報酬額の500,000円になります。

複式簿記で帳簿をつけている方であれば、

普通預金 448,950円 / 売上高 500,000円

事業主貸 51,050円 /

となります。

もし支払われた448,950円で売上を計上してしまうと、最終的には年間の売上高が実際よりも少なくなってしまい、確定申告の内容が誤っているなんてことにもなりかねませんので、源泉徴収の対象となるお仕事をされている方は、十分に注意が必要です。

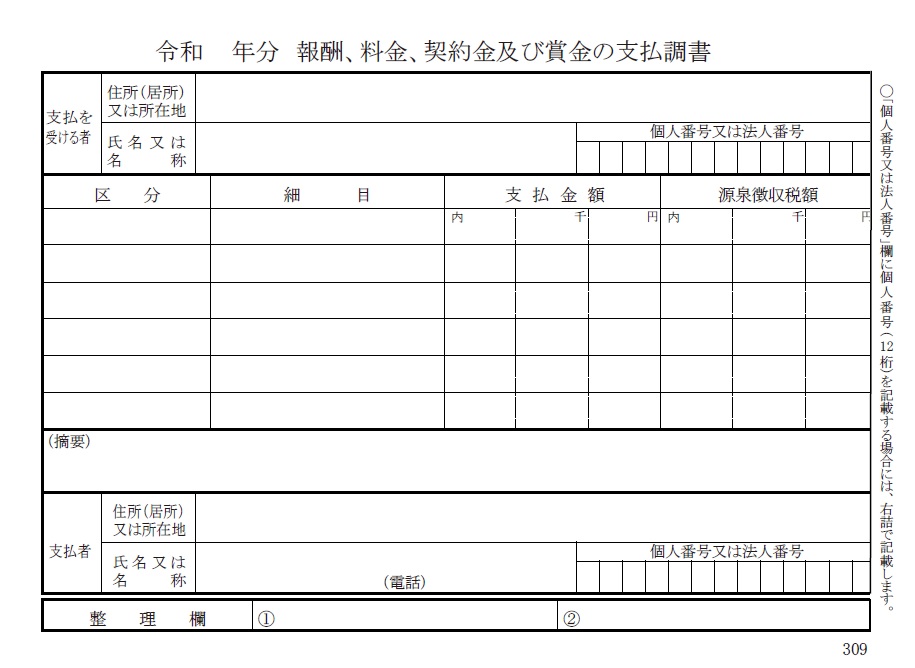

支払調書が発行される場合もある

取引先によっては、1年間に支払われた報酬と源泉徴収税額が記載された「支払調書」というものをもらえる場合があります。

これはサラリーマンで言うところの源泉徴収票のようなものですが、支払調書は源泉徴収票と異なり、必ずしも取引先からももらえるものではありません(元々は取引先が税務署に提出するために作成する書類になります)。

報酬をもらう側からすると支払調書があれば、ひと目で源泉徴収された税額がわかるので楽チンかもしれませんが、支払調書がなくても源泉徴収された税額がわかるよう、日々しっかりと帳簿をつけておくことが大切になってきます。

源泉徴収はあくまで仮の形!?

サラリーマンの場合、年末調整という処理をして、その人個人の税額を確定し、その確定した税額と比べ、源泉徴収された所得税の方が多い場合はその分税金が還付され、源泉徴収された所得税が足りない場合は追加で徴収されるといった手続きを、すべて会社が行ってくれています。

しかし、個人事業主やフリーランスの場合は、年末調整といった手続きはありませんので、自分で確定申告をしなければ、誰もあなたの税額を計算してはくれないのです。

つまり、源泉徴収された税金は、あくまで所得税を前払いしている仮の形であり、個人事業主やフリーランスの方は、自分でしっかりと確定申告を行う(税額を確定する)ようにしましょう。

しっかりと申告して、税金を納めすぎている場合は還付、足りない場合は納付しよう

前章の内容では、「源泉徴収された税金はあくまで仮の形」ということでした。

源泉徴収される税額は報酬額の10.21%のため、必要経費や所得控除は考慮されていません。

さらに所得税は累進税率ですので、所得額によって税率が異なります。

つまり、源泉徴収された税額は、本来の税額よりも多かったり少なかったりするため、しっかりと確定申告を行い、税額が不足している場合には追加で納め、逆に天引きされすぎている場合にはしっかりと還付してもらうようにしましょう。

まとめ

今回は、個人事業主やフリーランスの方で、報酬額から税金が天引き(源泉徴収)されるケースとされないケースについて、説明させていただきました。

間違って申告してしまうと、後に税務署からお尋ねが来て、修正申告や税務調査に発展する可能性もありますので、まずはご自身の仕事内容は、源泉徴収の対象になっているのかどうかをしっかりと確認して、確定申告で損をしないように心掛けましょう。

関連記事>>>『税理士が分かりやすく解説!フリーランスの税金と源泉徴収のやり方』

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。