この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

前回のブログでもご紹介した「副業の所得300万円以下は雑所得として扱う」と、令和4年8月に発表された通達の改正案(パブリックコメント)ですが、その後、ネットニュースやYouTube、ブログなどでも大きな話題となりました。

通常数百件もあれば多いと言われるところ、実に7000件を超える意見が寄せられ、令和4年10月7日にその内容が一部改正し発表されました。

実はこういった改正案はそのまま通るケースが多いのですが、今回の改正案は一部を修正した形で、雑所得の範囲について明確化されることになりました。

▼関連リンク

「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募の結果について

一部、変更になったところや据え置かれたところがありますが、コロナ禍や物価上昇などの影響で、副業をされている方も増えて来ているかと思いますので、具体的な判断基準や注意点などについて解説していきましょう。

副業の所得が300万円以下は雑所得?間違えないで申告するには?

それでは実際に、変わった点と変わらなかった点、また具体的な判断基準について見ていきましょう。

変わっていない点について

弊社への問い合わせでも「今年は青色申告届を出して事業所得として確定申告しようと思ってるんですけど……」といったご相談が多く寄せられます。

そうすることで控除できる金額が増えることから、節税したいとの考えで希望されているのかと思いますが、まずご自身の所得が事業所得になるかどうかを考える時は、これまでも「その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうか」で判断してきましたが、これは今まで通り同様に判断することになります。

その事業所得かどうかで判断するポイントをおさらいしますと

- 営利性・有償性の有無

- 継続性・反復性の有無

- 自己の危険と計算における事業遂行性の有無

- その取引に費やした精神的・肉体的疲労の程度

- 人的・物的設備の有無

- その取引の目的

- その者の職歴・社会的地位・生活状況

これらのポイントを総合的に考慮して判断することになります。

実は、今まで過去の判例なども踏まえ、社会通念上事業と称するに至る程度かどうかで判断してきましたが、今回の改正で社会通念上で判断するということが、より明確に記載されることになりました。

一般の方にとっては判断が少々難しいままかもしれませんが、金額だけでなく、しっかりと実態を見て判断される事になりますので、逆に言えば金額が少ない事だけをもって即雑所得という不当な判断にはならないということになります。

変わった点について

8月のパブリックコメント時点では、「主たる所得ではない(副業)」「年収300万円」で判断する形で記載されていました。

「主たる所得」については削除された

例えば、会社を辞めずに起業した方、契約形態によって所得の区分が分かれるフリーランスなど、いわゆる複業や兼業といった、複数の事業を同時に行うような方の場合、何が主なのか判断が難しいといった意見も多く、この「主たる所得かどうか」という基準については削除される形となりました。

収入金額300万円について

ちなみに「収入金額が300万円を超えるかどうか」については削除されていますが、全く無くなってはおらず、線引としては「300万円」が残る形になっています。

これは次にご説明する帳簿書類の保存についてが関係してきます。

帳簿書類の保存が増えた

今回新たに判断する基準の一つとして明記されたのが、帳簿書類の保存の有無です。

その所得に係る取引を記録した帳簿書類の保存がない場合(その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合を除く。)には、業務に係る雑所得(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所得又はその他雑所得)に該当することに留意する。

これにより、帳簿の保存がされていない場合、雑所得として扱われる事が原則ということになります。

しかし、そもそも事業所得がある方は帳簿を保存することが義務付けられています。

事業所得、不動産所得又は山林所得(以下「事業所得等」といいます。)を生ずべき業務を行う全ての方(所得税及び復興特別所得税の申告の必要がない方も含みます。)は、帳簿を備え付け、これらの業務に係る取引を所定の方法により記録し、一定期間保存することが所得税法で義務付けられています。

引用元:国税庁「帳簿の記帳の仕方」

国税庁としてはこのように、そもそも帳簿の保存が義務付けられているのだから、保存をしていない場合は事業所得ではないよね、として今回の要件に組み込んできたようです。

なぜ300万円なのか?

この300万円という数字はどこから来たのかと言うと、令和2年の改正では、前々年の収入金額が300万円を超える場合は帳簿書類の保存をしなさいと義務付けていて、逆に300万円を超えない小規模な業務を営む方には保存を求めない事とした、という経緯もあり、この300万円という基準を採用したというわけです。

これまでも正しく帳簿の保存等を行っている事業者にとっては、特に問題にならない要件かと思いますが、正しく申告できていない方にとっては非常に面倒な作業かもしれません。

副業の所得について注意すべきポイントとは?

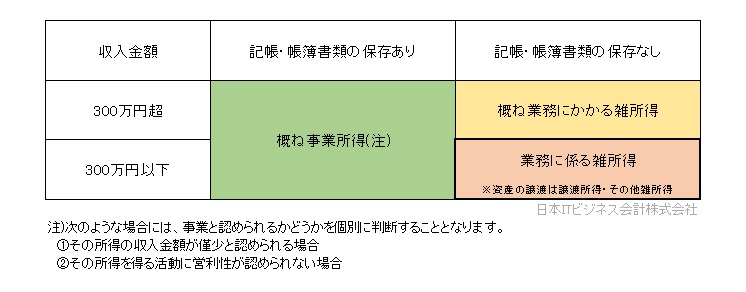

まずは以下の表をご覧いただければと思いますが、帳簿保存の有無によって扱いが異なることが明記されています。

ここでご注意いただきたいのは、以下の点です。

帳簿書類の保存=事業所得ではない

上記の表を見て、帳簿の保存さえしていれば何でも事業所得になるのではないかと勘違いしてしまう方がいらっしゃるかも知れません。

ただよく見ていただきますと、あくまで「概ね」事業所得となっており、帳簿の保存さえしていれば直ちに事業所得にして良いということではありませんので注意が必要です。

次に欄外に記載されている注意書きを見ていきましょう。

これは帳簿書類の保存があった場合でも、事業所得とは認められにくいケースです。

収入があまりにも少ない

注意書きの1つ目に「その所得の収入金額が僅少と認められる場合」とあります。

1)その所得の収入金額が僅少と認められる場合

例えば、その所得の収入金額が、例年、300 万円以下で主たる収入に対する割合が 10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。

この場合ですと、例えばサラリーマンが、毎年給与以外の所得(給与の10%に満たない額)を事業所得として申告していた場合、令和4年分からは帳簿を保存していても事業所得とは認められず、雑所得として扱われる可能性が高いという事になります。

主に給料で生活しているのだから、その所得は事業所得とは言えないよね、という考え方です。

所得を得る活動に営利性がない

一般的には儲けるために事業を行っていますので、儲けるための努力を怠っているようなケースは事業ではない、という考え方です。

2)その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、「営利性が認められない場合」に該当すると考えられます。

※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。

これにより、特に営業活動を行わず、黒字にするための努力を怠っていると判断された場合、赤字の副業を事業所得で申告し、すでに納めている税金を還付してもらうといった無理のある節税対策は、令和4年分からは雑所得として扱われることになり損益通算できなくなります。

つまり、赤字の副業ですでに納めた税金を還付してもらうというスキームを毎年し続ける事は難しくなるという事です。

まとめ

通達の内容が一部変更になりますが、結局のところ事業所得は「社会通念上事業と称するに至る程度」かどうかで判断するという部分に変更はありません。

帳簿書類の保存が基準の一つとして上がっていますが、今は(使い勝手はさておき)会計ソフトも無料もしくは安価にて利用できるため、帳簿保存は容易になっているかと思いますので、わざわざ判断基準にする必要があるのかは少々疑問が残りますが、帳簿保存していればもれなく事業所得とはなりませんし、帳簿の保存で事業の規模は決まりません。

注意点としては、安易に「私は帳簿をつけて保存しているから事業所得で大丈夫!」と判断してしまうのは危険ですので、判断に困る場合は、弊社に限らず税理士や会計事務所、管轄の税務署など、事前に第三者へ相談されることをお勧めします。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。