この記事を書いている人

税理士 堀 龍市

ネットビジネス専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

有名YouTuberの他、せどりや転売・物販、アフィリエイトなど、各ネットビジネス界のパイオニアらの税務顧問を多数担当。マスコミ実績多数。

自身も業務でネットを活用することで、北は北海道から南は沖縄の離島まで多くのクライアント実績を持つ。

●お問い合わせは無料です。ページ下部のメールフォームよりお気軽にご相談下さい。

自分の得意なスキルを、ネットを介して提供するビジネスが増えて来ていますが、中でも登録者数が多いのが『ココナラ』です。

副業の方はもちろん、本業として活用されている方も多く、弊社のクライアント様の中でも、動画編集やイラストレーターのお仕事、プログラミングやライティング等でココナラを活用されている方が多くおられます。

ただ、ビジネスを始めたものの、税金のことまでは考えていなかったという理由で、日々全国から、ネットビジネス専門の会計会社(税理士事務所)である弊社へご相談下さる方が多くおられますが、ネットビジネス特有の注意点や、気を付けておくべきポイントというのが幾つかありますので、今回はココナラでの収益を確定申告するにあたって、その流れや具体的なやり方と注意点について、順を追って解説します。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

ココナラの収入、いくら以上になったら確定申告が必要?

まず考え方として、ココナラで収益がある場合、基本的に所得がある全ての人が確定申告の対象となります。

尚、税金は「売上(収入)」ではなく、そこから経費や控除を差し引いた「所得」に対してかかってきますので、

売上(収入)-経費や控除=所得

というのを覚えておきましょう。

次に、確定申告が不要になる条件というのがありますので、それに当てはまる場合は申告が不要になります。

その条件を見ていきましょう。

サラリーマンの場合:副収入が年間20万円以下なら申告不要?

給与をもらっている会社員で、年末調整により納税が完了している方については、ココナラなど副業で得た所得が年間20万円以下であれば、原則として確定申告は不要です。

注意点として、この「20万円のライン」はココナラの他、仮想通貨取引や株、FX、不動産収入などの所得も合算されるため、全体で20万円を超えるかどうかがポイントです。

ただし、以下の条件に該当する場合は、所得の額にかかわらず確定申告の義務が発生します:

- 年収が2,000万円を超えている場合

- 複数の勤務先から給与を得ている場合

- 医療費控除や住宅ローン控除などの適用を受けたいとき

専業主婦・学生・個人事業主:年間所得が58万円以下なら確定申告不要?

会社員以外の方、たとえば学生や専業主婦、あるいはフリーランスでココナラを利用している方は、所得の合計が基礎控除の額以下であれば確定申告は不要です。

尚、令和7年税制改正により基礎控除の額が58万円になりましたので、それ以下であれば確定申告は不要になります。

これも、パート収入やアルバイトなど、他に収入がある方は、それらとココナラの収益を合わせた所得で判断する必要があるため、うっかり超えてしまわないよう注意しましょう。

所得がマイナスでも確定申告した方が良いケースとは?

売上(収入)から経費や控除を差し引いた所得がマイナスだったり、上記の条件に当てはまる場合は申告は不要だと申しましたが、青色申告を選択している個人事業主やフリーランスの方は、事業所得が赤字でも確定申告を行うことで、損失を翌年度に繰り越して利益から差し引くことが出来ますので、その場合は赤字でも確定申告をしておかれることをおすすめします。

課税所得に応じた税率と控除額について

個人の所得税は、課税される所得の金額に応じて段階的に税率が高くなる「累進課税」になります。

これにより、所得が増えるほど税率も上がっていくのが特徴です。

また、実際の納税額は「課税所得 × 税率 − 控除額」で計算されます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

たとえばサラリーマンで会社から給与をもらっている方が、ココナラなどの副業で収入を得ている場合、本業の給与所得と副業の所得を合算し、そこから所得控除を差し引いた金額をこの税率表に照らし合わせて税額を出します。

注意点としては、ココナラからの収入を「雑所得」として申告する場合、その所得は「総合課税」というものに分類されますので、同じ総合課税の他の雑所得、例えば暗号資産(仮想通貨)や、海外業者を使ったFXの損益と差し引きできます。

つまり、他の雑所得でマイナス(損失)が出ていれば、それをココナラでのプラス収益と相殺することで、課税所得を下げることができます。

ただし、国内業者でのFX取引の利益は、同じ雑所得でも「申告分離課税」という種類になり、ココナラの収益とは損益通算できませんので注意しましょう。

ココナラの収入はどの所得区分で申告するの?

ココナラを通じて得た収益を確定申告する際には、「事業所得」または「雑所得」のどちらかになります。

事業所得として申告する条件とは?

日頃の問い合わせでも、

「控除額が多いと聞いたので事業所得として申告するつもりです」

とおっしゃる方が多くおられますが、所得区分は自由に選べるわけではなく、実際の活動内容に基づいて判断されます。

実際には基準が分かりにくいので、税務調査や裁判でもよく争われる部分ですが、事業所得として申告できる基準としては、

- 営利性・有償性があるかどうか

- 継続性・反復性があるかどうか

- 自己の危険と計算において独立して営まれているか

- 精神的・肉体的労力の程度

- 人的及び物的設備の程度

- 安定した収益が得られる可能性があるか

引用元:国税不服審判所

になりますが、これまで何度もネットビジネスの税務調査に立ち合った経験から分かりやすくまとめますと、

- 対価を得て継続的に行っているかどうか

- 事業的規模であるかどうか

この2点が、判断するのに重要な基準になると考えられます。つまり、

1.は、一時的なものではなくて継続的に事業を行っているかどうか。

2.は、事業規模と呼べる規模で行っているか、また、その収入で生活しているかということが一つの判断基準になるでしょう。

収益額で言えば、年間の売上が300万円を超えた辺りで、上記の条件に合うかを当てはめてみて、検討されるのが良いでしょう。

雑所得の「業務」と「その他」について

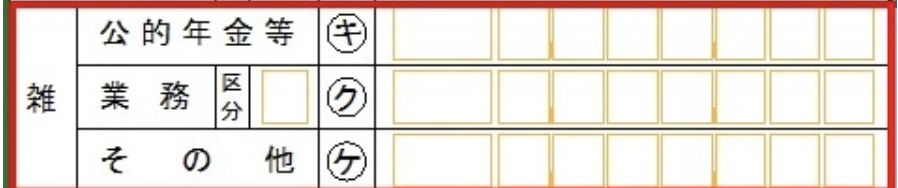

上記の条件に当てはまらない場合は、雑所得として申告することになりますが、2020年(令和2年)の税制改正により、雑所得は以下の3つに細分化されました。

- 公的年金

- 業務

- その他

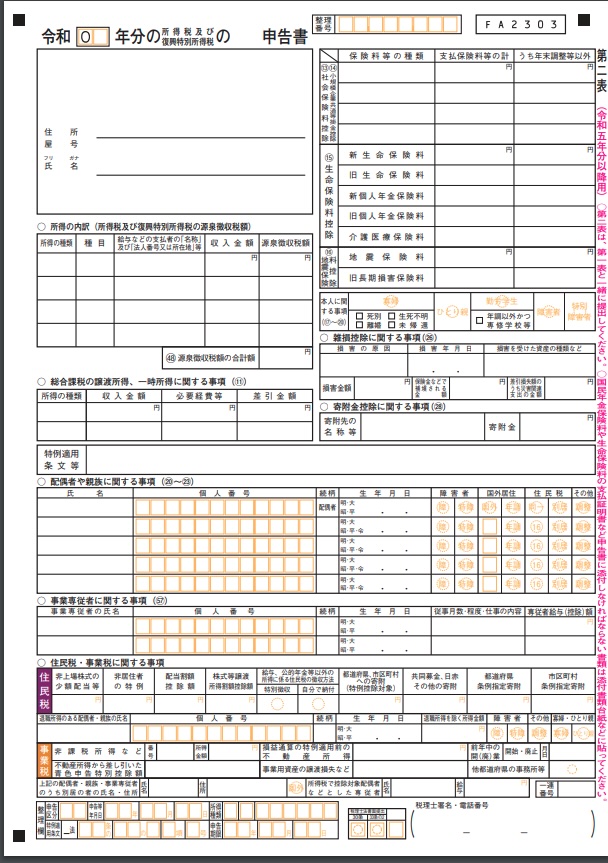

▼現在の申告書もこのようになっています。

公的年金は今回関係ありませんので、ココナラの収益を雑所得として申告する場合、「業務」または「その他」に分類されます。

それぞれの特徴を見ていきましょう。

雑所得「業務」のメリットとデメリットは?

「業務にかかる雑所得」として申告する場合、経費を差し引くことが出来ますが、記帳と帳簿の保存が必須となりますので、その分、手間やコストがかかることを考えておく必要があるでしょう。

雑所得「その他の雑所得」のメリットとデメリットは?

こちらは帳簿の作成や保存の義務はありませんが、経費として認められる範囲が非常に限定的で、基本的に直接原価しか引けません(例えばココナラで何か商品を販売する場合、引けるのはその仕入れ価格のみになります)。

また、ココナラ以外に暗号資産(仮想通貨)取引や、海外FXなどを行っている方は、これらも同じ雑所得(総合課税)に含まれるため、合算しての申告が必要になります。

どの所得区分で申告するかの判断方法は?

どの区分で申告すべきか迷った場合は、以下を参考に判断されると良いでしょう。

- 今後もココナラを本業にする予定がない方 → 「その他の雑所得」として申告

- 今後、ココナラを本業にしようと思っている方 → 「業務にかかる雑所得」を選択

- 年間300万円以上の収入があり、事業実態として当てはまる方 → 個人の「事業所得」として申告、もしくはより節税対策や信用度がある法人化を検討

ココナラでの収入、青色申告と白色申告のどちらが良い?

ココナラで得た収入を事業所得として確定申告する際には、「白色申告」と「青色申告」のいずれかの方法を選択する必要があります。

それぞれに特徴があり、税務上のメリットや負担の違いもありますので、詳しく見ていきましょう。

白色申告と青色申告の基本的な違いとは?

白色申告は比較的シンプルで、初心者にも取り組みやすい申告方式です。

帳簿の記録も簡易的なので、税務の知識が浅い方でも取り組みやすいという利点があります。

ただし、税務上の恩恵は少ないので、それらのメリットを受けたい場合は、複式簿記による記帳や損益計算書、貸借対照表の作成が要るなどの手間がかかりますが、青色申告の方が良いでしょう。

青色申告の主なメリットについて

青色申告を選ぶことで、下記のような節税対策を実施することができます。

- 青色申告特別控除:正規の簿記の原則で帳簿を作成・保存することで最大65万円の控除を受けることができます。

- 家族への給与を経費に計上できる(青色事業専従者給与):家族が事業に従事している場合、届け出た金額以下で経費に計上できます(白色申告の場合は配偶者であれば86万円、配偶者でないければ専従者一人につき50万円)。

- 損失の繰越が可能:事業が赤字の場合、その損失を3年間にわたって繰り越すことができます。

- 30万円未満の固定資産を全額経費として計上可能:少額の資産購入時に、それを経費として計上することができます(取得金額の合計額が300万円以内)。

参照:国税庁:No.2070 青色申告制度

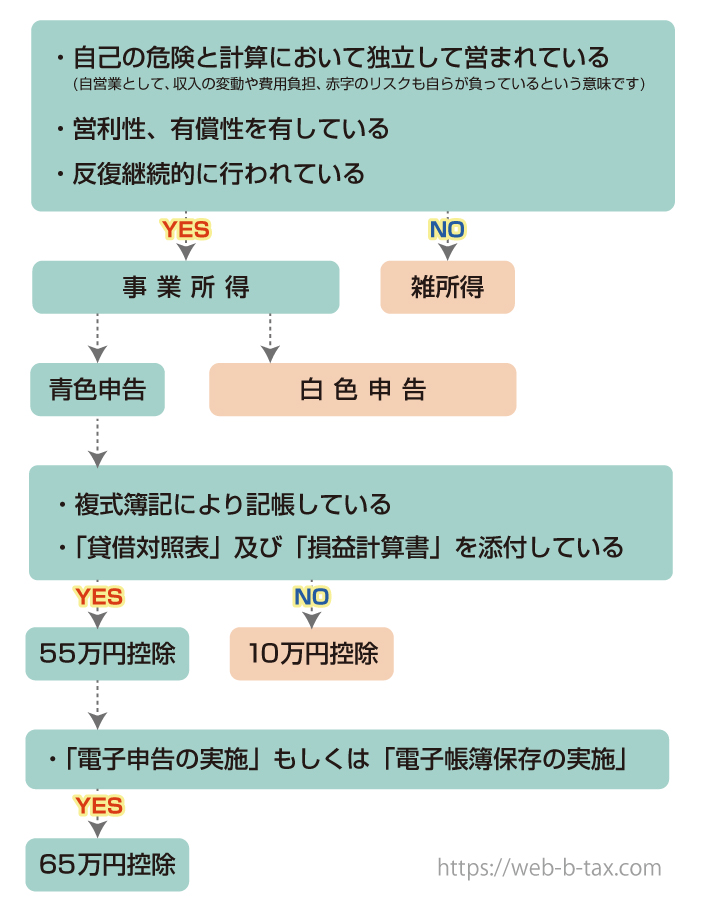

青色申告特別控除の内容と要件

青色申告者が受けられる特別控除の金額は、10万円、55万円、65万円のいずれかで、条件によって差が出ます。

55万円・65万円控除を受けるための条件

55万円、もしくは65万円の控除を受けるためには以下の条件が必要になります。

- 複式簿記による記帳:複式簿記により貸借対照表や損益計算書を作成すること。

- 貸借対照表および損益計算書の添付:確定申告書にこれらの書類を添付すること。

- 電子申告の実施(65万円控除の場合):2020年分以降、65万円控除を受けるためには電子申告(e-Tax)を利用する必要があります。55万円控除の場合は必須ではありません。

- 電子帳簿保存の実施(65万円控除の場合):帳簿を電子的に保存する必要があります。

つまり、65万円の控除を受けるには「e電子申告の実施」もしくは「電子帳簿保存の実施」が必須となります(55万円の控除では必要ありません)。

以下のフローチャートに当てはめて判断されると良いでしょう。

家族に支払う給与は経費にできる?青色事業専従者給与の仕組みについて

青色申告のメリットのひとつに「事業専従者給与制度」というのがあり、これを使うことで、家族に支払った給与を必要経費として計上することが可能になります。

ただし、以下の条件をすべて満たす必要があります。

- 配偶者や親族で、15歳以上であること

- 6か月以上、もっぱら事業に従事していること

- 「青色事業専従者給与に関する届出書」を税務署に提出していること

尚、「青色事業専従者給与に関する届出書」に記載した金額以下の額が経費となりますが、この支給額についても注意が必要で、高額すぎる場合は認められないこともあり、経費を増やしたいからと高く設定し過ぎるのは意味がありませんので、市場価格や実際の労働内容などを考慮した上で、適切な金額を記入するようにしましょう。

白色申告と青色申告、どちらを選ぶべきか?

青色申告は節税効果が高く、特に収入が安定してきた方や、今後の成長を見込んでいる方には有効ですが、複式簿記の知識や、書類作成の手間がかかる点も事前に理解しておくべきでしょう。

特にご自身で確定申告をされる場合はよくあるパターンとして、青色申告にしたものの、帳簿付けが大変で白色申告に戻した、という方や、税理士費用も経費として計上できることから、弊社のように丸投げできる税理士事務所にお願いしたという方も多いのが実情です。

控除のメリットだけを見て青色申告を選ばれる方が多くおられますが、税務作業に時間を取られて、本業にかけられる時間が減ってしまっていては意味がありませんので、実際の手間なども考えた上で選ばれることをお勧めします。

ココナラで活動する場合、インボイス登録は必要?

最近、クリエイターや副業ワーカーの方からよくある質問のひとつが「インボイス制度に登録すべきかどうか」というものです。

まず、インボイスとは、売上にかかる消費税から、仕入れにかかった消費税を差し引くためのもので、それを発行できるのはインボイス制度に登録済みの事業者のみになります。

なので、ココナラであなたが提供している商品やサービスを仕入れて、更にそれを小売りしているようなケースの場合、もしインボイス制度に登録済みの他の出品者が、あなたと同じ商品やサービスを同額で提供得していた場合は、仕入額控除が使えるそちらを選ばれてしまう可能性が高くなるでしょう。

その場合、値下げをして対応をするなどの対策が必要になるかも知れません。

これはココナラに限らず、どのネットビジネスも同じですが、インボイス登録をすべきかどうかは、年間売上や今後の事業展開、競合が登録しているかどうか等によって判断が分かれますので一概には言えず、そのバランスを見て判断することになりますが、多くのプラットフォーマーは、インボイスに関する案内を既に出しているかと思いますので、まずはそれを確認の上、対応が必要かどうかを判断されることをお勧めします。

ココナラの確定申告で経費にできるものは?

ココナラの確定申告をする時に、「何が経費になりますか?」と聞かれることが多くありますが、税法上「これとこれが経費になる」と具体的に定められているわけではありません。

また、雑所得として申告する場合でも、上記でお伝えした通り、「業務にかかる雑所得」として申告するのであれば、ココナラで利益を得るために関連のある費用であれば、経費として引くことができます。

具体的には

- ネット通信費

- ココナラで使った分の電気代

- サービスを提供するために使ったサーバー代、ドメイン取得費用

- ココナラ等のビジネスに関する本やセミナーの参加費

- プラットフォーマーから報酬が振込まれるときに差し引かれる振込手数料

- 交通費

などが考えられるでしょう。

但し、「その他の雑所得」として申告する場合は、基本的に直接原価しか引けませんので、商品やサービスの仕入がある場合にその仕入代金のみは引けますが、例えココナラで使っていたとしても、それ以外の通信費やパソコン代等も差し引くことは出来ません。

ココナラの税金は確定申告しないとバレる?

ココナラを使って収益が出たものの、確定申告のやり方が分からず、これまで申告していません…という相談者の方がたまにおられます。

ただ、これは非常に危険です。

まず結論として、ネット上だから少々はバレないだろうという考えは間違いで、むしろインターネット上での収益はすべて記録されていますので、税務署は容易に把握することが可能です。

実際、金額が少なくても税務調査が入り追加でペナルティーの税金を課せられるケースは珍しくありません。

▼ネットビジネスの税務調査の実態と具体的な対策法についてはこちらをご参照下さい。

毎月の無料相談会でも、せどりやアフィリエイト、物販などのネットビジネスをされている方の他、プログラマーやデザイナーさんなど、IT関係の税務調査について、フリーランス(個人事業主)の方や経営者さんからも、よくご相談を受 …

税務署から指摘されていないので大丈夫、は間違い?

一応、確定申告はしたものの、よく分からなかったので間違ってるかもしれませんが、提出した時に何も言われなかったのでホッとしてます。

という話も耳にしますが、通常、税務署は申告の不備をすぐに指摘することはなく、もし不備があった場合、お尋ねが来るのは早くても数ヶ月になりますし、税務調査に入る場合も、調査官も忙しいので数年分をまとめて調査に入ることが多くあり、大体、起業から3〜4年経過したタイミングで税務調査が入ることが多い印象です。

つまり、何も言われてないから大丈夫なのではなく、単に泳がされているだけというケースも多いのです。

税金は最大で過去7年分に遡ることが出来ることから、もし否認されてしまうと数年分の追徴課税を課されることもあり、資金繰りがショートしてビジネスが立ちゆかなくなるケースもありますので、適切な申告を行うことはビジネスを長く続ける上でも非常に重要なのです。

また、無申告や明らかに不備がある場合はともかく、依頼をしている顧問税理士のスキルによって、税務調査の結果に大きな差が出ることは日常茶飯事で、他の税理士に任せていたところ、約2000万円の追徴課税を言われたのが、弊社が対応したところ60万円で済んだケースもありましたので、依頼をする税理士を見極めることも、資金繰りを考える上でも重要になってきます。

ココナラは税務署の絶好のカモ?

先ほどもお伝えした通り、勘違いされている方が多いのが、ネット上のことだからバレないのではなく、全て記録が残るネットビジネスだからこそ必ずバレます。つまり、

- ココナラ等の業者側では売上の記録がある

- ユーザー(あなた)が確定申告をしていない

このようなケースは税務署からすると、言い方は悪いですが、確実に回収できる取りっぱぐれのないカモなのです。

事実、税務署の内部資料でも、ネットビジネスや投資による利益に対する取り締まり強化が明言されています。

国税庁には電子取引専門チームが存在する?

こうした背景の中、国税庁はすでに2001年(平成13年)に「電子商取引専門チーム」という、ネット上のビジネスや取引を監視・調査を行う専門部署を発足させています。

主な活動内容としては、

- 電子商取引事業者等に対し情報の元を見つけ出す資料源開発

- 先端領域における電子商取引の実態解明を目的とした実地調査及び調査手法の開発

- 電商チーム担当者相互の情報の共有化

- 実地調査等により習得した調査手法、調査・資料源開発事例、各種ノウハウの提供

- 国税局や税務署の情報技術専門官等からの要請を受けて実施する電子商取引事業者等に対する調査の支援

等で、ココナラの他にも、YouTube、ネットオークション、アフィリエイト、せどり、デジタルコンテンツ販売など、あらゆるオンラインビジネスの情報収集や、調査手法の開発を行っており、業者側の報酬記録も把握することが出来ます。

つまり、ネットビジネスだから少々はバレないのではなく、「すべてが記録されているネットビジネスだからこそ確実にバレる」と認識する必要があるのです。

ココナラの確定申告、3つのやり方とは?

ココナラからの収入を確定申告する際、どのような手段があるのか迷われる方も多いかも知れませんが、主に3つの方法があり、それぞれに特徴がありますので解説します。

- 自分で手作業で申告する

- 自分で会計ソフトを使用して申告する

- 丸投げ可能な税理士に依頼をする

自分で手作業で申告する

もっともコストを抑えられるのが、自分で帳簿の作成や領収書の整理等をし、必要書類を作成して提出するという方法です。

費用が安くつく反面、全て自分で行う必要がありますので、その分、時間と手間がかかります。

ココナラからの収入がまだ少ない方など、可能な限り費用を抑えたい方にお勧めの方法です。

自分で会計ソフトを使って申告する

最近の会計ソフトには、自動計算機能や申告書作成のサポート機能がありますので、ご自身で申告される場合でも、これを活用すれば比較的スムーズに申告することが出来ます。

デメリットとしては、ソフト代がかかることと、多少楽にはなりますが、記帳や領収書整理などの税務作業は自分で行うことになりますので、完全に手間がかからなくなるわけではありません。

丸投げ可能な税理士に依頼をする

日々の帳簿付けや領収書の整理に加えて、税金対策や申告作業など、全て丸投げで請け負ってもらえる税理士事務所に依頼をすることで、面倒な税務作業から解放されますので、ストレスはもちろん、そこに時間や労力を割く必要がなくなり、本業のココナラビジネスに集中することが可能になります。

デメリットとしては、税理士の顧問料が発生しますが、これは経費として計上できますので、利益が出ている場合はあまり短所にはならないでしょう。

但し注意点として、すべての税理士が業務を代行してくれるわけではなく、特に料金の安い事務所に多いのが、単に税金を計算して申告書を作ってくれるだけで、日々の帳簿付けや領収書の整理は自分で行わないといけないところや、それをお願いすると追加料金がかかってきたり、あまり税金対策がされていない事務所もあるようで、それだと結果的に、税理士に依頼をしている意味がないという場合もありますので、注意しましょう。

ココナラに強い税理士選びで失敗しないためのポイントとは?

税理士を選ぶ際は、単に上辺の費用の安さだけで選ぶのではなく、丸投げ可能かどうかや、ココナラを含むネットビジネスの仕組みを理解し、その税金対策について知識や実績があるかどうかも判断基準として非常に重要になってくるでしょう。

相談者さんのお話を伺っていると、

「税理士さんにココナラの話をしても通じなくて、毎回私が説明をしています……」

というケースも多く、その手間と時間だけならまだしも、的外れな対策をされてしまっていては元も子もありません。

ちなみに、税理士は国家資格ですので、資格のある人なら誰に頼んでも同じだと思ってらっしゃる方が多くおられますが、特に節税対策スキルや税務調査対策スキルは試験でも出ませんので、実際に仕事を始めてから、その方がどれだけ実践でスキルを磨き、情報収集とネットワークを構築していくかによって大きな差が出る部分になります。

また、お医者さんでも近くの街の主治医さんから、年に数百件の手術を行う専門医など様々な方がおられますが、税理士にも広く浅く申告作業を請け負っておられる方もおられれば、弊社のようにココナラなどのネットビジネスの確定申告を専門に、何百件も行っている事務所もありますので、国家資格だとしても、得意分野や専門分野はそれぞれに違いがあります。

▼失敗せずにココナラに強い税理士を選ぶポイントについてはこちらをご参照下さい。

ココナラの税金や節税対策、確定申告、税務調査や法人化に強い税理士を選ぶ際の具体的なポイントや、失敗しない選び方について解説しています。

ココナラの収入が増えてきたら法人化で節税を考える?

ココナラでの売上が伸びてきたら、個人事業よりも節税の選択肢が拡がる法人化を検討するのもお勧めです。

会社設立と聞くと難しそうな印象があるかもしれませんが、実際には資本金1円から可能ですし、手続きも司法書士などの専門家に任せれば自動的に完了しますので、弊社のクライアント様の約半数の方は、本業を続けながら副業として法人化されている方になります。

▼無料で法人化する方法もありますので、詳しくは以下の記事をご参照下さい。

ココナラの法人化のやり方について、無料で会社設立する方法や、設立費用や手続きの流れとタイミング、、また法人の種類やそれぞれのメリットとデメリット、補助金と助成金などを解説します。

ココナラの確定申告のやり方と必要書類について

ココナラでの収益を正しく申告するために必要な書類や、確定申告のやり方について具体的に解説します。

確定申告の期間と納付期限について

確定申告書の提出期間は、例年2月16日から3月15日までとなっています。

もし最終日が土日祝に当たる場合は、翌営業日が締切日となります。

この期間中に申告書を提出し、併せて所得税の納付も済ませる必要があります。

期限を過ぎてしまうと、延滞税や加算税が課される可能性がありますので、余裕を持って準備を進めることが大切です。

万が一、提出が間に合わなかった場合でも、早めに申告を行えばペナルティが軽減されることもありますので、遅れても必ず申告するようにしましょう。

▼ペナルティーの税金についての詳細や具体的な対処法についてはこちらをご参照下さい。

個人の所得税の確定申告期限、つまり税金の納付期限は毎年3月15日と決められていますが、弊社の場合、確定申告の節税や申告代行のお申し込みは、その期限の前である2月の半ばか末にはいつも定員に達しますので、その時点で受付を締め …

所得税の納付の方法について

所得税は複数の納付方法がありますので、ご自身に合った方法で納めるようにしましょう。

- 振替納税

- インターネットバンキングやダイレクト納付を利用した電子納税

- クレジットカード決済による納税

- スマートフォンアプリを使った納税

- コンビニエンスストアでの納税

- 税務署や銀行窓口での現金納付

確定申告書の入手・提出方法について

確定申告書は、最寄りの税務署で直接受け取ることができます。

また、国税庁のホームページからもダウンロード可能です。

ちなみに国税庁が提供する「確定申告書等作成コーナー」を使えば、パソコンやスマホから簡単に申告書を作成し、そのままe-Tax経由で提出することも可能です。

尚、紙で作成した申告書の場合は郵送で提出することも出来ます。

ココナラの収支計算と帳簿管理の種類について

ココナラでの収益を確定申告する時は、売上金額(収入)と、それにかかった必要経費(支出)を正確に記録しておくことが大切です。

控除の種類により、必要となる帳簿の形式が異なりますので注意しましょう。

- 白色申告や青色申告で10万円控除の場合:簡単な帳簿(家計簿のようなもの)

- 青色申告で55万円または65万円控除の場合:複式簿記による帳簿、貸借対照表や損益計算書が必須

ご自身で申告される場合、最近では多くの会計ソフトにこれらの書類作成機能が備わっていますので、お持ちの方は使われると良いでしょう。

ココナラの確定申告に必要な書類リスト

ココナラの確定申告にあたって事前に準備しておくべき必要書類は以下の通りです。

- 国民健康保険料の支払いを証明できるもの

- 国民年金の控除証明書

- マイナンバーカード(または通知カード+本人確認書類)

- 生命保険料や地震保険料の控除証明書(該当者のみ)

- 住宅ローン控除や医療費控除を受ける場合の証明書類

- 給与所得がある場合の源泉徴収票(サラリーマンの方など)

中には取得に時間がかかるものもありますので、できるだけ早めに手配するようにしましょう。

ココナラの確定申告書の書き方

以下に、上記書類の画像と記入順を載せておきますので参考にして下さい。

収支内訳書P2

収支内訳書P1

青色申告決算書P2

青色申告決算書P3

収支内訳書1ページ目の左側、もしくは青色申告決算書の1ページ目にある損益計算書に、それらの内訳の合計額と、それ以外の経費を集計した金額を書き入れ、所得金額を計算します。

青色申告決算書P1

青色申告決算書P4

確定申告書第二表を記入する

事業に関する書類の作成ができたら、次に確定申告書を記入していきますが、確定申告書には第一表と第二表があります。

記入時のポイントとして、第一票より第二表から記入していく方が分かりやすいので、そちらから記入するようにしましょう。

申告書第二表

第二表の右側にある

- 社会保険料控除

- 生命保険控除

- 扶養控除

などの所得控除を記入しましょう。

これらは個々により内容が違いますので、事前に準備した控除の証明書などを参照に記入するようにしましょう。

また、源泉徴収された所得がある方や、雑所得、配当所得・譲渡所得、一時所得などがある方は、

- 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄

- 「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」の欄

をそれぞれ記入します。

配偶者や親族に関する事項、事業専従者に関する事項も記入しましょう。また

- 「事業専従者に関する事項」

- 「住民税・事業税に関する事項」

も忘れず記入しましょう。

ココナラの副業が会社にバレないための方法は?

サラリーマンの方から

「ココナラを使って副業をしているんですが、会社にバレないための方法はありますか?」

というご相談を受けます。

会社に副業がバレる最大の理由は「住民税の変化」です。

給料以外に収入があると、所得額が増えて住民税の額が増えてしまうため気付かれるのです。

対策法としては、確定申告書第二表の右下にある「住民税・事業税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で、「自分で納付」に○を入れることで、ココナラでの収入分の住民税が会社給与から天引きされず、個別に納付書が自宅に届き、あなた自身が納付を行うことが出来るようになります。

こうすることで、給与から天引きされる住民税額に大きな変動が出ず、副業が会社に発覚するリスクを抑えることができます。

▼関連動画

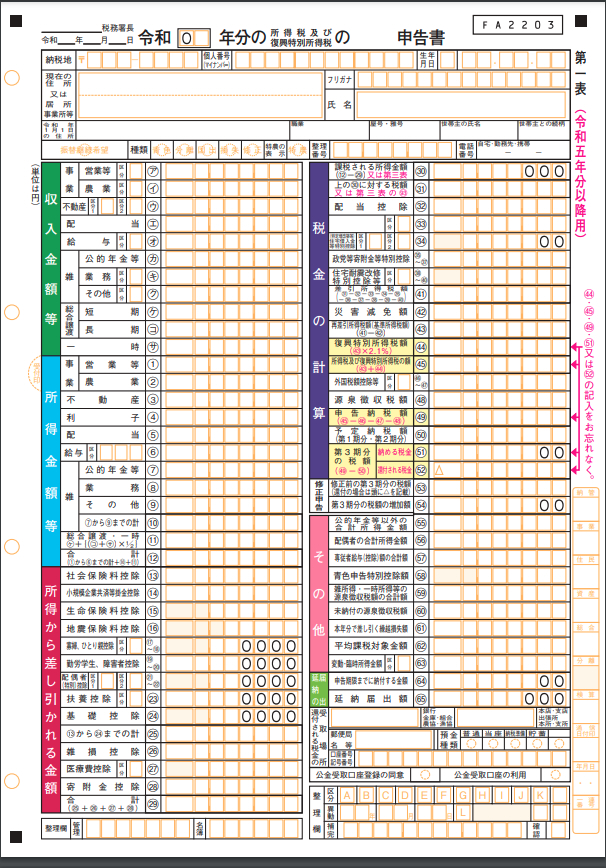

確定申告書第一表を記入する

第二表の記入が終われば、最後に確定申告書の第一表を作成します。

確定申告書第一表

まず、左上の収入金額等の箇所から記入します。

収入金額等の事業・営業等(ア)欄と所得金額(1)欄に、収支内訳書、もしくは、青色申告決算書を参照して金額を記入します。

次に、左下の所得から差し引かれる金額は、確定申告書第二表の右半分に記入した情報を元に、それぞれに応じた所得控除額を計算し、各欄に記入しましょう。

左半分の記入が終われば、次は右半分の税金の計算です。

所得金額の合計額(12)-所得から差し引かれる金額の合計額(29)で、課税される所得金額(30)を計算できます。

課税される所得金額の計算が終われば、次に所得税額を計算して((31)、(41)、(43))、所得税額に対する復興特別所得税額を計算します(44)。

あとは、所得税額と復興特別所得税額を合算することで、納める税金の計算が完了します((45)及び(51))。

但し、所得税及び復興特別所得税が源泉徴収されていたり、予定納税をしている場合は、(46)~(50)欄にその金額を記入して、所得税及び復興特別所得税の額からそれらを差し引いた金額を「納める税金(51)」または「還付される税金(52)」に記入します。

最後に、右下の「その他」の箇所には、専従者給与の額や青色申告特別控除額を、それぞれの申告内容に応じて記入して完了になります。

まとめ

ココナラでの収益を、正しく確定申告するための必要書類や流れ、ポイントなどについて解説いたしました。

ご自身で申告をされる場合でも、税理士に依頼をされる場合でも、事前にポイントを理解しておくことで、時間やコストを削減することが出来ますし、選択により、将来どれだけの金額を手元に残せるかも違って来ますので、しっかりと理解した上で、確実に確定申告を済ませるようにしましょう。

▶具体的な節税実績や、無料での会社設立、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろんご相談頂いても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。